(1)帳簿価額の修正の意義

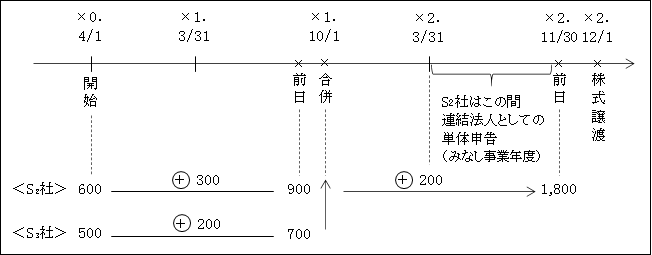

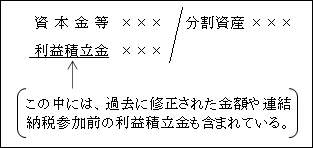

連結子法人株式の帳簿価額の修正とは、連結子法人株式等の譲渡等をする場合において、税務上の連結子法人株式の帳簿価額を修正することをいい、その修正の対象とされる金額は、連結納税で連結所得として既に課税済みの利益・控除済みの損失のうち留保されているものである。

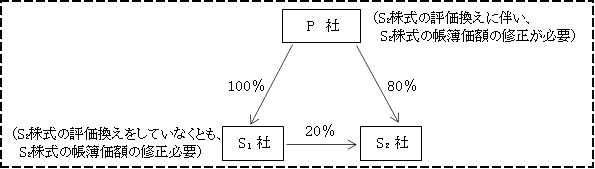

この連結子法人株式の帳簿価額の修正処理を行うのは、その連結子法人株式を有する株主である連結法人(連結親法人及び他の連結子法人)である。

(2)帳簿価額を修正する理由

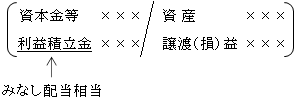

連結納税では連結納税グループ内の各法人の所得を合算して課税所得を計算する(法81)ので、連結子法人の利益は連結所得に含めて課税される(損失の場合は連結所得から控除される)。

その後、連結子法人の株主である連結法人がその連結子法人の株式を譲渡等した場合、連結子法人株式の譲渡損益の中にその連結子法人で生じた利益及び損失に帰因する部分が含まれている場合には、再び連結所得に含まれ(又は控除され)て課税されるとなると二重課税(又は二重控除)となる。

そこで、この二重課税(又は二重控除)を排除するために、連結子法人の株式を譲渡等する場合には、譲渡原価である株式の帳簿価額の修正を行う必要がある。

この連結子法人株式の帳簿価額の修正は連結納税独特の処理であって、単体納税においてはこのような帳簿価額の修正が行われることはない。

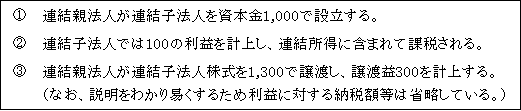

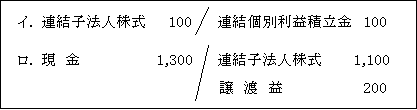

【例】利益計上のケース

【解説】

③の連結親法人の連結子法人株式の譲渡益300の中には、②で連結子法人で既に連結所得として課税済みの利益100に帰因する利益が含まれていると考えると、再度、連結所得に含めて課税され二重課税されることとなる。

そこで、この二重課税を排除するため株主である連結親法人において、連結子法人株式の帳簿価額の修正を行った上で、譲渡処理を行う。

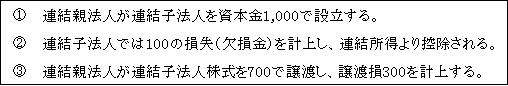

【例】損失計上のケース

【解説】

③の連結親法人の連結子法人株式の譲渡損300の中には、②で連結所得の計算上、連結所得から控除済みの損失100に帰因する損失が含まれていると考えると、再度、損失として控除されると二重控除されることとなる。

そこで、この二重控除を排除するため、株主である連結親法人において、連結子法人株式の帳簿価額の修正を行った上で譲渡処理を行う。

以上のように、この帳簿価額の修正は、あくまでも連結納税で取り込まれた損益の二重計上を防ぐ目的で行われるもので、修正される金額は、譲渡損益等のうち、連結納税で既に課税済みの利益・控除済みの損失のうち留保されているものである。

なお、修正金額計算及び税務処理の詳細については後述する。

また、上記の<例>で、連結子法人の損失が連結親法人の帳簿価額(1,000)を上回る1,100であった場合、つまり帳簿価額の修正を行った結果、帳簿価額がマイナスとなる場合においても、損失の二重控除を防ぐという帳簿価額の修正の趣旨から零ではなくマイナスの帳簿価額とされる(連基通1-8-2)。

なお、当該譲渡が完全支配関係のあるグループ内の法人間で行われたとしても、譲渡直前の帳簿価額は1,000万円未満であるため譲渡損益の繰延べの対象とはならない(令122の14①三)。

よって、譲渡益800は課税されることとなる。

(3)帳簿価額の修正が必要な場合

連結子法人株式の税務上の帳簿価額は毎期変化するものであり、本来、毎期修正すべきものであると言える。

しかし、毎期修正を行っても連結子法人株式の譲渡損益等として実現するまでは課税所得に影響はない。

そこで、実務上の簡便性を考慮し、株式を譲渡等するまでは行われないこととされている。

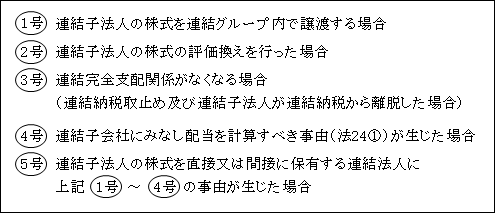

したがって、株主である連結法人が連結子法人の株式の帳簿価額の修正を行う必要があるのは、次の事象が生じたとき(譲渡等修正事由という)である(令9②、9の2②)。

![]() 連結子法人の株式を連結グループ内で譲渡する場合

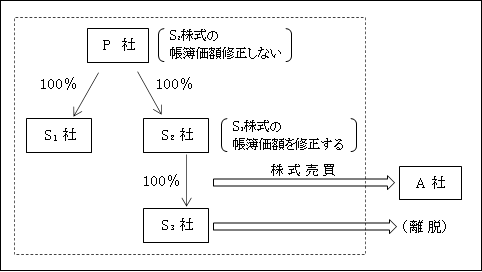

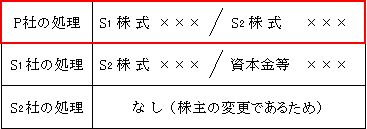

連結子法人の株式を連結グループ内で譲渡する場合

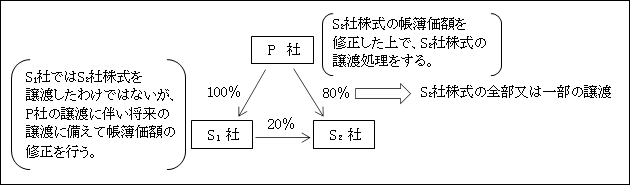

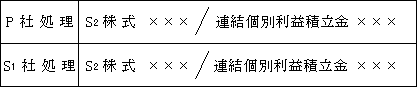

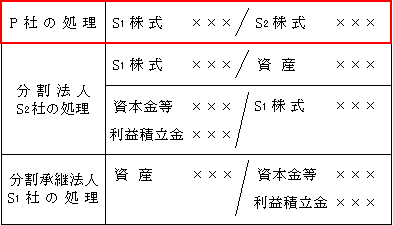

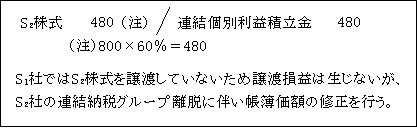

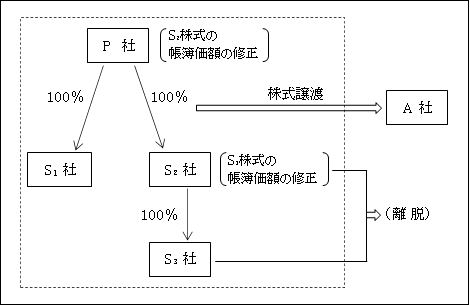

1.連結子法人の株主である連結法人のいずれかが連結子法人の株式を連結グループに属する他の連結子法人に譲渡をする場合は、その譲渡対象の連結子法人株式を保有するすべての連結法人において、その連結子法人株式の帳簿価額を修正する必要がある。

これは、譲渡損益の中に含まれる連結所得計算上課税済(又は控除済)として二重課税(又は二重控除)を排除するために行われる。

(注)S₂株式の譲受法人であるS₃社が連結納税グループに属している理由については、後述するように、1号の譲渡は連結納税グループ内での譲渡規定によるものであるためである。

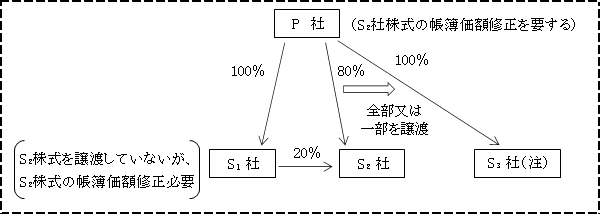

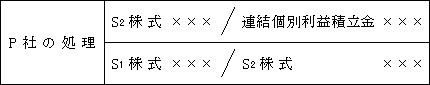

なお、譲渡損益を計上した連結法人(P社)においては、その保有する連結子法人の株式のうち譲渡した部分については、その株式の帳簿価額の修正は、その譲渡損益の修正として連結所得に反映される。

しかし、譲渡されずに保有する株式及び譲渡をせずにそのまま保有し続けている他の連結法人(S₁社)においても帳簿価額の修正を行い、譲渡年度の連結所得には反映されないが、将来の譲渡損益の計上に備え、連結個別利益積立金のみに反映される。

つまり、P社及びS1社が将来、S2社株式を譲渡した時に生じる譲渡損益は二重課税(又は二重控除)されていないため、譲渡時にS2株式を修正する必要はない。

以上の詳細については後述する2.帳簿価額の修正の不要な株式譲渡④( ページ)を参照。

2.帳簿価額の修正の不要な株式譲渡

連結子法人の株式の譲渡をする場合であっても、以下に該当する場合には帳簿価額の修正を行わないこととされている(令9②一イ~ヘ、9の2②)。

①連結納税グループ内の適格組織再編の場合

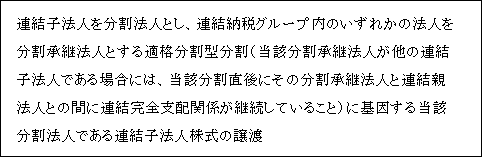

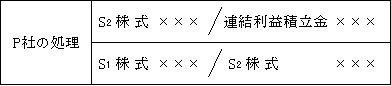

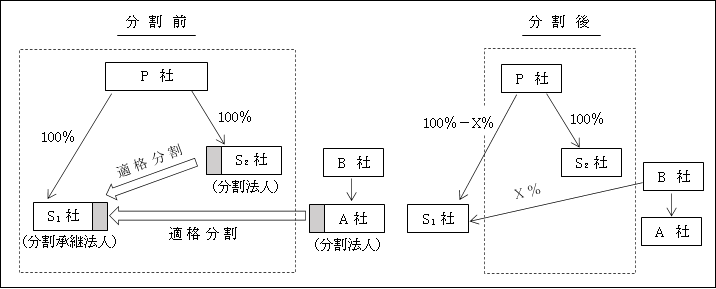

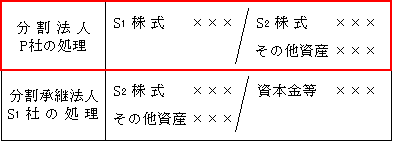

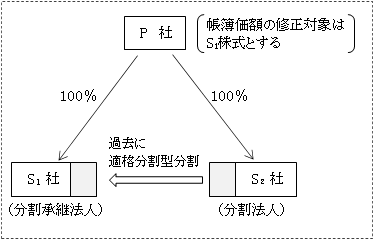

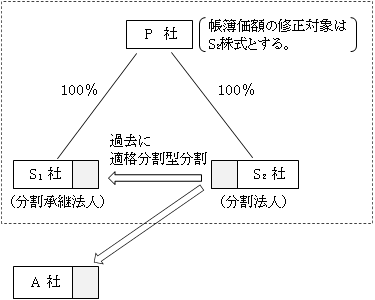

イ.適格分割型分割

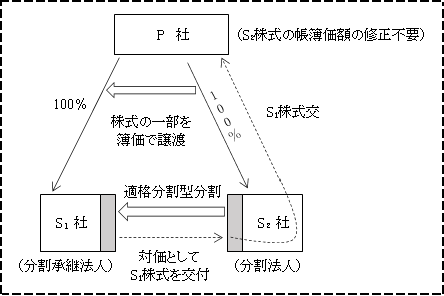

連結法人間(S₁社とS₂社)で適格分割型分割が行われた場合、その分割法人(S₂社)の株主である連結法人(P社)は、その分割法人(S₂社)の株式の全部又は一部を簿価で譲渡し、それの対価として分割承継法人(S₁社)株式を取得したものとして取り扱われる(法61の2④、令119①六)。

したがって、原則によれば、分割法人の株主である連結法人(P社)において、その分割法人(S₂社)株式の帳簿価額を修正した上で、これを分割承継法人(S₁社)株式に付け替えるべきであると言える。

しかし、適格分割型分割においては簿価譲渡とみなされることから、連結納税グループ内で行われる限り、帳簿価額の修正を行わないこととされている。

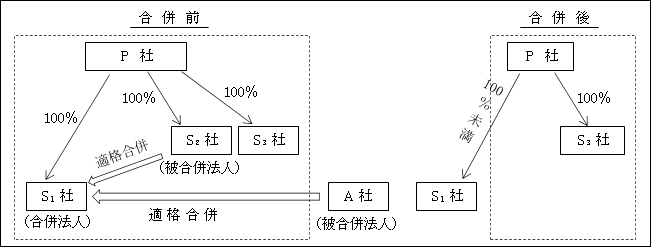

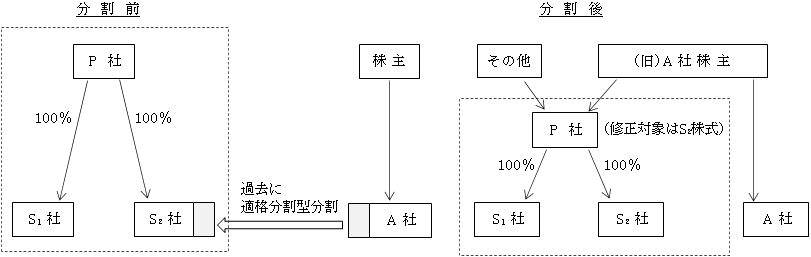

ただし、適格分割型分割であっても、分割法人が複数あり、かつ、分割法人の中に連結納税グループ外の法人(A社)が含まれている場合のように、分割承継法人(S₁社)が連結納税から離脱する場合にはP社においてS₂株式の帳簿価額の修正が必要となる(令9②-イ(カッコ書)、9の2②)。

これは、分割承継法人が連結納税グループ外法人となる場合には、先に示したS₁社、S₂社の処理から判かるように、分割法人(S₂社)の連結個別利益積立金が連結納税グループ外に流出し、その流出額に相当する利益積立金はそれ以後は帳簿価額の修正をする機会を失うため、分割型分割の時に精算する必要があるからである。

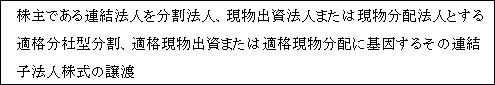

ロ.適格分社型分割・適格現物出資・適格現物分配

連結法人間(P社とS₁社)で適格分社型分割が行われた場合で、移転資産の中にS2社株式が含まれている場合には、分割法人(P社)は、その対象となる移転資産を簿価で譲渡し、その対価として分割承継法人(S₁社)株式を取得したものとして取り扱われる(法62の3)。

このように、この移転資産に他の連結子法人株式(S₂社株式)が含まれている場合には、連結子法人株式を譲渡した場合に該当し、原則として帳簿価額を修正した上で、分割承継法人株式(S₁社)に付け替えることになる。

しかし、適格分社型分割においては簿価譲渡とみなされることから、連結納税グループ内で行われる限り、帳簿価額の修正は行わないこととされている。

以上の取扱いは、適格現物出資、適格現物分配の場合においても同様である。

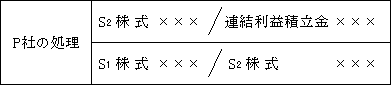

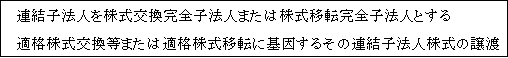

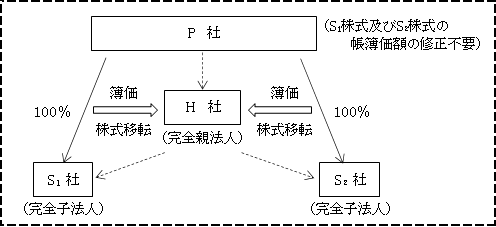

ハ.適格株式交換等・適格株式移転

㋑株式交換の場合

連結法人間(S₁社とS₂社)で適格株式交換が行われる場合には、完全子法人となる法人(S₂社)の株主であるP社は、その完全子法人(S₂社)の株式を簿価で譲渡し、それの対価として完全親法人(S₁社)の株式を取得したものとして取り扱われる(法61の2⑨)。

この場合、原則としてS₂株式の帳簿価額を修正した上で、完全親法人(S₁社)株式に付け替えることになる。

しかし、適格株式交換においては簿価譲渡とみなされることから、連結納税グループ内で行われる限り、以上のような帳簿価額の修正は行わないこととされている。

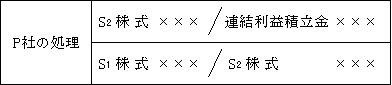

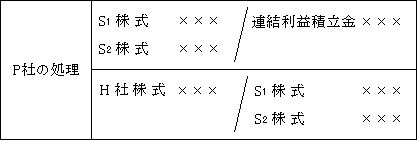

㋺株式移転の場合

連結法人間(H社とS₁社及びS₂社)で適格株式移転が行われる場合には、完全子法人となる法人(S₁社及びS₂社)の株主であるP社は、その完全子法人(S₁社及びS₂社)の株式を簿価で譲渡し、それの対価として完全親法人(H社)の株式を取得したものとして取り扱われる(法61の2⑪)。

この場合、原則としてS₁株式及びS₂株式の帳簿価額を修正した上で、完全親法人(H社)の株式に付け替えることになる。

しかし、適格株式移転においては簿価譲渡とみなされることから、連結納税グループ内で行われる限り、以上のような帳簿価額の修正は行わないこととされている。

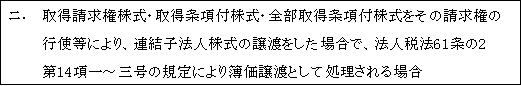

②取得請求権付株式等の請求権の行使による株式譲渡等

以上の場合の連結子法人株式の譲渡において対価として発行法人の株式のみが交付される場合(譲渡株式と取得株式がおおむね同額である場合に限る。)には、譲渡という法形式をとっているものの実質的には株式の内容の変更であると見ることができるため、簿価譲渡とされている。

したがって、その株式譲渡にあたって、帳簿価額の修正は行われない。

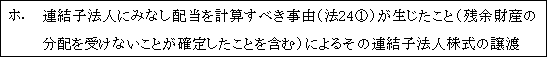

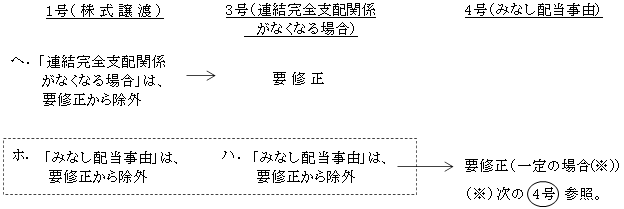

③他の連結法人にみなし配当事由が生じたことによる株式譲渡

後述する4号において、一定の場合「連結子法人にみなし配当を計算すべき事由が生じた場合」の規定において帳簿価額が修正されることになるが、厳密な計算が困難なことを理由に1号の株式譲渡による帳簿価額の修正規定からは除かれている。

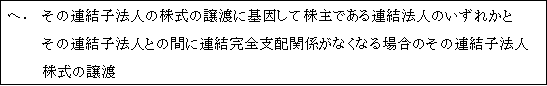

④連結完全支配関係がなくなる場合における株式譲渡

後述する3号「連結完全支配関係がなくなる場合」の規定により帳簿価額が修正されることになるため、1号の株式譲渡規定からは除かれている。

例えば、連結子法人の株式の全部又は一部を外部に譲渡した場合、その連結子法人は株主である連結法人との間に連結完全支配関係を有しなくなり、連結納税グループから離脱することとなる(法4の5②五)。

以上から、1号の規定における株式譲渡は、「連結納税グループ内の株式譲渡」とは条文上に規定されてないが、「連結納税グループ内の株式譲渡」を意味していることになる。

連結納税グループ内であっても二重課税(又は二重控除)となっている部分を排除する必要がある。

これは、連結子法人の株式の帳簿価額の修正が株式の譲渡日とすると離脱と同時に他の連結納税グループに加入する場合には、旧連結納税グループの帳簿価額の修正が新連結納税グループの帳簿価額の修正に組み込まれてしまうこととなる。

そこで、離脱の場合は旧連結納税グループから離脱する前に帳簿価額の修正を行う必要があるため、株式譲渡であっても連結完全支配関係を有しなくなる場合は、1号ではなく3号に該当するものとして整理されたものである。

![]() 連結子法人株式の評価換えを行った場合

連結子法人株式の評価換えを行った場合

連結子法人の株主である連結法人のいずれかが連結子法人の株式の評価換え(※)を行った場合は、前1号の株式譲渡と同様、その評価換え対象の連結子法人株式を保有するすべての連結法人において、その連結子法人株式の帳簿価額を修正する必要がある。

これは、評価損益の中に占める連結所得計算上課税済(又は控除済)として二重課税(又は二重控除)を排除するために行われる。

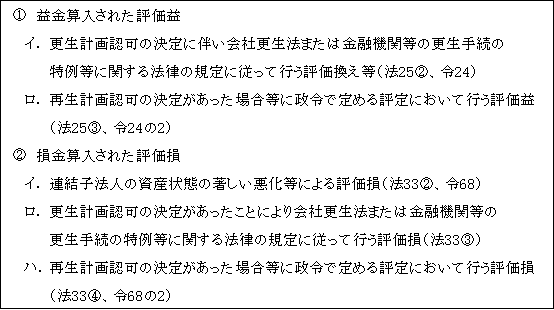

(※)株式の評価換え

連結子法人株式の評価損の計上の可否については、修正後の帳簿価額と時価とを比較して判定する(連基通8-1-21(注))。

なお、評価換えを行った連結法人(P社)においては、その保有する連結子法人の株式の帳簿価額の修正は、その評価損益の修正として連結所得に反映される(令119の3⑤、119の4①)。

一方、評価換えを行っていない連結法人(S₁社)の保有するS₂株式については、帳簿価額の修正は、連結個別利益積立金にのみ反映されることになる(令9①六、9の2①四)。

![]()

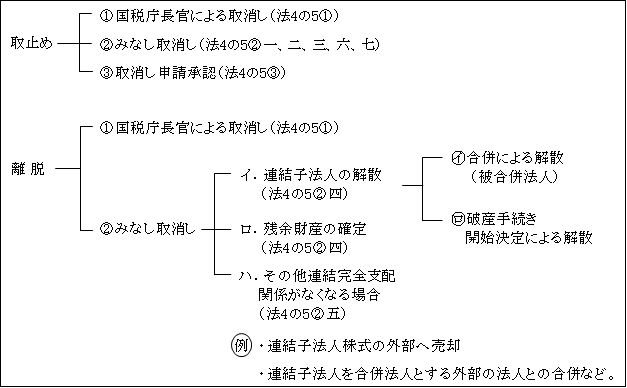

![]() 連結完全支配関係がなくなる場合

連結完全支配関係がなくなる場合

(連結納税取止めの場合及び連結子法人が連結納税から離脱した場合)

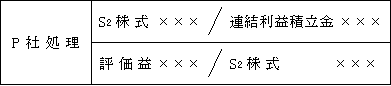

1.連結子法人の株主である連結法人のいずれかとその連結子法人との間に連結完全支配関係がなくなる場合(※)は、その連結子法人の株式の帳簿価額の修正が必要とされる。

連結納税取止めの場合には、すべての連結法人相互間の連結完全支配関係がなくなるので、その連結子法人の株式を保有するすべての連結法人でその帳簿価額を修正する必要がある。

また、その連結子法人が連結納税から離脱する場合にも連結完全支配関係はなくなるので、離脱する連結子法人の株式を保有している連結法人においてその帳簿価額を修正するとともに、離脱する連結子法人においても、他の連結子法人の株式を保有していれば、その帳簿価額を修正する必要がある。

連結納税の取止めなどは、取止めの時点においては損益は生じていないが、将来の連結子法人株式の譲渡等により生ずる損益には連結納税で取込み済の損益が含まれており、この連結所得として課税済(又は控除済)のものを将来の譲渡等損益の修正に備えて行われるものである。

(※)「連結完全支配関係がなくなる場合」

連結納税の取止め及び連結子法人が連結納税から離脱した場合のすべてが連結完全支配関係がなくなる場合に該当する。

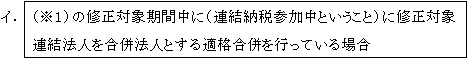

2.帳簿価額の修正の不要な場合

連結完全支配関係がなくなる場合であっても、以下に該当する場合は帳簿価額の修正を行わないこととされている(令9②三イ~ハ、9の2②)。

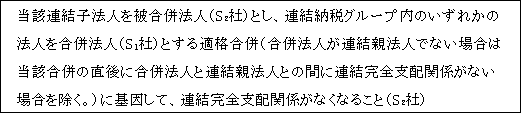

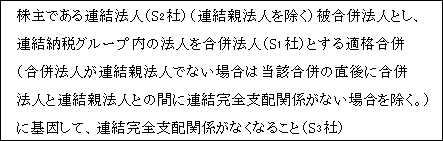

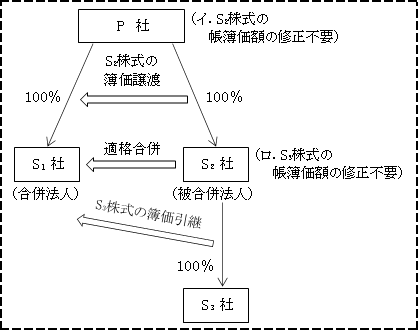

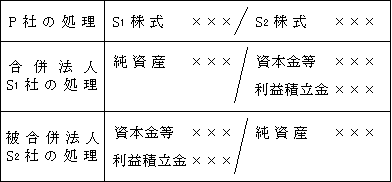

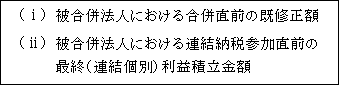

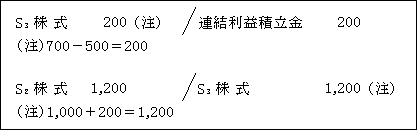

イ.被合併法人(S₂社)株式の帳簿価額の修正不要

ロ.被合併法人(S₂社)の保有する連結子法人(S₃社)株式の帳簿価額の修正不要

上記イ.被合併法人(S₂社)株式の帳簿価額の修正不要について

連結法人間(S₁社とS₂社)で適格合併を行った場合には、その被合併法人(S₂社)の株主である連結法人(P社)は、その被合併法人(S₂社)の株式を簿価で譲渡し、その対価として合併法人(S₁社)の株式を取得したものとして取り扱われる(法61の2②、令119①五)。

さらに、被合併法人である連結子法人(S₂社)は合併により解散し連結納税から離脱するので、株主である連結法人(P社)との間の連結完全支配関係はなくなる(法4の5②四)。

以上のように連結子法人(S₂社)の株主であるP社にとっては、1号の株式譲渡による帳簿価額の修正と3号による連結完全支配関係がなくなることによる帳簿価額の修正の2つに該当することとなる。

この場合は前述したように連結完全支配関係がなくなる場合における株式譲渡は1号の帳簿価額の修正から除外されている(令9②一ヘ)ため、3号による帳簿価額の修正を要することとなる( ページ参照)。

したがって、原則として、被合併法人の株主であるP社において、被合併法人の株式(S₂株式)の帳簿価額を修正の上、これを合併法人株式(S₁株)に付け替えるべきであると言える。

しかし、適格合併においては被合併法人の株式を簿価で譲渡したものとみなされることから、連結納税グループ内で行われる限り、帳簿価額の修正は行われないこととされている。

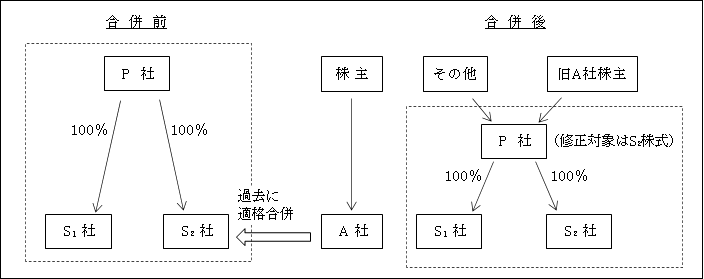

ただし、合併に伴い合併法人が連結納税から離脱するような場合(例えば、被合併法人が複数あり、かつ、その内に連結納税グループ外の法人が含まれているよな場合)には、修正不要の事由から除外されており、P社においてS₂株式の帳簿価額の修正が必要となる。

これは、合併法人(S₁社)が連結納税グループ外の法人となる場合(離脱)は、先に示したS₁社、S₂社の処理から判るように、適格合併においては被合併法人(S₂社)の連結個別利益積立金が合併法人(S₁社)に引き継がれるため連結納税グループ外に流出し、その流出額に相当する利益積立金は、それ以後は帳簿価額の修正をする機会を失うため、合併時において精算する必要があるからである(令9②三イカッコ書、9の2②)。

上記ロ.被合併法人(S₂社)が保有する連結子法人(S₃社)株式の帳簿価額の修正不要について

被合併法人(S₂社)が合併により消滅したことにより、被合併法人(S₂社)の保有する他の連結子法人(S₃社)との間の連結完全支配関係もなくなる(法4の5②四)。

この場合、S₃株式は合併法人(S₁社)に簿価で引継がれるため、連結納税グループ内で行われる限り、被合併法人(S₂社)において他の連結子法人(S₃社)の株式の帳簿価額の修正は行わないこととされている。

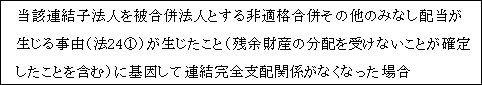

ハ.連結子法人にみなし配当事由が生じた場合の修正不要

次に述べる4号において一定の場合「連結子法人にみなし配当を計算すべき事由が生じた場合」の規定において帳簿価額が修正されることとなるが、厳密な計算が困難なことを理由に、3号の連結完全支配関係がなくなる場合の帳簿価額の修正規定からは除かれている。

例えば、非適格合併においては、以下の3つがすべて該当する。

㋑被合併法人の株主である連結法人において株式譲渡とみなし配当の受領が生じている。

㋺被合併法人においては消滅するので、連結完全支配関係がなくなっている。

㋩被合併法人でみなし配当事由が生じている。

以上の場合、㋑株式譲渡に基因する帳簿価額の修正については、令9条2項一号ホにおいて㋩に該当する場合は修正から除かれており、さらに㋺に該当する場合は、連結完全支配関係がなくなる株式譲渡が㋩に該当する場合は令9条2項一号ヘにおいて修正から除かれている。

結果として、連結子法人にみなし配当事由が生じた場合には、連結子法人株式の譲渡や連結完全支配関係がなくなる場合に同時に該当していてもこれらの修正事由に基因する帳簿価額の修正は行われず、一定の場合に該当する場合にのみ、4号によるみなし配当事由を基因とする帳簿価額の修正が行われることになる。

![]() 連結子法人にみなし配当を計算すべき事由(法24①)が生じた場合

連結子法人にみなし配当を計算すべき事由(法24①)が生じた場合

この場合の帳簿価額の修正は、後述するように他の修正事由と異なる。

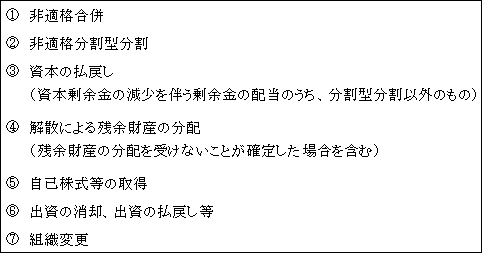

1.みなし配当を計算すべき事由

みなし配当を計算すべき事由は、次に示す場合において生じる(法24①)。

つまり、発行法人の株主が、その発行法人の株式をその発行法人に移転することにより生じる。

なお、詳細については「第12章 みなし配当」参照。

2.帳簿価額の修正が行われる場合

前1号の連結子法人株式の譲渡や前3号の連結完全支配関係の消滅のような他の帳簿価額修正事由に該当していたとしても、同時に連結子法人にみなし配当事由が生じた場合には、前述したように、帳簿価額の修正は行わないこととされている(令9②一ホ、三ハ)。

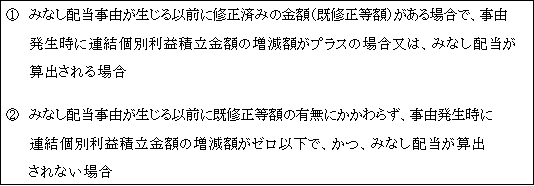

ただし、以下の一定の場合には帳簿価額の修正が行われる。

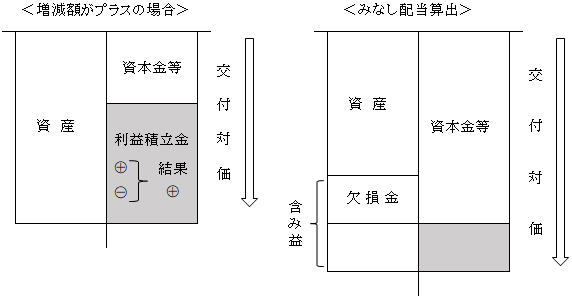

①みなし配当事由が生じる以前に修正済みの金額等がある場合で、連結個別利益積立金額の増減額がプラスの場合又は、みなし配当が算出される場合

イ.連結個別利益積立金額の増減額がプラスの場合とは、みなし配当事由の生じた連結子法人の連結納税の開始(又は加入)時から事由の生じた日の前日までの連結個別利益積立金額の増減額が零より以上(つまり、プラス)の場合をいい、また、みなし配当が算出される場合とは、以上の連結個別利益積立金額の増減額がプラスの場合には、当然にみなし配当は算出されるが、仮にそれがマイナスの場合であっても、資産の含み益等がマイナスを上回る場合にこれを反映して金銭等が交付された場合、みなし配当が算出される場合も考えられる。

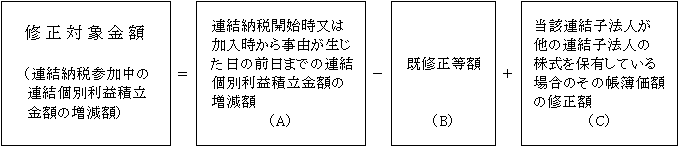

ロ.修正対象金額の算定

修正対象金額は、次のように計算される(詳細については、「(4)帳簿価額の修正金額の計算」参照。)。

みなし配当事由に該当する場合において、連結個別利益積立金額の増減額がプラスの場合又は、みなし配当が算出される場合には、上記の算式における(A)+(C)は零とされる(令9③一カッコ書)。

よって、 修正対象金額 = 0 - 既修正等額(B) となる

つまり、既修正等額がある場合には、機械的に過去の修正額が戻入れ処理されることを意味している(※)。

因みに、既修正額がプラス

[連結子法人株式 100 / 連結利益積立金 100]であった場合には、

[0-100=-100]となり、[連結利益積立金 100 / 連結子法人株式 100]の戻入れ処理がなされる。

また、逆に既修正額がマイナス

[連結利益積立金 100 / 連結子法人株式 100]であった場合は、

[0-(-100)=+100]となり、

[連結子法人株式 100 / 連結利益積立金 100]の戻入れ処理がなされる。

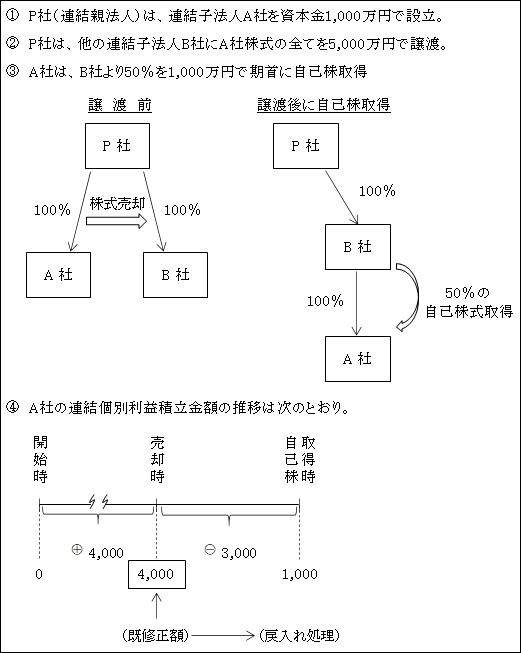

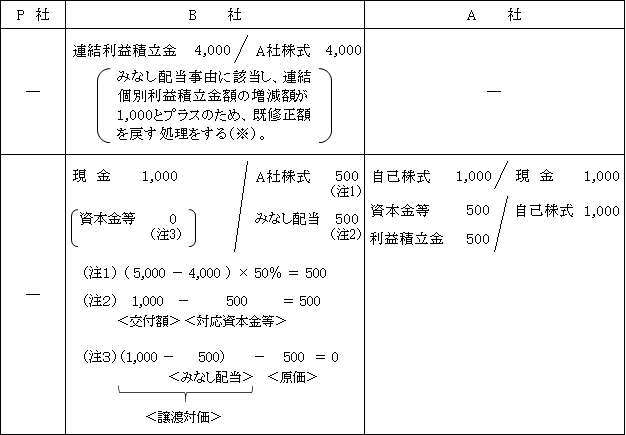

【設例】

【解答】

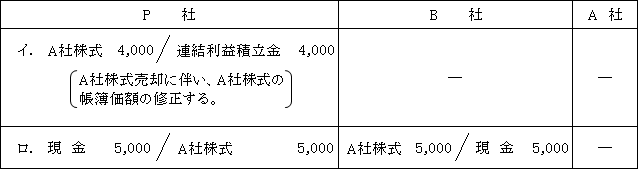

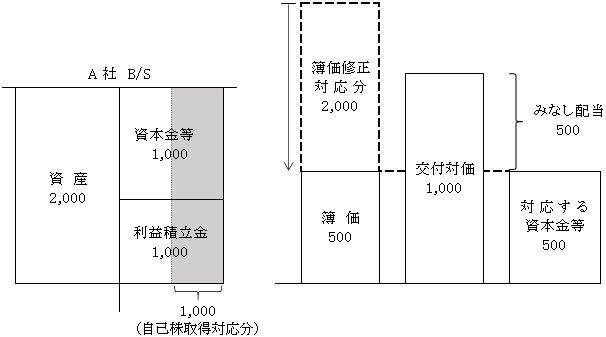

<A社株式売却時の税務処理>

<A社による自己株式取得時の税務処理>

(※)戻入れ処理をする理由

㋑P社がA社株式の全てをB社に売却時に、A社で既に連結所得として課税済の連結個別利益積立金の二重課税排除のためのA社株式の帳簿価額の修正が行われる。

![]()

㋺自己株式の取得

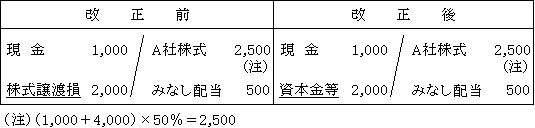

平成22年度税制改正において、完全支配関係のある法人間の発行法人への株式譲渡について、譲渡損益を損金又は益金に算入せず、資本金等の額にチャージすることとされた。

改正前と改正後の税務仕訳を比較すると次のとおりとなる。

以上から判るように、過去に修正が行われた後にこの資本金等の額の処理が行われた場合には、改正前においては、株式譲渡時に修正した連結利益積立金は、自己株式の取得時に生じた株式譲渡損(連結利益積立金)の減少によって調整されている。

一方、改正後は資本金等の額とされたため連結利益積立金は調整されることなく4,000のままとなっている。

つまり、資本金等の額にチャージされるべき金額(2,000)が利益積立金額にチャージ(付け替え)されることになる。

そのため、これを防ぐために、修正額は過去の修正額(4,000)を全額振り戻す額とし、A社株式の帳簿価額を連結納税の開始時点(又は加入時点)に戻して(1,000)から資本金等の額の処理を行うこととしている。

②みなし配当事由発生時、連結個別利益積立金額がゼロ以下、かつ、みなし配当が算出されない場合

イ.増減額がゼロ以下(ゼロも含む)の場合とは次のような場合をいい、

かつ、欠損金を上回るような含み益等もないため、みなし配当が算出されることがない場合をいう。

ロ.修正対象金額の算定

「(4)帳簿価額の修正金額の計算」と同じ(つまり、原則通りの算式による。)(令9③一カッコ書)。

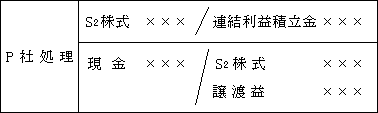

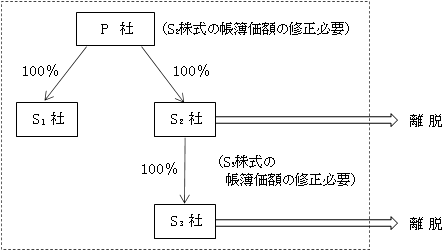

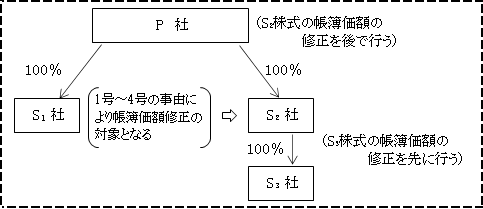

![]() 連結子法人の株式を直接又は間接に保有する連結法人に1号~4号の事由が生じた場合

連結子法人の株式を直接又は間接に保有する連結法人に1号~4号の事由が生じた場合

上記1号~4号の事由により帳簿価額の修正の対象となった連結子法人(S₂社)が直接または間接に保有していた連結子法人(S₃社=連結孫法人)の株式は、株主であるS₂社において帳簿価額の修正を必要とする。

この場合、P社で1号から4号の事由によるS₂株式の帳簿価額の修正とS₂社におけるS₃株式の帳簿価額の修正が同時に行うことになる。

そのため、S₃株式の帳簿価額の修正はS₂株式の帳簿価額の修正に影響することになるので、S₂社におけるS₃株式の帳簿価額の修正を先に行うこととなる(令9③一二、9の2③、連基通1-8-4)。

なお、計算例については、次の「(4)帳簿価額の修正金額の計算(※3)」( ページ)参照。

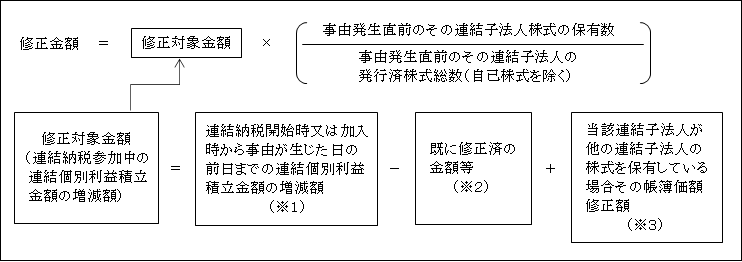

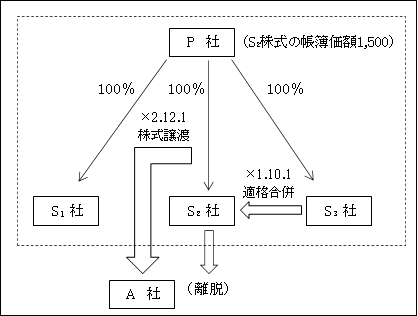

(4)帳簿価額の修正金額の計算

【算式】(令9③)

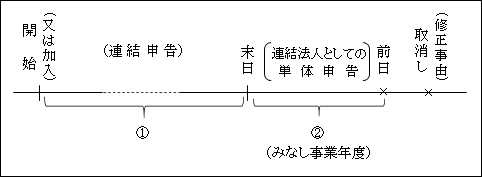

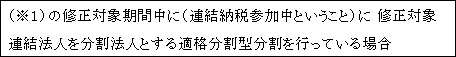

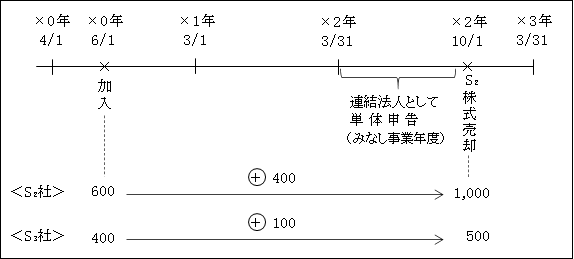

(※1)連結納税開始時又は加入時から帳簿価額の修正事由が生じた日の前日までの連結個別利益積立金の増減額

以下の期間における連結個別利益積立金額の増減額の合計額である。

①修正事由が生じた日前に終了する連結事業年度

②連結子法人の連結納税の承認が取消された場合(法4の5①、②四、五)の取消日の前日の属する連結法人としての単体事業年度(みなし事業年度)

③修正事由が生じた日の属する連結事業年度又は単体事業年度の開始日から事由が生じた日の前日までの期間

連結納税グループ内で連結子法人の株式譲渡をした場合のように、帳簿価額を修正すべき事由は生じたものの、その連結子法人が離脱していないのでみなし事業年度を設けない。

したがって、連結事業年度においては期首から事由の生ずる前日までの期間における連結個別利益積立金の増減額を計算することは、実務上困難である。

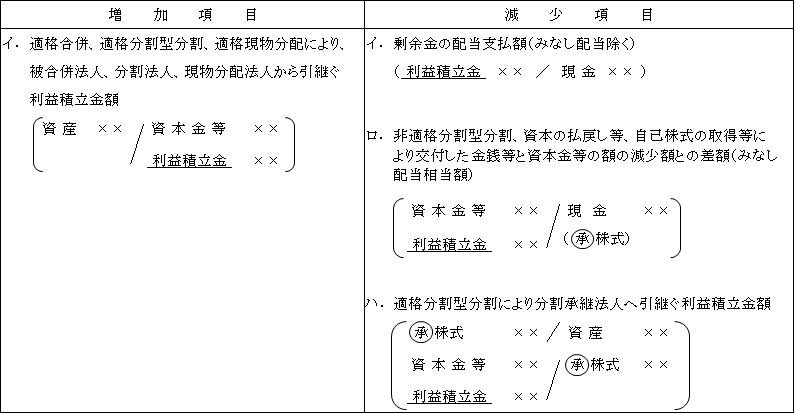

そこで、この期間については譲渡直前終了連結事業年度末における連結個別利益積立金をもとに以下の増減項目のみを修正対象とする(令9③一八、①二~五、七、八~十二、9の2①二、三、五、六、七)。

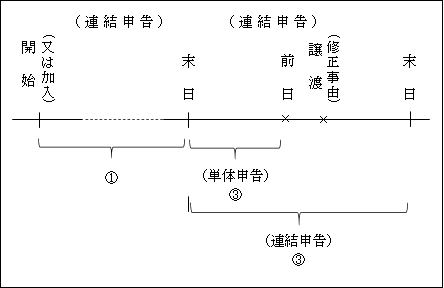

一方、連結納税グループ外に連結子法人の株式を譲渡した場合には、連結納税より離脱するため、連結法人としての単体事業年度(みなし事業年度)の連結個別利益積立金は計算できるため加算される。

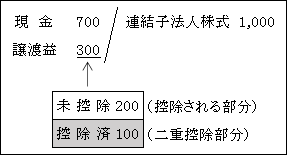

(※2)既に修正済みの金額等(既修正等額)

![]()

A.既修正額

過年度に帳簿価額修正の対象となったことにより、既に修正済みの金額

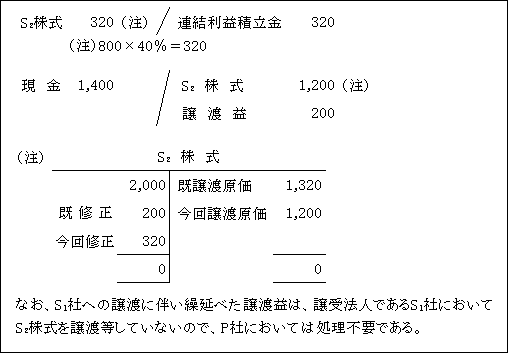

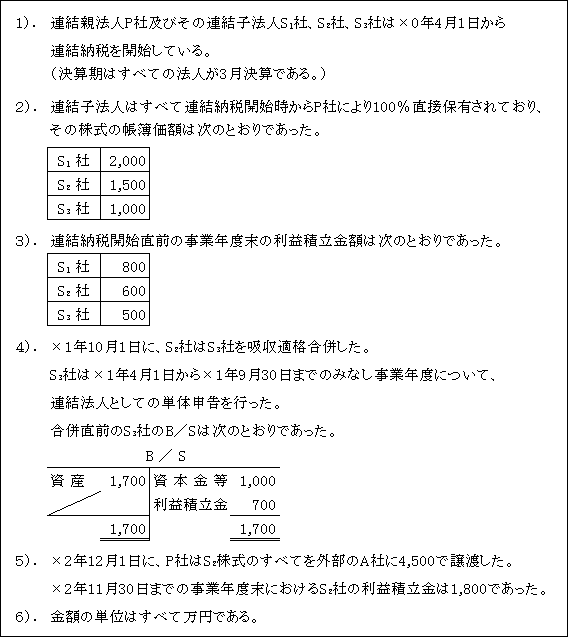

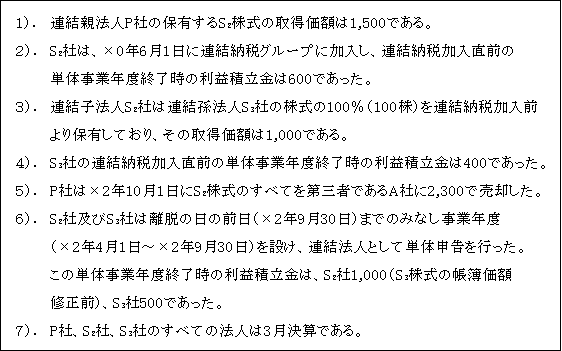

【設例】

【解説】

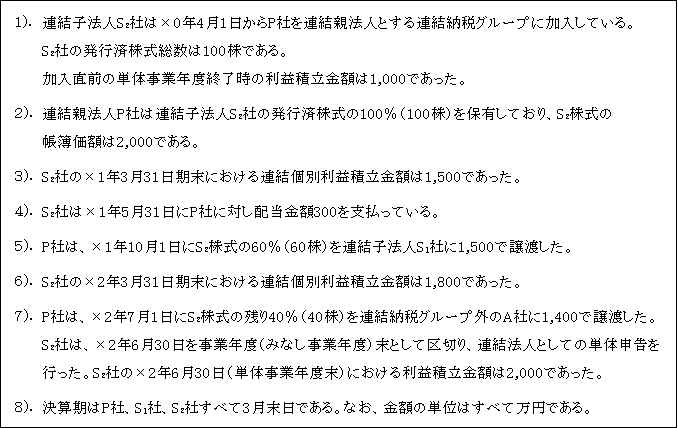

S₂社における利益積立金額の推移

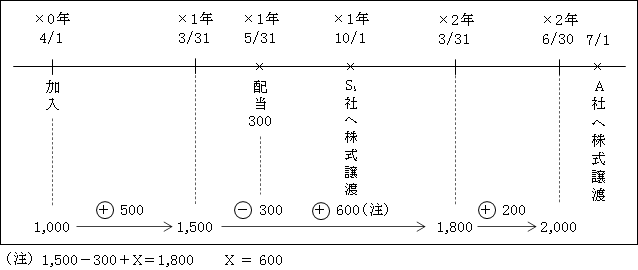

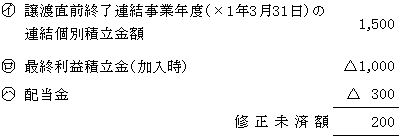

(1)S₁社への株式譲渡に伴う帳簿価額修正

S₁社は連結納税グループ内の法人であるため、S₂社は連結納税グループから離脱しない。

そのため、みなし事業年度は設けないので期首から譲渡日までの連結個別利益積立金は算定しない。

ただし、配当については考慮される。よって、S₂株式の帳簿価額の修正金額は次のようになる。

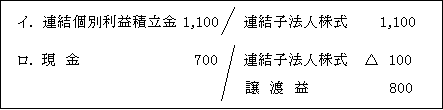

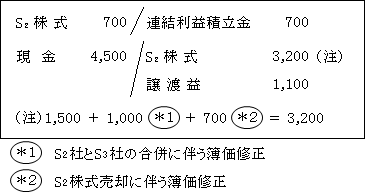

<P社の税務処理>

(2)A社への株式譲渡に伴う帳簿価額の修正

A社への譲渡は連結納税グループ外の法人への譲渡となるので、S₂社は連結納税グループから離脱することになる。

したがって、×2年4月1日から×2年6月30日(離脱の前日)までみなし事業年度を設けて利益積立金額を算定する。

S₂株式の帳簿価額の修正金額は次のようになる。

<P社の税務処理>

<S₁社の税務処理>

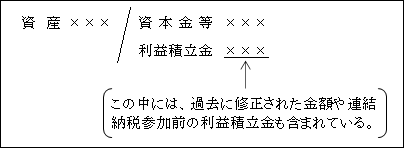

B.A.の既修正額に加算して(※1)の連結個別利益積立金から減算されるもの(令9④一)

帳簿価額の修正の対象金額は、あくまでも連結納税開始又は加入以降の連結利益積立金の増減額である。

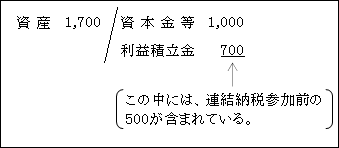

そこで、過去に他の法人を吸収適格合併している場合には、被合併法人の(連結個別)利益積立金の引継ぎにより(連結個別)利益積立金が増加するが、この増加した(連結個別)利益積立金の中には被合併法人で既に修正済みであった金額や被合併法人の単体納税時又は他の連結納税グループ時に獲得した利益積立金額も含まれている。

そのため、何の修正を加えないとこれらが帳簿価額修正の対象金額に含まれてしまうこととなってしまうので、これらを除外することとされている。

<合併法人の合併仕訳>

したがって、これらを除いた残額が、連結納税参加以降に生じた連結利益積立金の増加額ということになる。

㋑被合併法人が連結納税グループ内の法人の場合

合併法人S₂株式の帳簿価額の修正額計算において、過去にS₂社がS₃社より合併に伴い引継いだ利益積立金に含まれる次の金額を上記Aの既修正額に加算して、(※1)の連結利益積立金から控除する。

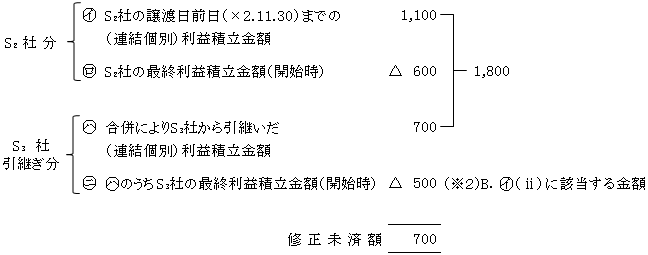

【設例】

【解説】

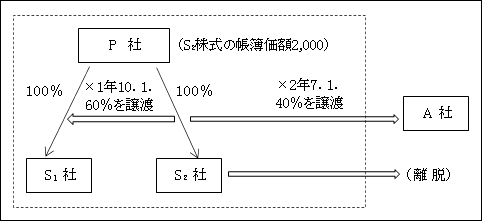

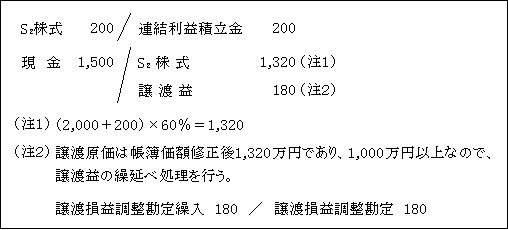

S₂社及びS₃社の利益積立金額の推移

(1)適格合併に伴う帳簿価額の修正

合併に伴い被合併法人S₃社は消滅し、連結親法人P社との間の連結完全支配関係がなくなり、原則としてP社においてS₃株式の帳簿価額の修正を行った上で、S₂株式に付け替えられることになる。

<P社の税務処理>

しかし、例外として連結納税グループ内での適格合併においては帳簿価額の修正は行わないこととされている(令9②三イ)。

そのため、P社は、(ⅰ)の修正額は行わず、S₃株式の帳簿価額をS₂株式に付け替えるだけである。

<P社の税務処理>

![]()

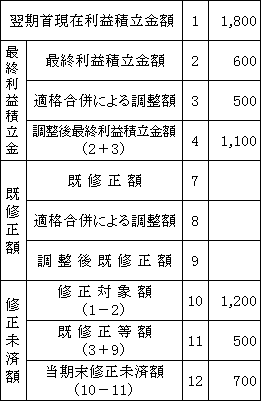

(2)株式譲渡に伴う帳簿価額の修正

S₂社は株式譲渡に伴い連結納税グループから離脱するため、×2年4月1日から×2年11月30日までのみなし事業年度を設け事業年度末における利益積立金を算定する。

S₂株式帳簿価額の修正金額は次のようになる。

㋑-㋺=500はS₂社が連結納税に参加した以後株式譲渡日前日までに増加した利益積立金であり、㋩-㋥=200は、被合併法人S₃社が連結納税に参加した以後、合併までの間に増加した利益積立金である。

よって、帳簿価額の修正額は700となる。

そして、㋥の金額は既修正額に加算され、(※1)の連結利益積立金額から控除される。

これが、(ⅱ)の意味するところである。

<S₂社の合併仕訳>

参考までに、S₂社の別表五の二(一)付表二帳簿価額修正額明細書を示せば次のようになる。

以上から、S₂株式譲渡に伴うP社の税務処理は次のようになる。

㋺被合併法人が連結納税グループ外の法人の場合

被合併法人A社の株主に合併対価として合併法人S2社の株式ではなく、S2社の100%親法人であるP社の株式を交付するいわゆる三角合併が行われた場合には、合併法人であるS2社は連結納税グループから離脱することなく、連結納税グループ内に留まることになる。

S₂株式の帳簿価額の修正計算において、過去にS₂社がA社より合併により引継いだ利益積立金額は、A社は連結納税グループ外の法人であることから、連結納税に加入してから増加したものではないため、その金額が上記A.の既修正額に加えられて(※1)の連結利益積立金から控除される。

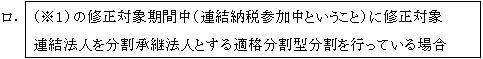

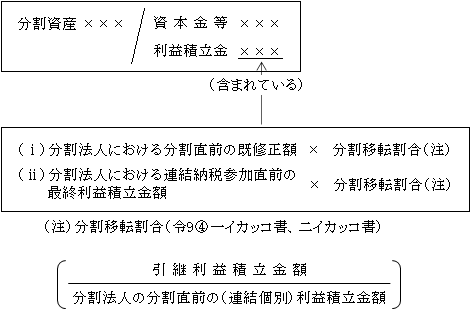

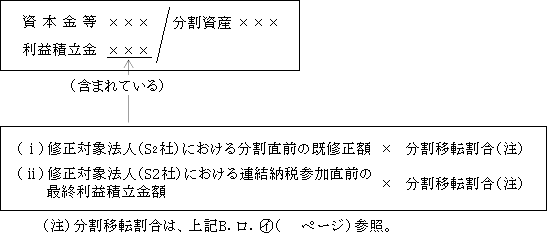

前述したイ.の合併と同様に、過去に他の法人から吸収適格分割型分割により引継いだ(連結個別)利益積立金のうちには、分割法人において既修正額及び単体納税時又は他の連結納税グループ時に獲得したものも含まれている。

そこで、帳簿価額の修正があくまでも連結納税に参加した後に増減した連結利益積立金を計算するため、これらは除かれる必要がある。

<分割承継法人の処理>

したがって、これらを除いた残額が連結納税参加以後に生じた連結利益積立金の増加額ということになる。

㋑分割法人が連結納税グループ内の法人の場合

分割承継法人S₁株式の帳簿価額の修正計算において、過去に分割に伴いS₂社より引継いだ利益積立金に含まれる次の金額を上記A.の既修正額に加算して、(※1)の連結利益積立金から減算する

<S₁社の適格分割型分割処理>

㋺分割法人が連結納税グループ外の法人の場合

分割法人A社の株主に対して、分割対価として分割承継法人S2社の100%親法人であるP社の株式が交付されるいわゆる三角分割が行われた場合、分割承継法人S2社は連結納税グループから離脱することなく、連結納税グループ内に留まることになる。

S₂株式の帳簿価額の修正計算において、過去A社より分割により引継いだ利益積立金額は、A社が連結納税グループ外の法人であることから、連結納税に加入して増加したものではないため、その全額が上記A.の既修正額に加えられて、(※1)の連結利益積立金から減算される。

C.A.の既修正額から減算されるもの(令9④二)

既修正額から減算されるということは、上記B.とは逆に(※1)の連結利益積立金に対しては加算されることとなる。

過年度に修正対象連結法人を分割法人とする適格分割型分割を行い、(連結個別)利益積立金を他の連結法人(分割承継法人)に引継いだ場合には、その引継いだ利益積立金減少のうち、既修正額及び単体納税時又は他の連結納税グループ時に有していた(連結個別)利益積立金に相当する金額を上記A.の既修正額より減算する。

<分割法人の処理>

したがって、これらを除いた残額が連結納税参加以後に生じた連結利益積立金の減少額ということになる。

分割法人S₂株式の帳簿価額の修正計算において、過去に連結納税グループ内の法人S₁社又は連結納税グループ外の法人A社に適格分割型分割したことに伴い、分割承継法人(S₁社又はA社)に引継いだ利益積立金に含まれる次の金額を上記A.の既修正額から減算して(※1)の連結利益積立金に加算する。

<分割法人S₂社の処理>

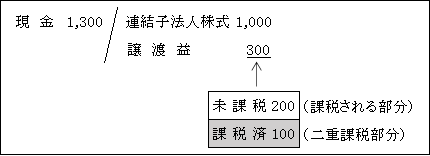

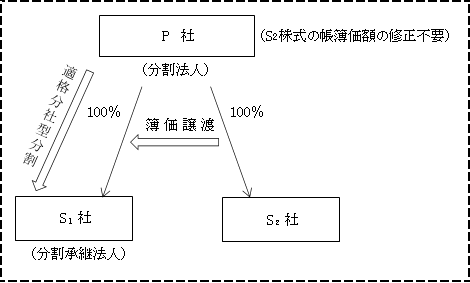

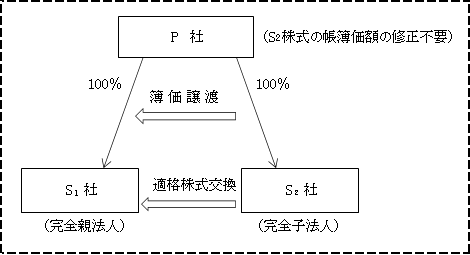

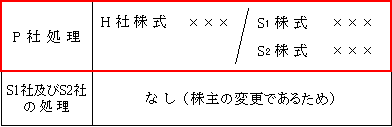

(※3)修正対象連結子法人が他の連結子法人の株式を保有している場合の加算

帳簿価額の修正対象となった連結子法人が他の連結子法人の株式を保有する場合には、保有関係の下の法人から帳簿価額の修正を先に行い、その結果を修正対象金額に含めた上で、修正対象連結子法人の株式の帳簿価額の修正を行う。

【設例】

【解説】

S₂社及びS₃社の利益積立金額の推移

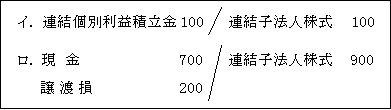

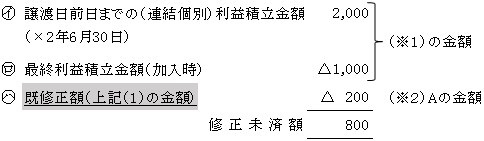

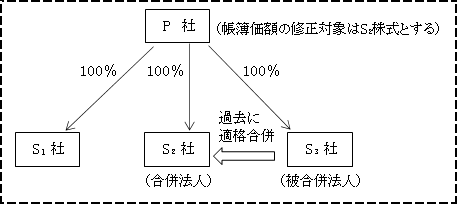

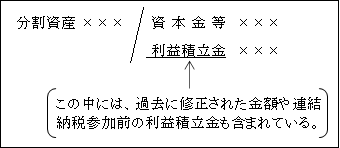

(1)S₂社におけるS₃株式の帳簿価額の修正

S₂株式の売却によってP社との連結完全支配関係がなくなったため、S₂社は連結納税グループから離脱することになる。

同時にS₂社の子法人であるS₃社も離脱する。

そこで、まず初めに株主であるS₂社においてS₃株式の帳簿価額の修正が行われる。

修正額=(500-400)×100%=100

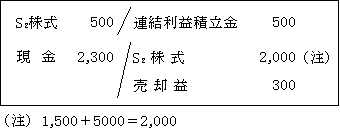

<S₂社の税務処理>

![]()

(2)P社におけるS₂株式売却に伴う帳簿価額の修正

イ.S₂社分(1,000-600) ×100% = 400

ロ.S₃社分(上記(1)の計算による) 100

修 正 額 500

<P社の税務処理>

なお、以上はP社がS₂株式を売却した場合における税務処理であるが、S₂社が子法人のS₃株式を売却した場合には、S₃社の離脱に伴いS₂社においてS₃株式の帳簿価額の修正を行った上で売却処理を行うが、P社においてS₂株式の修正は行われない。