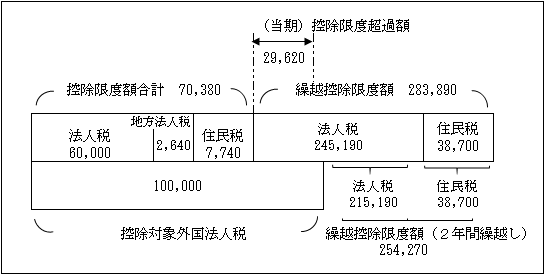

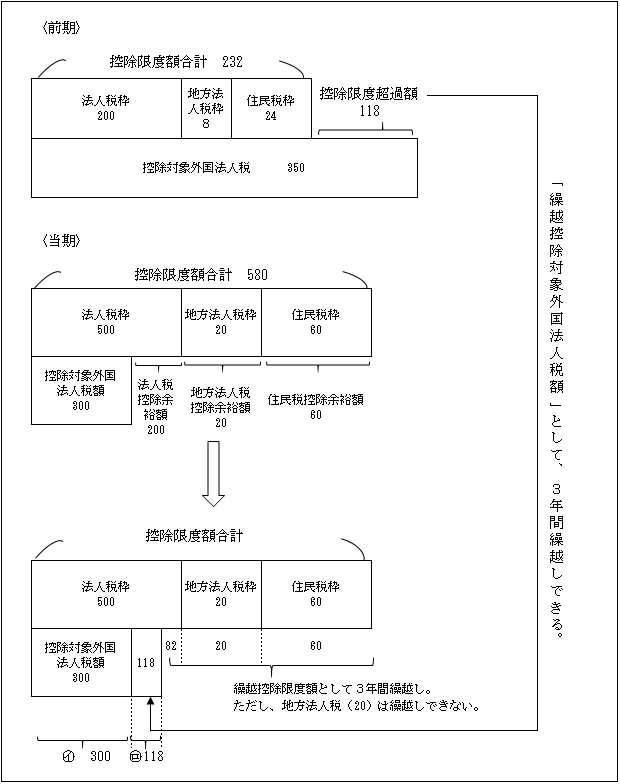

(1)繰越控除限度額(控除余裕額の繰越し)(法69②)

その事業年度の控除対象外国法人税額が控除限度額に満たない場合(控除対象外国法人税額 < 控除限度額)のその差額(「控除余裕額」という)は、3年間の繰越しが認められている、控除限度額が繰り越されるということで、「繰越控除限度額」(又は繰越控除余裕額)といい、控除の順序については、

① もっとも古い事業年度のものから控除し、かつ

② 同一事業年度のものについては、「国税の控除余裕額」及び「住民税の控除余裕額」の順に控除する。

(なお、「地方法人税の控除余裕額」については、繰越しが認められていない。)

【例】

当期に生じた控除対象外国法人税の額(350)が、当期の法人税の控除限度額(200)地方法人税の控除限度額(8)及び住民税の控除限度額(24)との合計額(232)を超える場合(控除限度超過額118)において、前3年内事業年度に生じた繰越控除限度額があるときは、その繰越控除限度額(法人税は200)を限度として、当期に生じた控除限度超過額(118)を当期の法人税の額から控除する。以上の結果、当期における外国税額控除の額及び翌期以降2年間の繰越控除限度額は次のようになる。

当期外国税額控除できる額

① 法人税から控除できる額

㋑ + ㋺ = 318

② 地方法人税から控除できる額 8

③ 住民税から控除できる額 24

翌期以降(2年間)繰越控除限度額

① 法人税の繰越控除限度額

200 - 118 = 82

② 住民税の繰越控除限度額

60 - 0 = 60

ただし、地方法人税については、繰越しができない。

なお、前3年内事業年度に生じた繰越控除限度額は、最も古い事業年度から事業年度ごとに法人税、住民税の順に充てることができる。

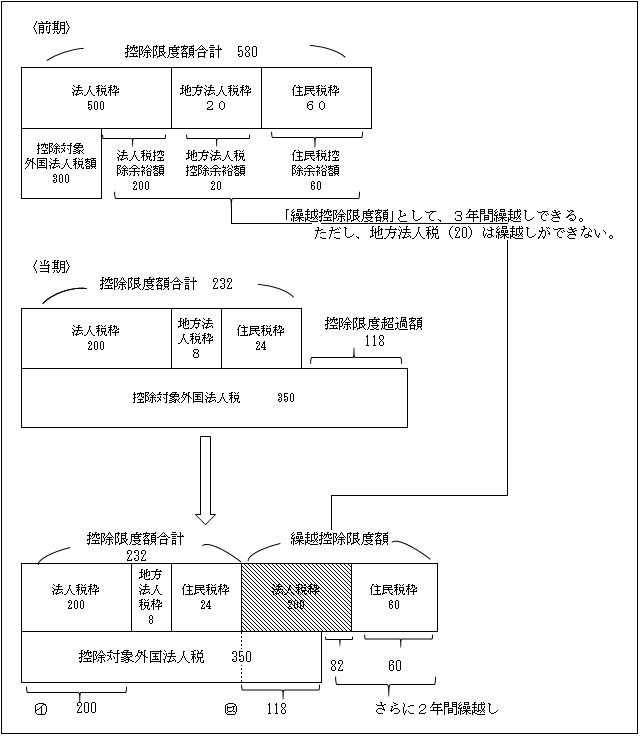

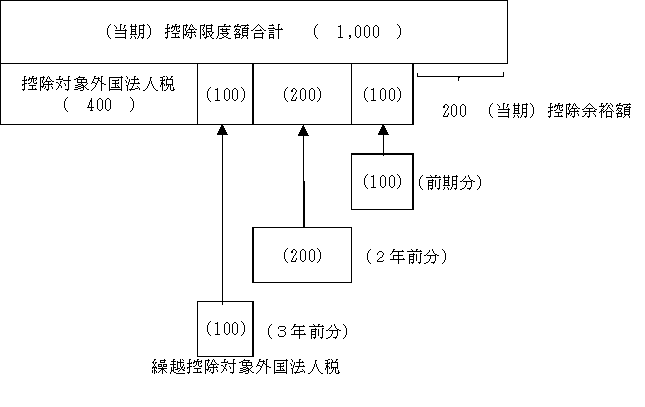

(2)繰越控除対象外国法人税額(控除限度超過額の繰越し)(法69③)

その事業年度の控除対象外国法人税額が控除限度額を超える場合(控除対象外国法人税額 > 控除限度額)の、その差額(「控除限度超過額」という。)は、3年間の繰越しが認められている。

控除対象外国法人税額が繰り越されるということで、「繰越控除対象外国法人税額」(又は繰越控除限度超過額)といい、最も古い事業年度のものから控除される。

当期に控除対象外国法人税額(300)が、当期の法人税の控除限度額(500)に満たない場合(法人税の控除余裕額)において、前3年内事業年度に生じた繰越控除対象外国法人税額(118)があるときは、その繰越控除対象外国法人税額(118)を限度として、当期に生じた控除余裕額(法人税余裕額200)を当期の法人税の額から控除する。

以上の結果、当期における外国税額控除の額及び当期に生じた控除余裕額(繰越控除限度額として翌期以降3年間繰り越される。ただし、地方法人税は繰越しできない。)は次のようになる。

当期外国税額控除できる額

① 法人税から控除できる額

㋑ + ㋺ = 418

② 地方法人税から控除できる額 0

③ 住民税から控除できる額 0

繰越控除対象外国法人税額

118 - 118 = 0

(前期繰越額) (当期使用分)

翌期以降(3年間)繰越控除限度額

① 法人税の繰越控除限度額

500-(300 + 118) = 82

② 住民税の繰越控除限度額

60 - 0 = 60

なお、前3年内事業年度に生じた繰越控除対象外国法人税額は最も古い事業年度のものから順次控除する。

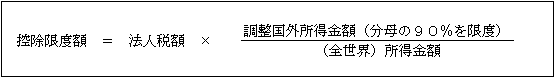

(3)法人税額から控除しきれない外国税額

法人税額の還付は国内所得を含めた全体で計算されるが、以下においては国外所得に係る外国法人税との関係に限って検討する。

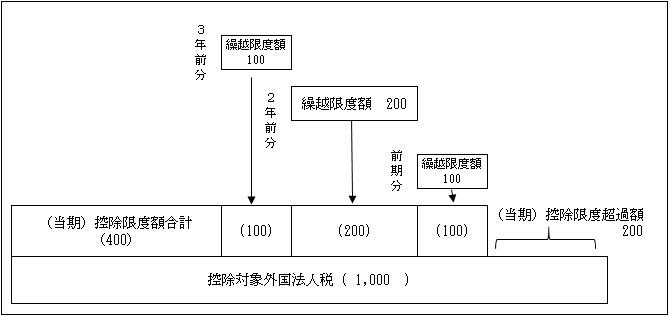

控除限度額は上記の算式で計算されるため、通常は法人税額を超える外国税額控除額は有り得ない。しかし、本節で述べたように、繰越控除限度額があり、当期の法人税額から控除できる控除外国税額がある場合には当期の法人税額を超える控除外国税額が生じる可能性がある。このような場合には法人税額から控除しきれず還付されることとなる。

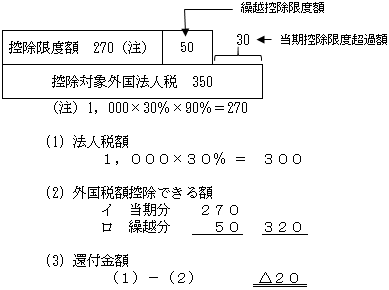

【例】

| ① 所得金額 (すべて国外所得とする) 1,000

② 税率 30%とする ③ 控除対象外国法人税額 350 ④ 繰越控除限度額(前期分) 50 ⑤ なお、地方法人税及び住民税は考慮しない。 |

【解答】

【設例】

【解答】

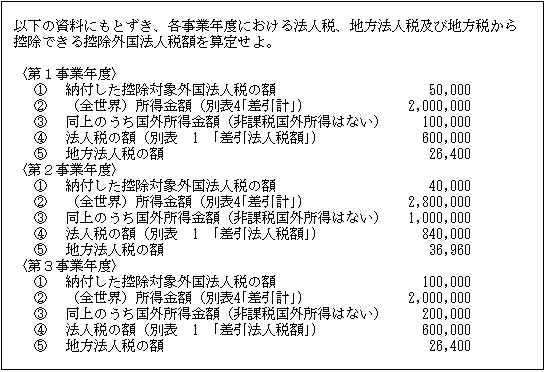

<第1事業年度>

(1) 控除限度額

(2) 当期に控除できる額

① 法人税から控除できる額 50,000 > 30,000 ∴ 30,000

② 地方法人税から控除できる額

( 50,000-30,000 = 20,000 )> 1,320 ∴ 1,320

③ 住民税から控除できる額

( 50,000-30,000-1,320=18,680 )

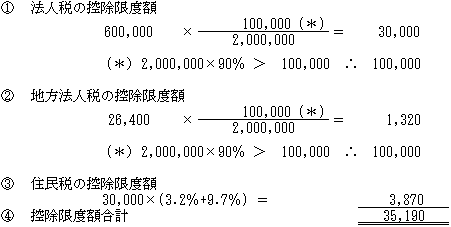

(3) 当期控除限度超過額

50,000-(30,000+1,320+3,870)=14,810

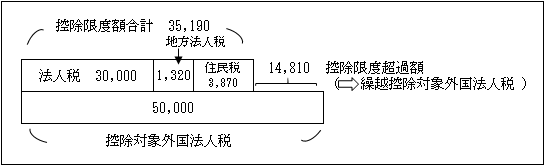

<第2事業年度>

(1) 控除限度額

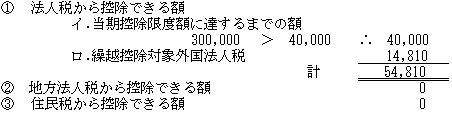

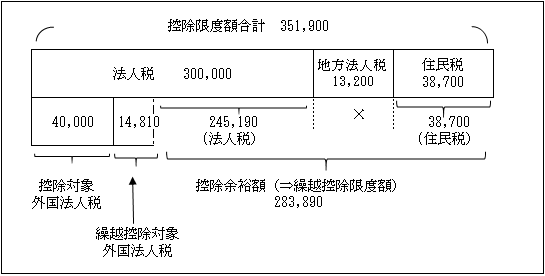

(2) 当期に控除できる額

(3) 繰越控除対象外国法人税の額

![]()

(4) 当期控除余裕額

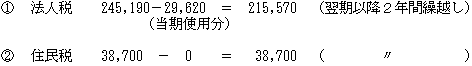

① 法人税 300,000-(40,000+14,810)=245,190(翌期以降3年間繰越し)

② 地方法人税 13,200- 0 =13,200(繰越し不可)

③ 住民税 38,700- 0 =38,700 (翌期以降3年間繰越し)

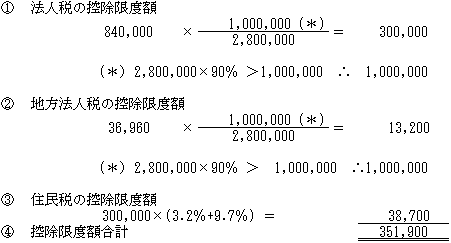

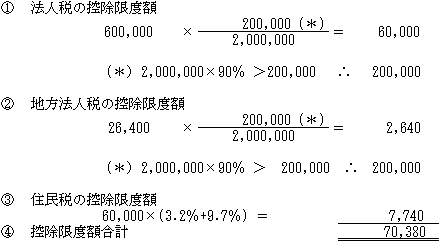

<第3事業年度>

(1) 控除限度額

(2) 当期に控除できる額

① 法人税から控除できる額

イ.当期控除額に達するまでの額

100,000 > 60,000 ∴ 60,000

ロ. (当期)控除限度超過額<繰越控除限度額

100,000-(60,000+2,640+7,740)=29,620<245,190 ∴ 29,620

② 地方法人税から控除できる額

100,000-60,000=40,000 > 2,640 ∴ 2,640

③ 住民税から控除できる額

100,000-60,000 -2,640=37,360>7,740 ∴ 7,740

(3) 繰越控除限度額