(1)制度趣旨

この特別償却制度は、平成29年3月31日をもって廃止された生産性向上設備投資促進税制の中小企業特例として位置付けられていた特定生産性向上設備等に係る特別償却(中小企業投資促進税制の上乗せ措置)を改組して創設された。

(2)適用要件(措法42の12の4①)

| ① 適用対象法人は、青色申告書を提出する中小企業者等(※1)のうち、中小企業等経営強化法に規定する経営力向上計画の認定(※2)を受けた同法に規定する中小企業者等(特定事業者等) ② 対象資産は、新品の特定経営力向上設備等(※3) ③ 対象事業(指定事業) 製造業、卸売業他(※4) ④ 指定期間(平成29年4月1日から令和5年3月31日)内に取得等し、国内において対象事業の用に供すること ⑤ 法人税額の特別控除の適用を受けないこと ⑥ 租税特別措置法上の圧縮記帳及び他の特別償却の適用を受けないこと(※5) ⑦ 確定申告書等に償却限度額の計算に関する明細書(別表16⑴又は⑵)及び付表⑻の添付が必要 |

中小企業者等

(※1)中小企業者等

試験研究費の税額控除における中小企業者(「第34章」参照)、農業協同組合等又は商店街振興組合をいう。

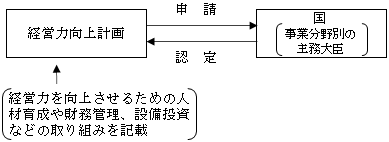

(※2)中小企業等経営強化法の経営力向上計画の認定

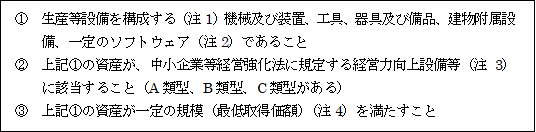

(※3)適用対象となる特定経営力向上設備等

次の3つの要件すべてを満たす資産をいう。

(注1)「生産等設備を構成する」とは、収益を稼得するために行う生産、販売等の活動の用に直接供される減価償却資産で構成されているものをいう。例えば、製造業における工場や小売業における店舗又は、整備業における作業場などが該当する。(本店、寄宿舎等の建物、事務用器具備品、福利厚生施設等は該当しない。)

なお、一棟の建物が本店用と店舗用に供されている場合は、その全てが生産等設備となる(措通42の12の4-2)。

(注2)一定のソフトウェア

電子計算機に対する指令で一の結果を得ることができるように組み合わされたものをいう(関連するシステム仕様書等を含むが、複写して販売するための原本、開発研究用のもの、サーバー用OSなどは除かれる。)。

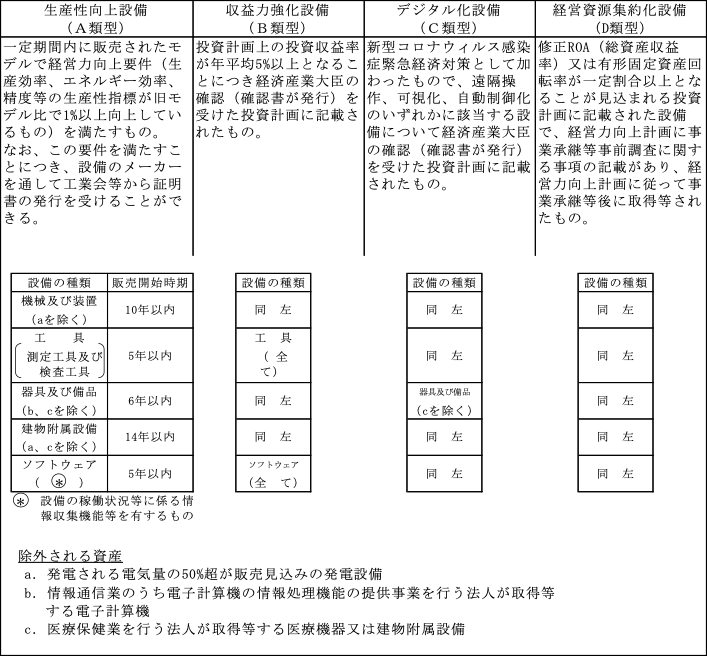

(注3)中小企業経営強化法に規定する(同法19③)経営力向上設備等

次の3つの類型に分けて規定されている

(注)1.所有権移転外リース取引により取得したものは特別償却の適用はできない(措法42の12の4⑥)。

2.貸付資産は対象とならない。

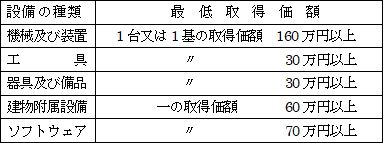

(注4)一定規模(最低取得価額)要件

(※4)対象とならない事業

Ⅱ.(2)(※3)参照。

(※5)Ⅱ.(2)(※5)参照。

(3)償却限度額

なお、グルーピング償却はできない(措通42の5~48(共)-1)。つまり、普通償却限度額と合わせて、その取得価額の全額が償却(即時償却)できる。