(1)制度趣旨

この特別償却制度は、長期にわたる景気低迷等を打開するため、平成10年に有効需要喚起するための総合経済対策の一環として法人税関係の特例措置として設けられた。その後も中小企業の設備投資促進維持のため認められている。

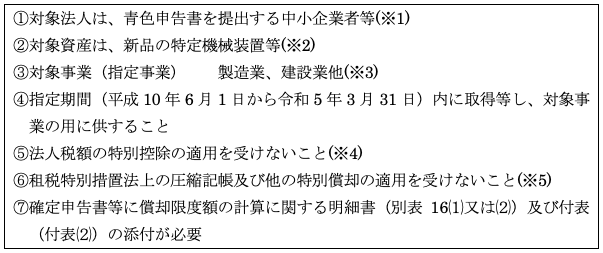

(2)適用要件(措法42の6①)

(※1)中小企業者等

中小企業者等とは、中小企業者と農業協同組合等又は商店街振興組合をいう。そして、中小企業者とは資本金額1億円以下の法人である。ただし、資本金額1億円以下であっても、以下の①、②の法人は中小企業者から除かれ、又③についてはこの制度の適用から除外されている。

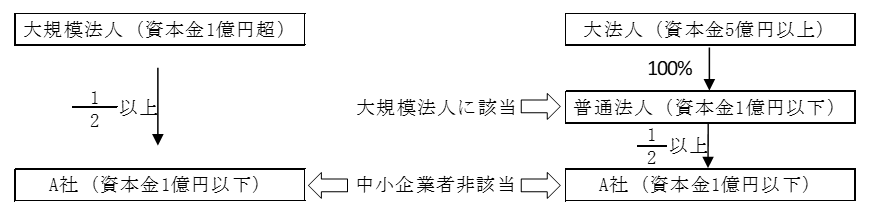

①同一の大規模法人(資本金額1億円超の法人又は、大法人(資本金額5憶円以上の法人)による完全支配関係(100%保有)のある普通法人(注))が発行済株式総数の2分の1以上を所有している法人(措令27の4⑫一)

(注)大規模法人の範囲から中小企業投資育成株式会社は除かれている。

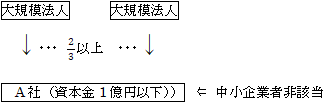

②2以上の大規模法人(注)が発行済株式総数の3分の2以上を所有している法人

(措令27の4⑫二)

(注)上記➀と同じ。

③適用除外事業者 ⇐ 適用除外(措法42の4⑧ハ、措令27の4㉒~㉖)

その事業年度開始前3年間の所得金額の年平均額が15億円超の法人をいう。

つまり、大企業と同様の所得規模の法人については制限を加える趣旨から設けられたものである。

なお、資本を有しない法人についての判定についてはここでは省略した。

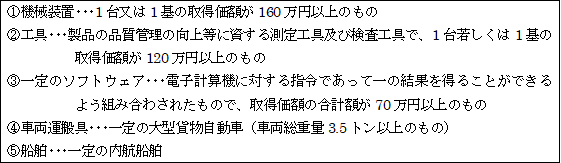

(※2)特定機械装置等

(注)1.所有権移転外リース取引に係る契約により取得した特定機械装置等については、特別償却制度の適用はない(措法42の6⑥)。

2.貸付資産は対象とならない(措法42の6①)。

ただし、自己の下請業者に貸与した場合で、その貸与資産が専ら自己のためにする製品の加工等の用に供されるものであるときは、特別償却が認められる(措法42の6-8)。

(※3)対象とならない事業

娯楽業(映画業を除く)、バー及びキャバレー等の事業(生活衛生同業組合員が行うものは除く。)

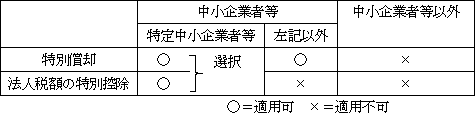

(※4)法人税額の特別控除との選択適用

特定機械装置等の法人税額の特別控除(措法42の6②)は、中小企業者等のうち、特定中小企業者等(資本金3,000万円以下)(措法27の6⑦)にその適用が限られている。一方、特別償却は、中小企業者等のすべてに適用される。

(※5)原則として、他の特別償却と重複適用できない(措法53、65の7⑦ほか)。

同一事業年度において同一資産につき適用できる租税特別措置法上の優遇規定は原則として1つだけであるため、他の特別償却のみならず、租税特別措置法に規定される圧縮記帳(法人税法上の圧縮記帳との重複適用はできる。)との重複適用もできない。

(3)償却限度額

(注)内航船舶は取得価額 × 75%

なお、償却限度額計算上、グルーピング適用できない(措通42の5~48(共)-1)。

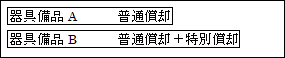

特別償却の適用を受ける資産については、構造又は用途(設備の種類)、細目が同一である他の資産がある場合においても、グルーピングすることができず、その資産のみで償却計算をしなければならない。

機械装置AとBが設備等の種類等が同一であっても、AとBは別々に償却計算する。

【設例】

【解説】

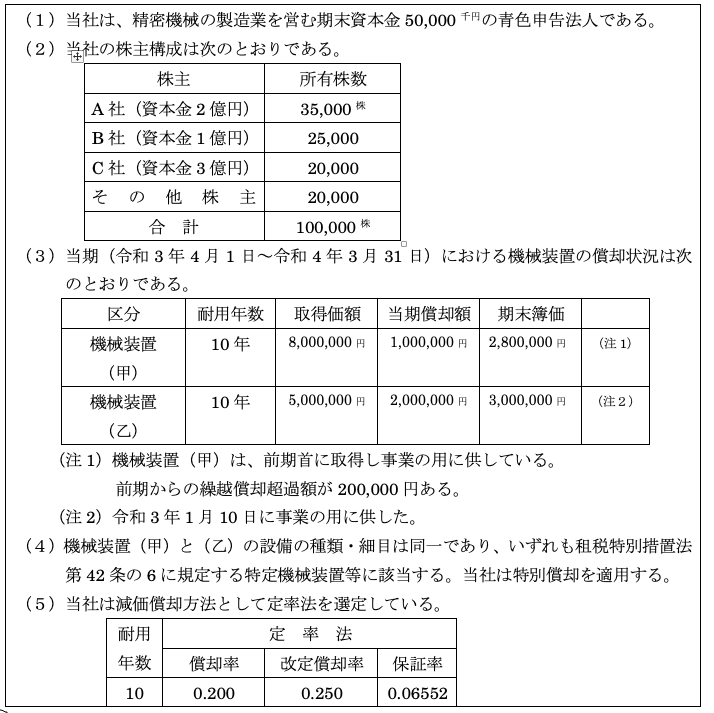

(1)中小企業者の判定

①資本金額

50,000.千円≦1億円

②同一規模法人(資本金1億円超)の所有割合

③複数の大規模法人の所有割合

以上から、当社は中小企業者に該当する。

なお、当社は特定中小企業者(資本金30,000千円以下)には該当しないため特別控除との選択適用はない。

(2)償却限度額超過額

1.機械装置(甲)

①償却限度額

イ.(2,800,000円+1,000,000円+200,000円)×0.200=800,000円

ロ.8,000,000円×0.06552=524,160円

ハ.イ.≧ロ. ∴800,000円

②償却超過額

1,000,000円-800,000円=200,000円(加算・留保)

2.機械装置(乙)

①普通償却限度額

イ.(3,000,000円+2,000,000円)×0.200=1,000,000円

ロ.5,000,000円×0.06552=327,600円

ハ.イ.≧ロ. ∴1,000,000円

二.![]()

②特別償却限度額

5,000,000円×30%=1,500,000円

③償却超過額

2,000,000円-(250,000円+1,500,000円)=250,000円(加算・留保)

(※)機械装置(甲)と(乙)は設備の種類・細目は同一であるが、当期に(乙)に特別償却の適用があるため、グルーピングを適用することはできない。