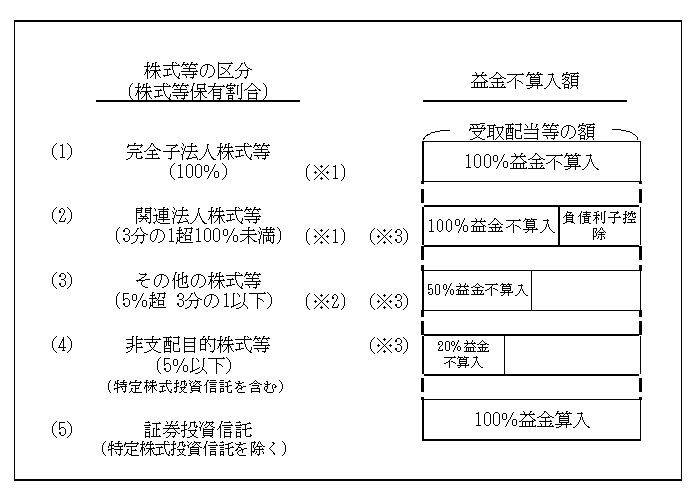

益金不算入となる受取配当等の額の計算は、株式等の区分によってそれぞれの株式等からの配当により、次のように異なっている。

株式等の区分

(※1)完全子法人株式等と関連法人株式等の場合は、計算期間を通してこの保有割合が必要とされる。ただし計算期間はそれぞれ異なるので、注意が必要である。

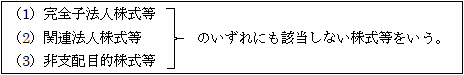

(※2)完全子法人株式等、関連法人株式等、非支配目的株式等のいずれにも該当しない株式等をいう。

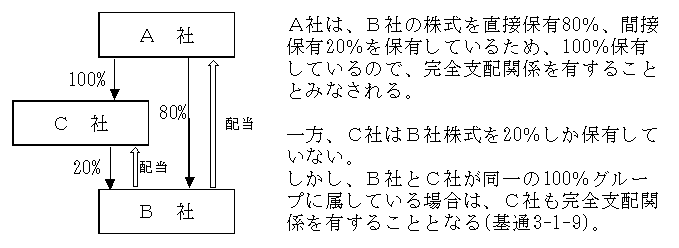

(※3)令和4年4月1日以後開始事業年度より完全支配関係のある法人が保有する株式等も含めて判定する。つまり、グループ全体の保有割合をもって判定する。

(1)完全子法人株式等に係る配当等

1.完全子法人株式等(法23⑤、令22の2①)

| 配当等の計算期間(※2)を通じて内国法人との間に完全支配関係(※1)があった他の内国法人(公益法人及び人格のない社団等を除く)の株式等をいう。 |

完全子法人株式等の判定

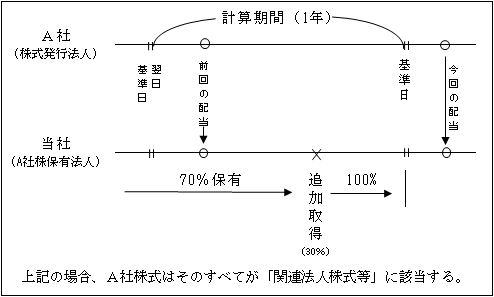

完全子法人株式等とは、単に完全支配関係グループ内の法人の株式等をいうのではなく、配当等の額の計算期間を通じて完全支配関係にあった他の内国法人の株式等をいう。

したがって、配当受領時に完全支配関係グループ内の法人であってもこの要件に合致しない場合には該当しないことになる。

例えば、計算期間の途中で追加取得して100%保有となったとしても、計算期間を通じて100%保有していたわけではないので、完全子法人株式等には該当しない。

(※1)完全支配関係の判定

完全支配関係とは保有割合が100%の支配関係をいう。

①直接保有100%の場合

②直接または間接保有100%の場合

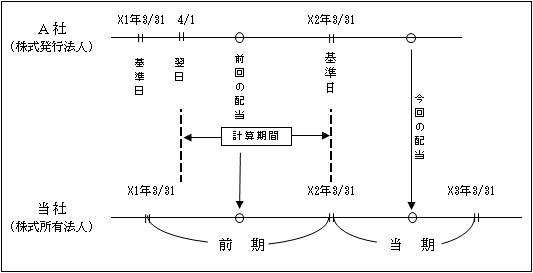

(※2)計算期間

①原則

配当支払法人の前回の配当等の基準日の翌日から今回の配当等の基準日までの期間をいう。

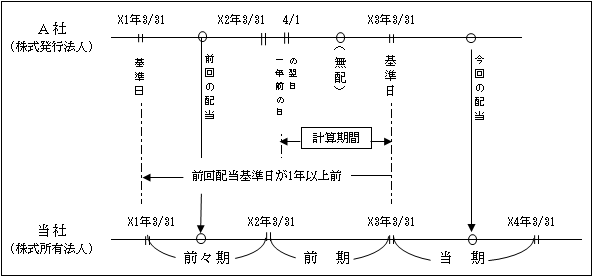

②特例

イ、前回配当基準日が1年以上前の場合(前期に配当が無かったような場合)

今回の配当基準日の1年前の日の翌日から今回の配当等の基準日までの期間をいう(①原則と同じ期間となる)。

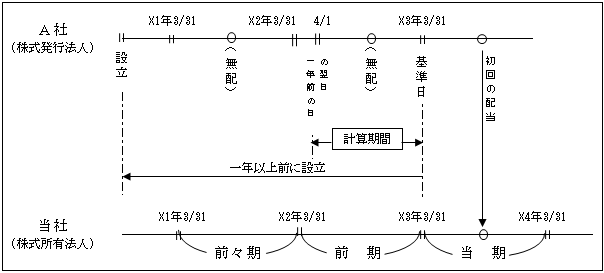

ロ、1年以上前に設立された法人からの初回配当の場合

上記イ.と同じ。

(初回の配当基準日の1年前の日の翌日から今回の配当等の基準日までの期間)

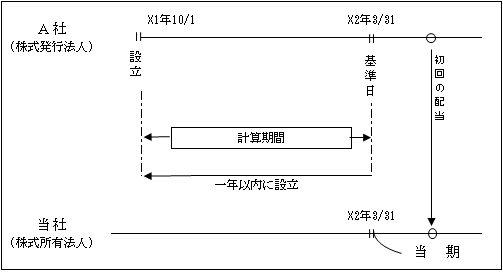

ハ、1年以内に設立された法人からの初回配当の場合

配当支払法人の設立日から今回の配当の基準日までの期間

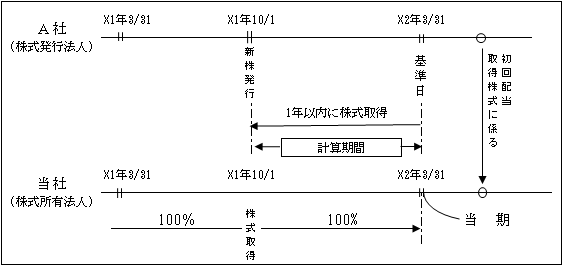

ニ、1年以内に発行法人から取得した株式等についての初回配当の場合

取得日から今回の配当等の基準日までの期間

この規定は発行法人からの取得に限られている。

もともと100%の完全支配関係のある状態で発行法人が増資(新株発行、自己株式処分等)をすると、増資分は前回の配当基準日の翌日より後にあるので、原則として完全子法人株式等には該当しないこととなる。

そこで、この増資によって取得した株式等も完全子法人株式等に該当させるためにこのような取扱いがある。

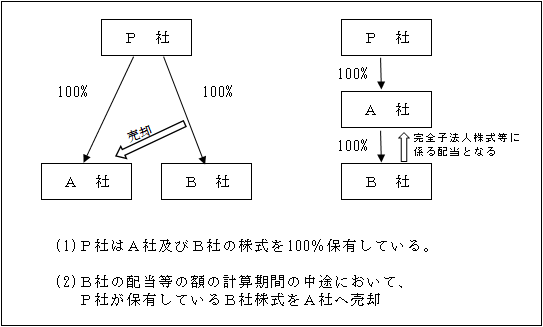

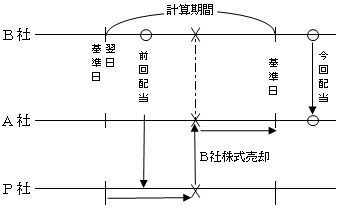

2.計算期間の途中で完全支配関係グループ内で配当支払い法人の株式等の移転があった場合

配当等の額の計算期間中に継続して完全支配関係グループ内の法人であった場合には、完全子法人株式等として取り扱うこととされている(令22の2①かっこ書)

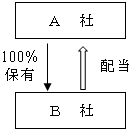

①A社はB社の配当等の額の計算期間の中途においてB社との間に完全支配関係を有することとなるため、計算期間を通じて完全支配関係はないこととなり、完全子法人株式等に該当しないこととなる。

②しかし、次の要件を満たす場合は、A社の保有するB社株式は完全子法人株式等として取り扱われる。

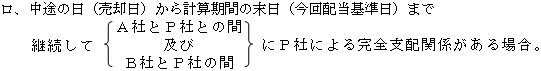

イ、計算期間の開始の日(前回配当基準日の翌日)から、中途の日(売却日)まで継続してB社とP社との間にP社による完全支配関係がある。

3.益金不算入額

完全子法人株式等に係る配当等の額の全額(100%)が益金不算入額となる。

なお、関連法人株式等に係る配当等の益金不算入額の計算と異なり負債利子を控除しないのは、完全支配関係にある法人からの配当は間接的に行われる事業からの資金移転と考えられるなどの理由によるものである。

(2)関連法人株式等に係る配当等

1.関連法人株式等(法23④、令22)

| 内国法人(当該内国法人との間に完全支配関係がある他の法人を含む。)が他の内国法人(公益法人等及び人格のない社団等を除く。)の発行済株式等(自己株式を除く)の3分の1超(※1)を今回の配当等の計算の基準日まで6月以上継続して保有している場合((※2)計算期間)の当該他の内国法人の株式等をいう。 |

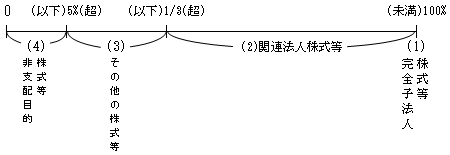

関連法人株式等の判定

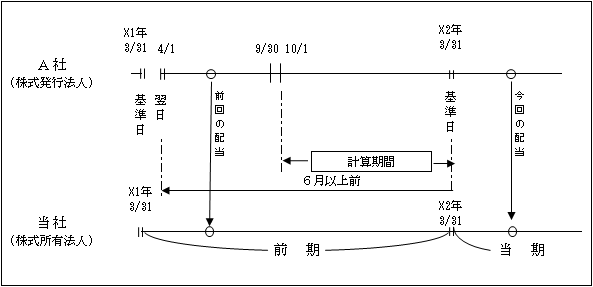

(※1)保有割合の判定

保有割合を判定する場合もグループ全体の保有割合をもって判定する。

令和4年4月1日以後開始事業年度より、グループ通算制度適用の有無にかかわらず、グループ法人税制の中の一つとして位置づけられた。

以上のような場合、グループ法人税制が適用されない従前の単体課税の下では個々の法人毎に判定されるため、P社、A社、B社のいずれの法人も単独で3分の1超の保有はしていないので、C社株式はいずれの法人においても関連法人株式等には該当しないことになっていた。

しかしグループ法人税制が適用されてからは、完全支配関係を有する法人の所有する株式の合計数で判定するため、3分の1超(40%)保有しているものと判定される。

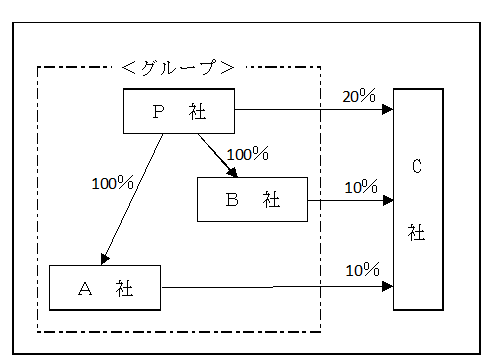

なお、追加取得を行う前の段階で、3分の1超の株式等を、その計算期間の初日から末日まで(6カ月以上)引き続き所有していることの要件(令22①)を満たしている場合は、追加取得分を含めてすべてが関連法人株式等に該当する(基通3-1-7の3)。

以上の判定もグループ法人全体で判定される。したがってグループに新たに加入した法人がある場合は、加入期間にかかわらず、その法人が判定となる法人の株式を所有していた期間で判定される。

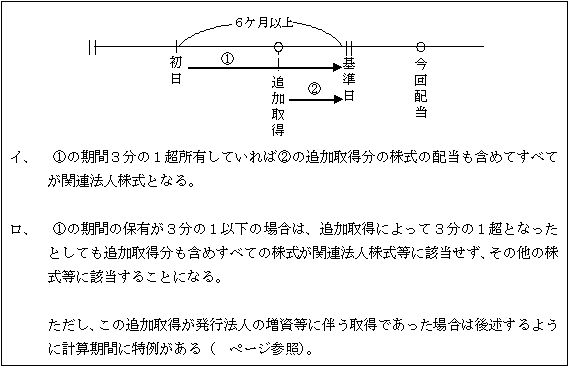

(※2)計算期間

①原則

前回配当基準日の翌日から今回の配当等の基準日までの期間

②特例

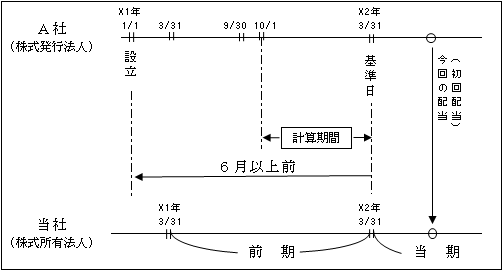

イ.前回配当基準日の翌日が6月以上前の場合(事業年度が1年の法人の多くが該当する)

今回配当の基準日の6月前の日(9/30)の翌日(10/1)から今回の配当等の基準日までの期間をいう。

ロ、6月以上前に設立された法人からの初回配当の場合

上記イ、と同じ。

(今回配当の基準日の6月前の日の翌日から今回の配当等の基準日までの期間)

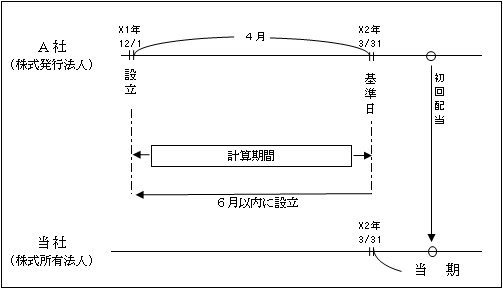

ハ、6月以内に設立された法人からの初回配当の場合

配当支払法人の設立日から今回の配当等の基準日までの期間

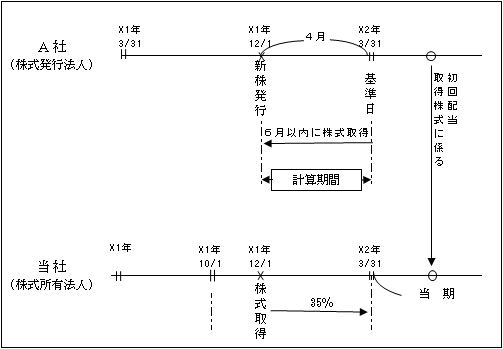

ニ、6月以内に発行法人から取得した株式等についての初回配当の場合

取得日から今回の配当等の基準日までの期間

追加取得が発行法人からの取得でなければ、「関連法人株式等の判定」( ページ)で述べたように、ロ、に該当して関連法人株式等には該当しない。

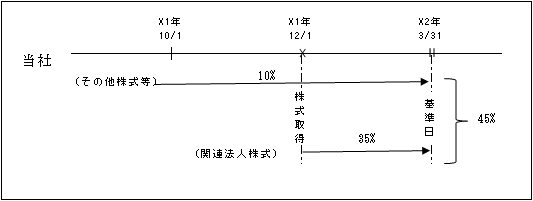

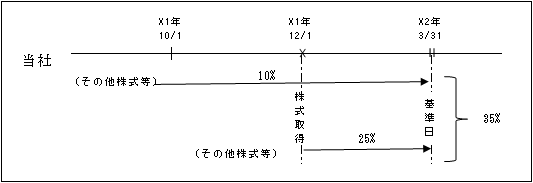

上図の例のように新株発行に伴い3分の1超(35%)取得した株式は取得日から初回配当基準日まで保有していれば、計算期間の特例を満たすため、関連法人株式等に該当することになる。

ただし、この株式取得前に当該基準日まで6月以上保有していた同社株式があり、その保有割合が3分の1以下(例えば10%)であったような場合、この10%相当の株式は「その他の株式等」として取り扱われるものと思われる。

その場合は、今回の配当は2種類の株式から構成されることとなる。

また、従来保有割合は10%で新株発行に伴う取得が25%で合計35%となった場合はどのような取り扱いになるか。

この点については明確な取り扱いはないが、いずれも「その他株式等」に該当することになるのではないかと思われる。

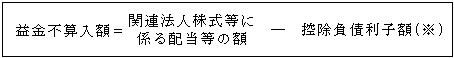

2.益金不算入額

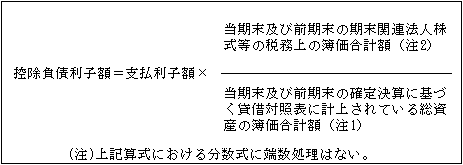

(※)控除負債利子額

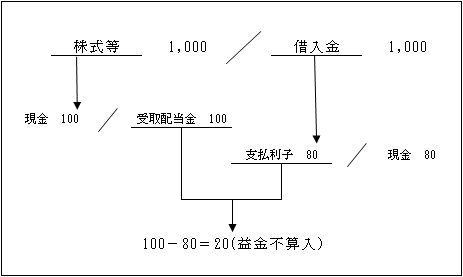

①控除する理由

受取配当金を益金不算入するのであれば、その配当の元本となる株式を購入するために借り入れた負債の利子についても考慮しなければ二重に所得から控除されてしまうことになる。

そこで、負債利子額を損金不算入することでこの二重控除を防ぐことも可能であるが、収益である受取配当金から負債利子額を控除し、残りを益金不算入とすることでも二重控除となることを防ぐことができる。

関連法人株式等に係る受取配当金益金不算入額の計算は後者の方法によっている。

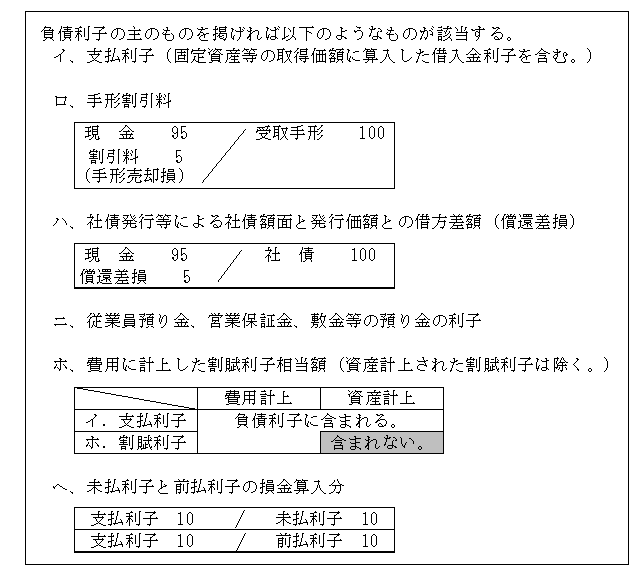

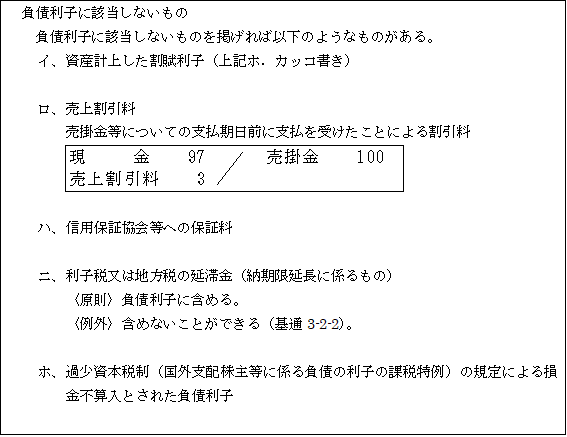

②負債利子の範囲(法23④、令21)

③計算方法(法23④、令19)

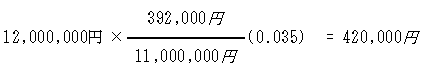

令和4年4月1日以降開始業事業年度における控除負債利子額の計算方法は次のようになっている。

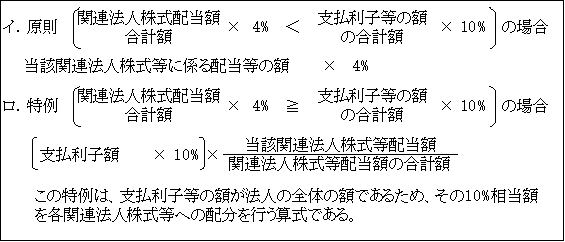

まず先に、イ.の原則が適用されるのか、又はロ.の特例が適用されるのかの判定をすることになる。

つまり、各関連法人株式配当ごとにイ.かロ.の有利選択が行われるということではない。

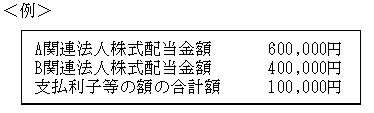

(1)イ.原則かロ.特例の有利(少ない方)判定

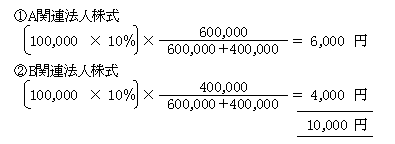

(600,000+400,000)× 4% =40,000 > 100,000 × 10% =10,000

∴ ロ.の特例が適用される方が有利となる。

(2)控除負債利子額の算定

【参考】

参考までに令和4年4月1日以前開始事業年度における計算方法は以下のようになっている。

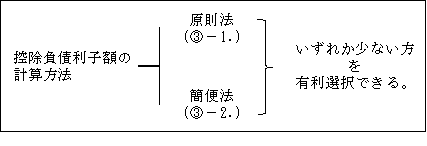

控除負債利子額の計算方法には、「原則法」と「簡便法」の2つがあり、いずれか有利な方(少ない方が益金不算入が大きいので有利)を選択できる。なお、継続適用は条件となっていないので、毎期有利な方法を採用することができる。ただし、簡便法が認められるのは平成27年4月1日に現存する法人に限られる。

③-1.原則法(令22①)

支払利子の元本である借入金などの負債が運用された結果として総資産は構成されているとの考えのもと、以下に示すようにその総資産のうちに占める株式等の割合(総資産按分)を当期の支払利子に乗じて控除負債利子額を計算する方法である。

(注1)総資産の帳簿価額の調整(令22①、基通3-2-5~3-2-7)

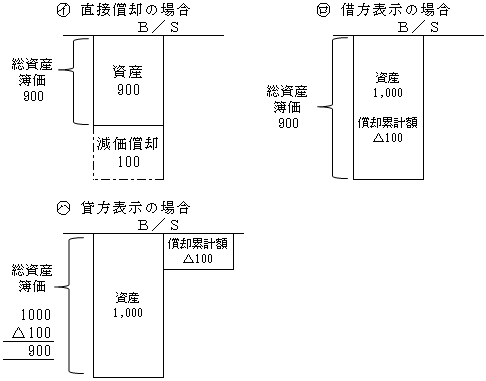

イ、減価償却累計額の控除

総資産とされる資産は、減価償却累計額控除後の金額である。

そのため、貸借対照表(B/S)の表示方法によって以下の㋩のように減算調整が必要となる場合がある。

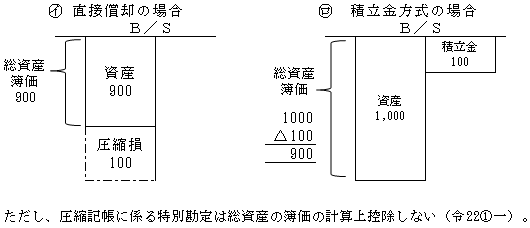

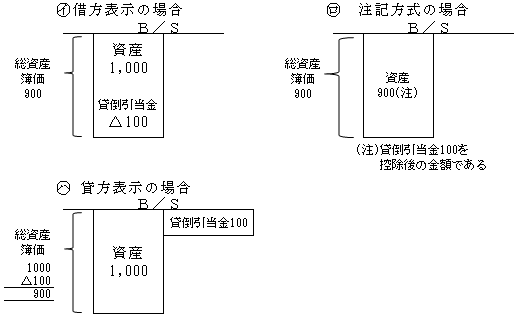

ロ、圧縮積立金・特別償却準備金の控除

総資産とされる資産は、圧縮積立金、特別償却準備金控除後の金額である。

そのため、貸借対照表(B/S)の総資産は以下の㋺の調整が必要となる。

㋑のように直接償却した場合と結果において同じとなる。

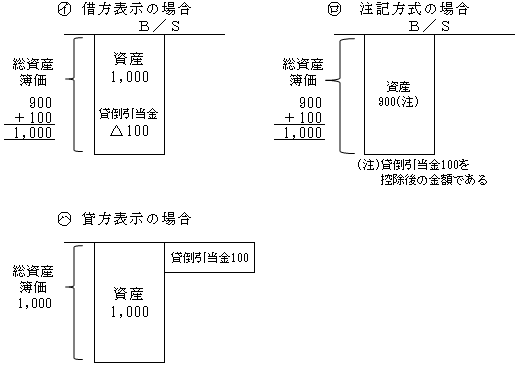

ハ、貸倒引当金の加算

貸倒引当金の対象となる総資産とされる資産は、貸倒引当金控除前の金額である。

そのため、貸借対照表(B/S)の表示方法によって以下の㋑と㋺のように加算調整が必要となる場合がある。

ニ、貸倒損失が貸倒引当金として貸借対照表に計上されている場合には、貸倒引当金(貸倒損失)を控除した残額が簿価となる。

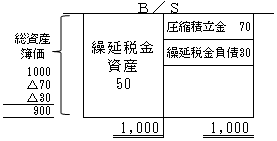

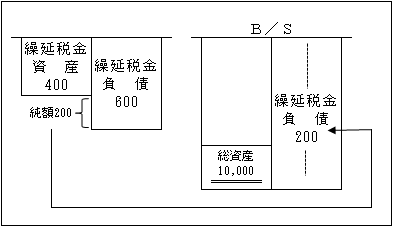

ホ、繰延税金資産・繰延税金負債

繰延税金資産は、総資産に含まれる。一方、繰延税金負債(圧縮積立金、特別償却準備金に係るもののみ)は総資産から控除する。

繰延税金資産と繰延税金負債の両方がある場合

繰延税金資産と繰延税金負債が同時に存在する場合は、相殺した後の純額が貸借対照表(B/S)に表示される。ただし、長期と短期は相殺しないので両建てとなる場合もある。

したがって、

イ 繰延税金資産 > 繰延税金負債

その純額は、総資産に含まれているので調整は必要ない。

つまり、相殺した額300を繰延税金資産として総資産に加算し、同時に、繰延税金負債300を計上した上で控除しても、結果は同じとなるため調整は不要となる。

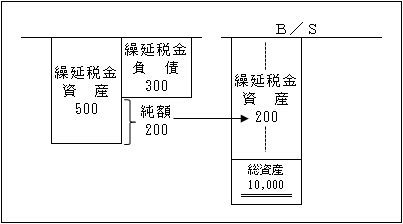

ロ 繰延税金資産 < 繰延税金負債

その純額(繰延税金負債)は、総資産から控除される。

この場合も、相殺した額600を繰延税金資産として総資産に加算し、同時に繰延税金負債400を計上しその上で控除しても純額のみ減額しても結果は同じとなるため、純額のみを控除する。

ト、減価償却超過額等がある場合

原則法における「総資産の帳簿価額の合計額」は、「会計上の金額」であるため、減価償却超過額等の既往の否認額があっても調整する必要はない。

【例】

| 貸借対照表の総資産の帳簿価額 50,000

減価償却累計額(借方表示) 10,000(うち減価償却超過額1,500) 貸倒引当金(注記方式) 2,000(うち貸倒引当金繰入超過額500) <総資産簿価調整> 総資産の帳簿価額=50,000+2,000=52,000 |

(注2)期末関連法人株式等の帳簿価額の調整

「期末関連法人株式等の帳簿価額合計額」は、「税務上の金額」であるため、評価損否認等の既往の否認額がある場合には調整を要する。

【例】

| 当期末に有する期末関連法人株式簿価10,000につき、当期末において1,000の評価損を計上したが、税務上は全額損金算入が否認されている。

<調整> 株式簿価=9,000(会計上の期末簿価)+1,000=10,000 |

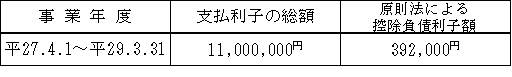

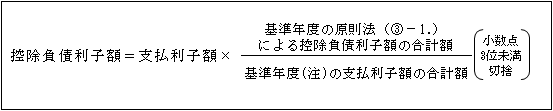

③-2. 簡便法(令22④)

(注)

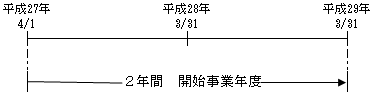

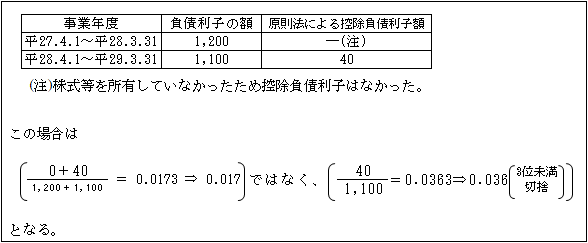

イ.基準年度

基準年度とは、平成27年4月1日から平成29年3月31までの2年間に開始した各事業年度をいう(令22④)。

ロ.控除負債利子がない場合

株式等を所有していなかったことにより控除負債利子がない事業年度は簡便法の計算上除く(基通3-2-12)。

【設例】

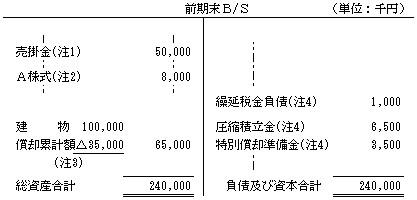

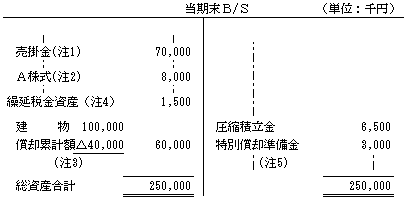

| 次の資料により、控除負債利子額を計算しなさい。

(1)当期は、令和2年4月1日~令和3年3月31日である。 (2)当期の支払利子の額 12,000千円 (3)前期末及び当期末における貸借対照表(抜粋)は次のとおりである。

(注1)貸倒引当金1,500千円控除後の金額である。 (注2)A株式の保有割合は、数年来50%である。 (注3)償却累計額のうち、減価償却超過額7,000千円がある。 (注4)当期発生した特定資産の買換えについて、土地圧縮積立金6,500千円を積み立て、繰延税金負債として3,500千円を計上している。また、特別償却準備金に対する繰延税金負債1,800千円を計上している。 なお、繰延税金負債は、繰延税金資産4,300と相殺した後の純額である。

(注1)貸倒引当金2,000千円控除後の金額である。 (注2)A株式の保有割合は、数年来50%である。 (注3)償却累計額のうち、減価償却超過額9,000千円がある。 (注4)繰延税金負債3,500千円と相殺した後の純額である。 (注5)前期に損金経理により計上した特別償却準備金(税法限度額)は、当期末において適法に取崩されている。 (4)基準年度における支払利息等の金額は次のとおりである。

|

【解答】

(1)当期支払利子等の額

12,000千円

(2)総資産の帳簿価額合計額

(単位:千円)

| 前 期 | 当 期 | 合 計 | |

| 総資産 | 240,000 | 250,000(注) | |

| 貸倒引当金 | +) 1,500 | +) 2,000 | |

| 繰延税金負債 | -) 1,000 | - | |

| 圧縮積立金 | -) 6,500 | -) 6,500 | |

| 特別償却準備金 | -) 3,500 | -) 3,000 | |

| 調整後総資産 | 230,500 | 242,500 | 473,000 |

(注)繰延税金資産は総資産に含まれているので、特に調整の必要なし。

(3)関連法人株式等の帳簿価額合計額

8,000千円 + 8,000千円 = 16,000千円

(4)原則法による控除負債利子

![]()

(5)簡便法による控除負債利子

(6)(4)<(5) ∴(4)

控除負債利子は少ない方が、受配等益金不算入額が大きくなるので有利となる。

よって、本問は(4)の405,919円が控除負債利子となる。

(3)その他の株式等に係る配当等

1.その他の株式等(法23①)

その他の株式等の判定

以上の定義規定から、必ずしも保有割合が単に5%超~3分の1以下の範囲の株式等のみをいうのではなく、仮に保有割合が3分の1超であったとしても、計算期間を通じて継続して保有していないために、関連法人株式等に該当しない場合には、その他の株式等に該当することとなる。

なお、令和4年4月1日以後開始事業年度よりグループ全体の保有割合で判定する。

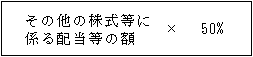

2.益金不算入額

なお、負債利子を控除をしないのは、益金不算入割合などが見直されたことにより、負債利子額が損金となることの弊害が低減したことや制度の簡素化の必要性等のためである。以下次の(4)非支配目的株式等についても同様である。

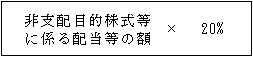

(4)非支配目的株式等に係る配当等

1.非支配目的株式等(法23⑥、令22の3)

| 内国法人が他の内国法人(公益法人等及び人格のない社団等を除く。)の発行済株式等(自己株式を除く)の5%以下を今回の配当等の計算の基準日において保有している場合の当該他の内国法人の株式等をいう。 |

(注)証券投資信託のうち特定株式投資信託は、非支配目的株式等に該当する。

非支配目的株式等の判定

非支配目的株式等は、令和4年4月1日以後開始事業年度よりグループ全体の基準日における保有割合によって判定され、完全子法人等や関連法人株式等の場合のように、一定の計算期間継続保有の要件はない。

なお、前述したように、短期保有株式等については基準日における保有割合の計算上有していないものとされている(令22の3②)。

2.益金不算入額