(1)対象となる受取配当等(法23①、24①②)

| ① 剰余金の配当

② 利益の配当 ③ 剰余金の分配 ④ 金銭の分配 ⑤ 中間配当 ⑥ 特定株式投資信託の収益の分配 ⑦ みなし配当 |

①剰余金の配当

②利益の配当

イ、持分会社(合名会社、合資会社及び合同会社)の配当で、出資に係るものに限る。

ロ、分割型分割による利益の配当を除く。

③剰余金の分配

相互会社からの剰余金の分配で、出資に係るものに限る。

④金銭の分配

「投資信託及び投資法人に関する法律」第137条に規定する金銭の分配額。

(ただし、金銭の分配のうち出資の減少から成る部分の金額は除かれる((2)1.④参照))。

⑤中間配当

ここでいう中間配当は、「資産の流動化に関する法律」115条第1項に規定する金銭の分配額。(会社法に規定する中間配当(会454⑤)については、上記①に該当する。)

⑥特定株式投資信託の収益分配金

ただし、外国株価指数連動型特定株式投資信託は除く。

⑦みなし配当

法人税法第24条に規定するもの(詳細は第12章「みなし配当」参照)。

(2)対象とならない配当等

配当等の全額が益金となる。

| 1.配当等を支払う法人で損金等となっているもの

①協同組合等の事業分量配当等 ②相互保険会社の基金利息 ③特定目的会社の配当 ④投資法人の配当等 2.株主等の地位に基づかないもの ①保険会社の契約者配当金 ②名義書換え失念株に基づく配当金 3.二重課税排除に関係ないもの ①外国法人からの配当金 ②公益法人等からの配当金 ③人格のない社団等からの分配金 ④適格現物分配により受けた配当金 |

1.①協同組合等の事業分量配当等(法60の2)

組合員に対する割戻しの性格を有するもので、協同組合等の所得金額の計算上損金算入が認められているので、これを受け取っても益金不算入の規定の適用はない(法60の2)。

②相互保険会社の基金利息

基金とは相互保険会社の開業資金であり、基金利息は支払法人において所得金額の計算上損金算入が認められているので、この基金利息を受け取っても益金不算入の規定の適用はない。

③特定目的会社の配当

支払法人において所得金額の計算上損金算入が認められているので、この配当を受け取っても益金不算入の適用はない(措法67の14④)。ただし、前述した(1)⑤の中間配当については益金不算入の適用有り。

④投資法人の配当等

「投資信託及び投資法人に関する法律」に規定する投資法人から支払を受ける金銭の分配のうち利益の配当から成る部分の金額は、支払法人において損金の額に算入されるので、この配当等を受け取っても益金不算入の規定の適用はない(措法67の15⑥)。

2.①保険会社の契約者配当金(法60)

保険契約高に応じて計算されるところから、払込保険料の割戻しの一種と考えられ、支払法人において所得金額の計算上も損金算入されるため。

②名義書換え失念株に基づく配当金

株式を譲渡したが、名義書換えが行われなかったため、譲渡者に対して支払われた配当金は、株主たる地位に基づく配当金でないため。

3.①外国法人からの配当金

イ.益金不算入の制度は、内国法人と株主との国内における二重課税を排除することを目的として設けられた制度である。

ロ.ただし、外国子会社からの配当については、別途「外国子会社配当等の益金不算入」の規定が設けられている(第24章 外国子会社等の益金不算入)参照)。

②公益法人等からの配当金

公益法人等は配当を行うことは予定されていないため。

③人格のない社団等からの分配金

人格のない社団等の財産は総有関係(注)にあり、また、その出資持分の区分も不明で、分配金が出資の払戻しなのか剰余金の分配なのかの区分が困難なため。

(注)総有

共同所有の一形態で、最も団体的色彩が強く、財産の管理・処分などの機能は共同体に属し、その使用・収益の機能のみが共同体の各構成員に属する関係をいう。

④適格現物分配により受けた配当金

現物分配については、組織再編成の一形態として位置付けられている。

例えば、時価16,000、簿価12,000の資産を剰余金の配当として現物分配を行った場合、株主側の処理は次のようになる。

以上のように非適格現物分配においては、配当等の益金不算入の規定の適用対象となるが、適格現物分配においては、仮に会計処理上、(借)資産12,000(貸)受取配当金12,000と処理したとしても、この受取配当金は受取配当等の益金不算入規定(法23①)の適用を受けることなく、収益計上額の全額が益金不算入となると規定されている(法62の5④)。

なお、現物分配の詳細については「第38章 組織再編税制」( ページ)参照。

(3)証券投資信託の収益分配金

証券投資信託に係る信託財産は、株式、公社債、金融債に投資運用され、その収益分配金は配当、利子、売買益等から構成される。

そこで、証券投資信託の収益分配金は、次の区分によって取扱いを異にする。

| 区 分 | 益金不算入の対象か否か | 理 由 |

| 公社債投資信託 | 対象外(益金算入) | 公社債に運用され、株式に運用されないため。 |

| 特定株式投資信託(注1) | 対象となる(措法67の6)

(非支配目的株式等に該当) |

株式のみに運用されるため、その収益分配金は配当、売買益等による。 |

| 外国株価指数連動型

特定株式投資信託(注2) |

対象外(益金算入) | 外国法人からの配当金が対象外となっているのと同様に、益金不算入制度が国内の二重課税排除のために設けられた制度であるため。 |

| 上記以外の

証券投資信託 |

対象外(益金算入) | 純粋な投資商品であるため。 |

(注1)特定株式投資信託

信託財産を株式のみに対する投資として運用することを目的とする証券投資信託で、その受益権が上場されていること等の要件に該当するもの(措法3の2)。

(注2)外国株価指数連動型特定株式投資信託

特定株式投資信託のうちその信託財産を外国株価指数に採用されている銘柄の外国法人の株式に投資を行うものをいう(措法9①三)。

(4)短期保有株式等に係る配当等の額

1.短期保有株式等

元本である株式等が、その配当支払基準日(注)以前1ヵ月以内に取得されたもののうち、その基準日後2カ月以内に譲渡された株式等をいう。

この短期保有株式等に係る配当等の額は、受取配当等の益金不算入の対象とはならない(つまり、益金算入される)(法23②)。

完全子法人株式等の場合は、計算期間を通じて100%保有されているものをいうため、基準日以前1か月以内に取得されることはあり得ないので短期保有株式等には該当しない。

また、非支配目的株式等に該当するかどうかの判定にあたって、短期保有株式等は基準日における保有割合の計算上有していないものとされる。(令22の3②)

したがって、基準日における保有割合が、5%超であっても、短期保有株式等を除いて判定したら5%以下となり非支配目的株式等に該当することもあり得る。

みなし配当については計算期間の概念がなく、また払戻法人等の意思によるものであるため短期保有株式等の規定は適用されない。

(注)配当の基準日

基準日は、基本的にその株式の発行法人の事業年度末日(決算日)であり、当社の事業年度末日ではないので注意する必要がある。

2.制度趣旨

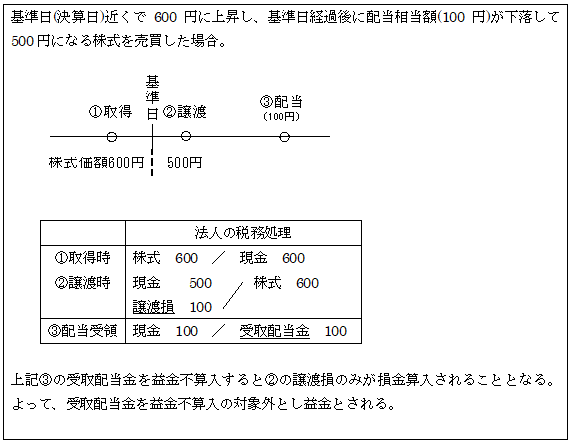

株式の価額は一般的に配当落間近に値上りし、配当落後は低落する。

そこで株価が高くなっている配当の権利落直前に株式を取得し、その後、配当の受取りと株式の譲渡が行われると受取配当等の収益と株式の譲渡損が生じる。

受取配当等について益金不算入の適用を受けると株式の譲渡損だけが損金の額に算入されることになる。

そこで、このような短期保有株式等に係る配当等の額については、益金不算入の適用対象外とされている。

【例】

3.計算方法(法23②、令20)

短期保有株式等に係る配当金の額は、次の算式により計算される。

(注)基準日は株式発行法人(配当支払法人)の決算日である。

上記算式はE(300株)のうち、B(400株)がどれだけ含まれているかを加重平均的に求める計算である。

① ![]() (200株)はA(600株)とB(400株)の両方から同じ比率で構成されていると考える。そのため、C(800株)もA(600株)とB(400株)が同じ比率で構成されていることとなり、C(800株)のうちに含まれるB(400株)の株数は、分子の

(200株)はA(600株)とB(400株)の両方から同じ比率で構成されていると考える。そのため、C(800株)もA(600株)とB(400株)が同じ比率で構成されていることとなり、C(800株)のうちに含まれるB(400株)の株数は、分子の ![]() ということになる。

ということになる。

つまり、Cの800株はA480株、B320株から構成されていることとなる。

②次に、Eの300株はC800株(A480株とB320株)とD200株から構成されていることになる。

③そして最後に、E300株の中にB320株がP株含まれているかを算定する。

④結果として、Eの300株は、A144株、B96株、D60株から構成されていることとなる。

上記短期保有株式等の計算は、A~Eの数値を機械的に当てはめて計算する。

したがって、例えば、DとEの順序が入れ替わり、EのうちDからなる部分はないとしても

とはならず、計算結果は先の計算結果と同じ96株となる。

以上のことは、先のB400株の取得が![]() の200株の譲渡の後であっても同じことが言える。

の200株の譲渡の後であっても同じことが言える。