(1)意義

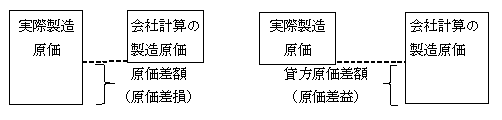

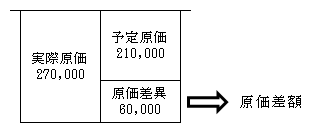

原価差額とは、製造等をした棚卸資産について予定原価等により算定した取得価額が実際の取得価額に満たない場合の差額をいう(基通5-3-1)。法人税法上は、このような原価差損を原価差額といい、原価差益のことは貸方原価差額という。なお、原価差額には、材料費差額、労務費差額、経費差額のほか内部振替差額も含まれる(基通5-3-2)。

法人税法上は、棚卸資産の取得価額は実際原価によることとされている(令32①二)。

そこで、この実際原価と会社計算の製造原価に差額が生じる原因としては次のようなものがある。

①会社が標準原価計算制度を採用していることにより、実際原価との間に差額が生じる

(原価差額となる場合もあれば、貸方原価差額となる場合もある)。

②実際原価計算を採用していても、計算の簡便性などの理由から、一部予定率を採用していることにより差額が生じる(原価差額となる場合もあれば、貸方原価差額となる場合もある)。

③法人税法上、取得価額(実際原価)に加算すべきものを、会社計算では、原価外(販管費等)処理したような場合(原価差額となる)。

④製造原価のうち、法人税法上、損金不算入とされる金額がある場合(貸方原価差額となる)。

(2)原価差額の調整

1.調整の意味

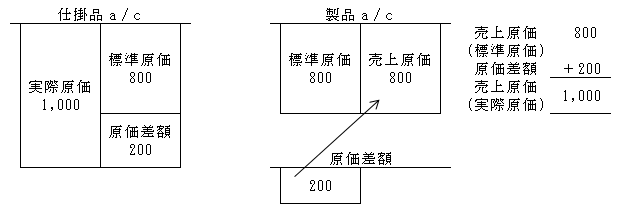

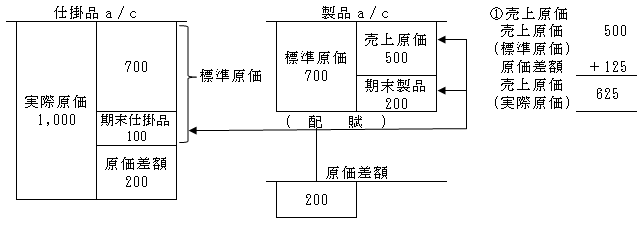

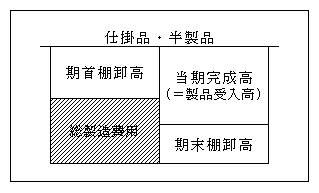

原価差額(原価差損)の調整とは、原価差額のうち期末棚卸高に対応する部分の金額を期末棚卸資産に配賦(加算)する手続きをいう(基通5-3-1)。

期末において仕掛品、製品に棚卸在庫がなく、すべての製品が売却済であれば、原価差額のすべてが売上原価に配賦され、期末棚卸資産に配賦する金額はないので、原価差額の調整は必要ない。

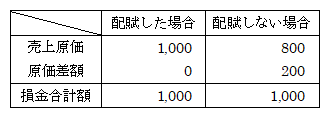

以上のように、すべての製品が売却されていれば、売上原価は実際原価の1,000となる。なお、売上原価に対応する原価差額は配賦しようとしまいと所得に影響はしない。

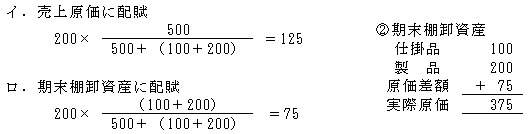

これに対し、期末において棚卸在庫がある場合には、期末棚卸資産にも配賦する必要がある。以下の配賦は簡便調整方法の例によっている。

以上の結果、①+②=1,000となり実際原価に調整される。

売上原価に配賦される原価差額125は損金の額に算入され、期末棚卸資産に配賦される原価差額75は当期の損金の額には算入されず棚卸資産に計上される。したがって、所得に影響することになる。

これが原価差額調整の意味するところである。

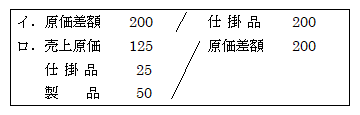

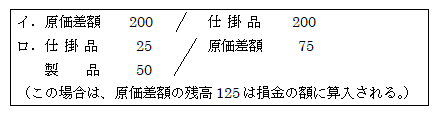

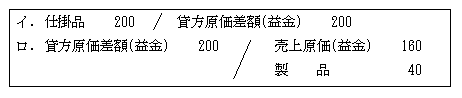

以上を税務仕訳で示せば次のとおりである。

又は

2.調整不要な場合

適正な原価計算を行っている場合

会社計算による原価が適正な原価計算に基づいて算定されていれば、会社計算による原価を法人税法上の取得価額とみなされるので、原価差額の調整は不要となる(令32②)。

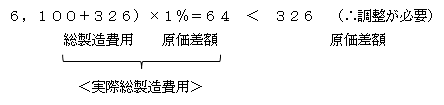

そして、原価差額が少額な場合(総製造費用の1%相当額(※))には、適正な原価計算に基づいて算定されたものと認められ、計算明細書を確定申告書に添付することを条件に原価差額の調整は不要となる。

この場合の総製造費用は、本来は、実際の総製造費用によるが、その計算が困難である場合には、次のように計算することもできる(基通5-3-3)。

(※)総製造費用1%超か否かの判定

<原則> イ.事業の種類ごとに判定

<例外> ロ.製品の種類の異なるごとに判定してもよい(基通5-3-3(注))

ハ.上記イ.ロ.において1%を超えていても、さらに工場ごとに細分している場合には、その細分された単位で判定してもよい(基通5-3-4)。

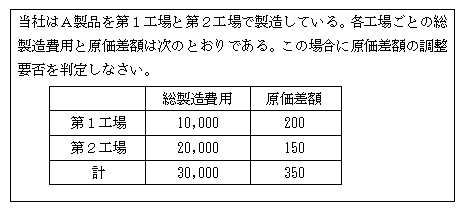

【例 】

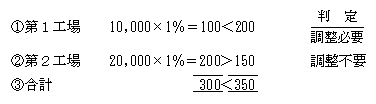

【解答】

A製品ごとで判定すると原価差額(350)は、総製造費用(30,000)の1%(300)を超えているので、調整が必要となるが、工場ごとに細分されている場合は、その工場ごとで判定できる。

本問の場合、第1工場の原価差額は調整が必要となるが、第2工場の原価差額は調整不要ということとなる。

3.原価差額の簡便調整方法

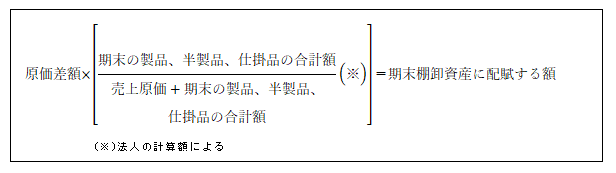

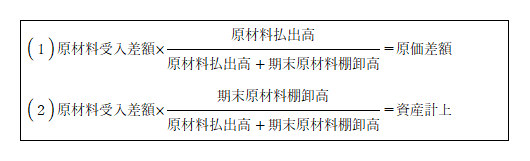

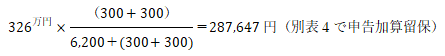

原価差額の調整方法としては、仕掛品から半製品、半製品から製品のいわゆる段階的調整方法(ころがし計算)が考えられるが、計算の簡便性等から、次の算式により計算された金額を期末棚卸資産に配賦しているときはこれを認めることとしている(基通5-3-5)。

<算式>

①原価差額を個々の棚卸資産(製品、半製品、仕掛品)に配賦せず、一括して資産計上することも認められ、その場合は、一括処理した金額がそのまま翌期の損金に算入される(基通5-3-7)。

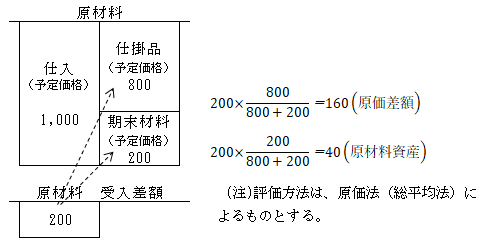

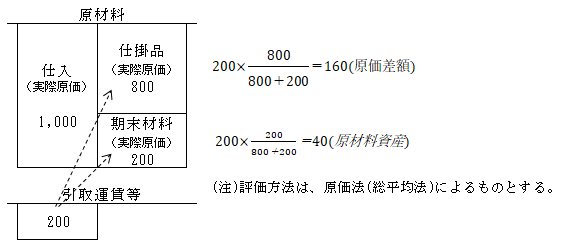

②原材料受入差額

原材料の仕入れについて見積原価等を採用している場合に生ずる原材料受入差額は、そのすべてが原価差額となるのではなく、原材料払出高と期末原材料棚卸高に配分し、当期原材料払出高に対応する金額が原価差額として調整計算される(基通5-3-8)。

また、期末原材料棚卸高に配分された金額は、翌期の実際製造原価に含められる(基通5-3-8(注))。

<算式>

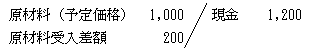

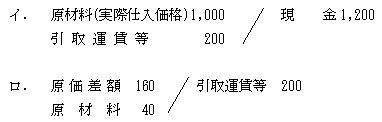

(例)原材料の仕入価格を予定価格(1,000)で計上している(実際の仕入価格は1,200であった。)

③原価外処理された場合

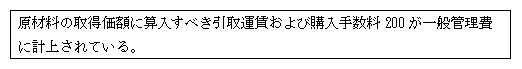

実際原価であっても、原材料の取得価額に算入すべき付随費用を原価に算入しなかった場合(原価外処理)も、原材料払出高に対応する金額は原価差額として調整される。

(例)

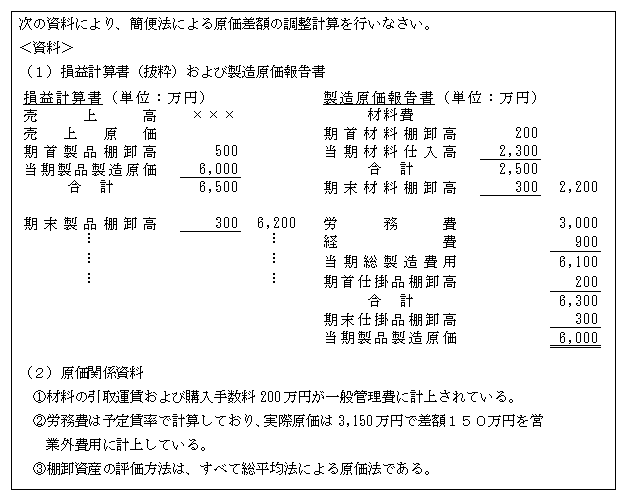

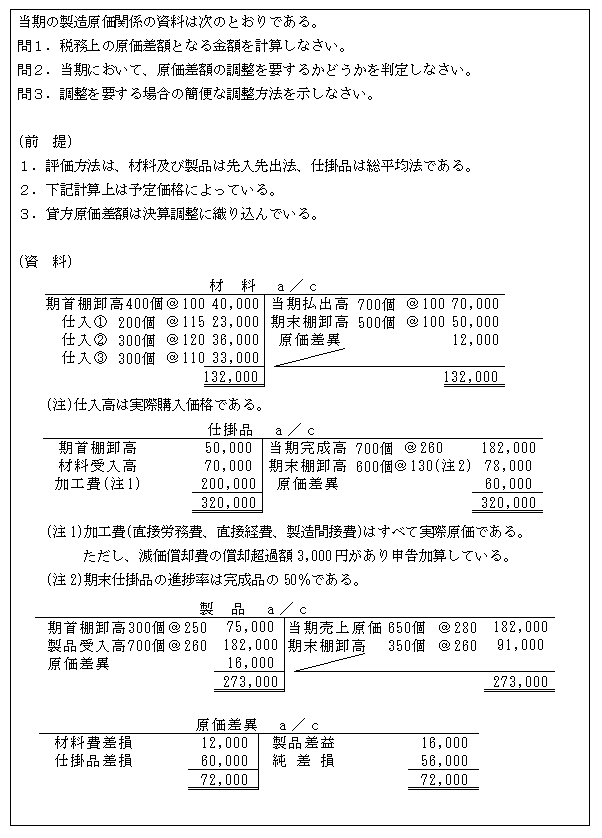

【設例】

( )

【解答】

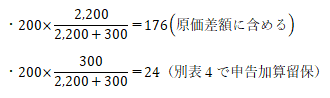

①原価外費用の調整計算

原材料の取得価額に算入すべき付随費用を原価に算入しなかった場合も、原材料払出高に対応する額は原価差額となる。

②原価差額の調整計算

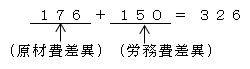

ア.原価差額

イ.調整要否の判定

ウ.簡便法による調整計算

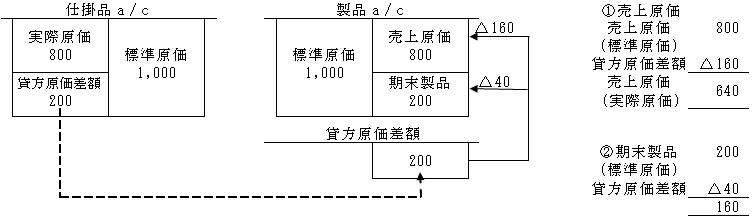

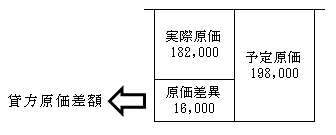

(3)貸方原価差額の調整

1.調整の意味

貸方原価差額(原価差益)とは、原価差額(原価差損)とは逆に、会社計算の取得価額が実際原価による取得価額を超える場合のその差額をいう。

したがって、原価差額の配賦が売上原価や期末棚卸資産に加算されたのに対し、貸方原価差額の配賦は、それらから減算されることになる。

以上、①+②=800となり実際原価に調整される。売上原価に配賦される貸方原価差額160は売上原価から減算(つまり、益金の額となる)され、期末棚卸資産に配賦された貸方原価差額40は期末棚卸資産より減額(つまり、益金の額のマイナス=損金の額となる)される。

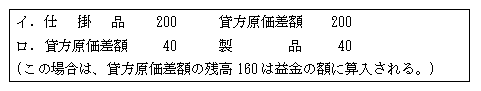

以上の決算調整を税務仕訳で示せば次のとおりである。

又は、

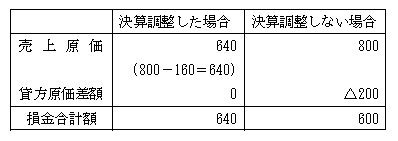

2.決算調整しなかった場合

貸方原価差額は確定決算により決算調整するかどうかは任意とされているため、決算調整をしない場合には、期末棚卸資産は実際の取得価額より過大に評価されていることとなる。

期末棚卸資産に対応する貸方原価差額は益金となっているので、決算調整した場合に比してその分だけ所得が大きくなる。

なお、売上原価に対応する貸方原価差額が決算調整をするか否かによって所得には影響しないことは、先の原価差額で述べたことと同様である。

以上の差額40(640-600)は期末棚卸資産に対応する貸方原価差額である。

適正な原価計算に基づくものである限り調整が不要であることは貸方原価差額についても先の原価差額と同様であるが、決算調整しない場合には申告調整により期末棚卸高が減額され損金の額に算入することはできない。

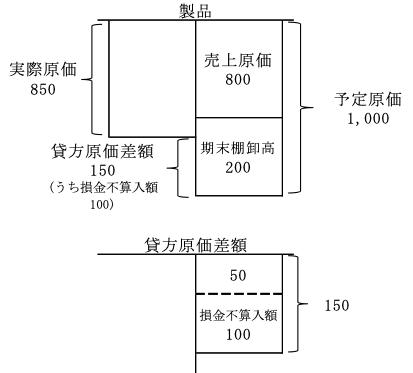

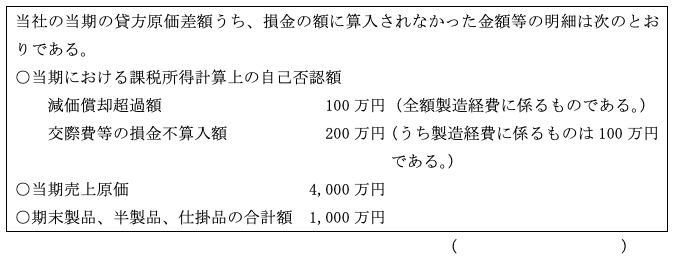

ただし、決算調整しない場合でも、法人税法又は租税特別措置法の規定により、損金不算入額として自己否認した金額からなる貸方原価差額については、申告調整により減算することができることとされている(基通5-3-9)。

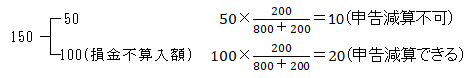

例えば、貸方原価差額150のうち、損金不算入額100が含まれているとした場合

期末棚卸資産過大評価分のうち損金不算入額から成る金額の算定

【例】

【解答】

上記の事例において、貸方原価差額(原価差益)として申告調整の対象となる金額は次のとおりである。

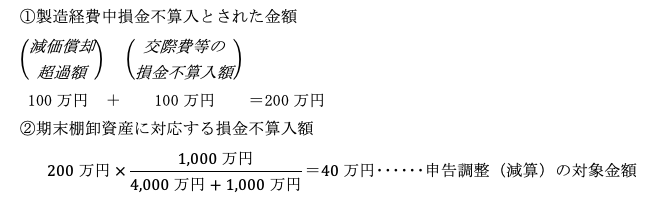

【設例】

【解答】

(1)原価差額の算定

1.購入材料の原価差額

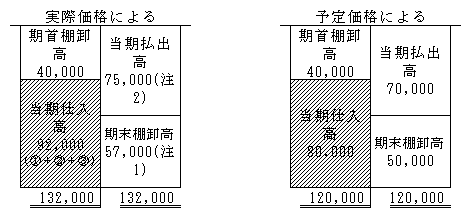

①原価差異

(注1)先入先出法による評価額

300個×@110+200個×@120

=57,000円

(注2)当期払出高

40,000+92,000-57,000

=75,000円

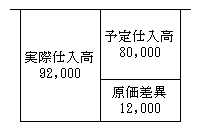

以上から、原価差異12,000は実際仕入高と予定仕入高の差額となる。

②原価差額の算定

材料は原価差異のうち払出高に対応する額が原価差額となる。

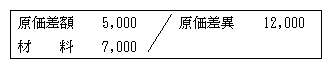

よって、材料原価差額は5,000円(75,000円-70,000円=5,000円)となる。

なお、期末棚卸高に配賦される7,000円(57,000円-50,000円=7,000円)は、材料(資産)に加算される。

以上を仕訳で示せば次のようになる。

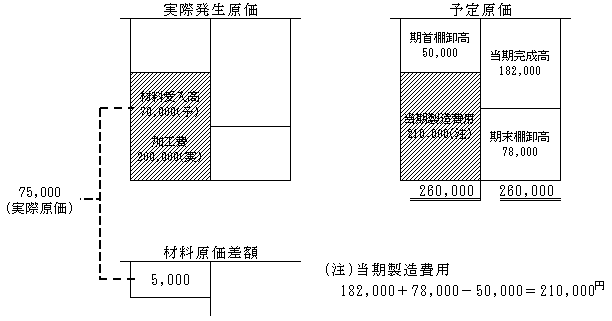

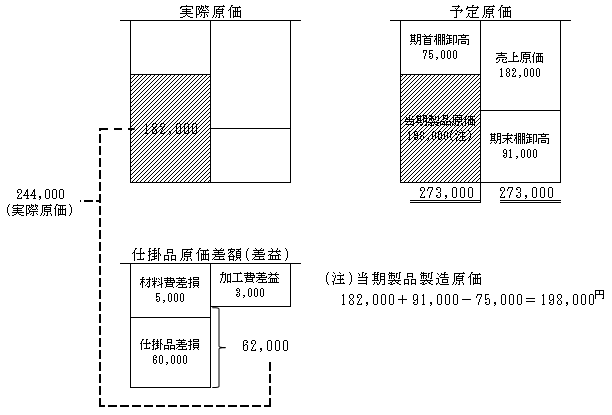

2.仕掛品の原価差額

①原価差額

以上から実際原価(275,000)と予定原価(210,000)との差額は65,000であるが、そのうち5,000については既に原価差額として計上されているため差引き60,000が追加原価差額となる。

②貸方原価差額

加工費200,000円は実際原価によっている。しかし、償却超過額3,000円は実際原価が過大となっていることになり、そのため3,000円の原価差益(貸方原価差額)が生ずることとなる。

3.製品の原価差額

以上から実際原価(244,000)と予定原価(198,000)との差額(原価差額)は46,000であるが、62,000が原価差額として既に計上済であるため、差引き16,000が貸方原価差額となる。

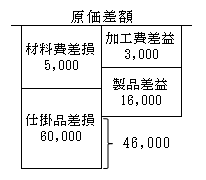

4.調整対象となる原価差額

以上の結果、税務計算上の原価差額は、46,000円となる。

(2)調整要否の判定

46,000円(原価差額) > 210,000円(総製造費用(注)) × 1% = 2,100円

よって、調整を要する。

(注)会社計算による。

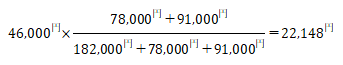

(3)原価差額の配賦(調整)

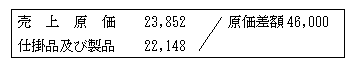

期末棚卸資産(仕掛品・製品)の原価として配賦(加算)すべき原価差額は22,148円となる。

なお、原価差額46,000円のうち、仕掛品と製品に配賦された22,148円を控除した残高23,852円は損金となる。

これは売上原価に対応する部分の金額である。

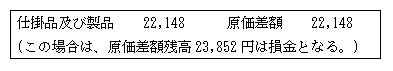

以上を仕訳で示せば次のようになる。

又は、