(1)合併の場合

1.合併法人と被合併法人との間に株式保有関係がない場合

①被合併法人の課税上の取扱い

②合併法人の課税上の取扱い

③被合併法人の株主の課税上の取扱い

2.合併法人が被合併法人の株式を保有している場合<抱合株式>

3.被合併法人が合併法人の株式を保有している場合<自己株式>

4.三角合併の場合

5.無対価合併の場合

(1)合併の場合

1.合併法人と被合併法人との間に株式保有関係がない場合

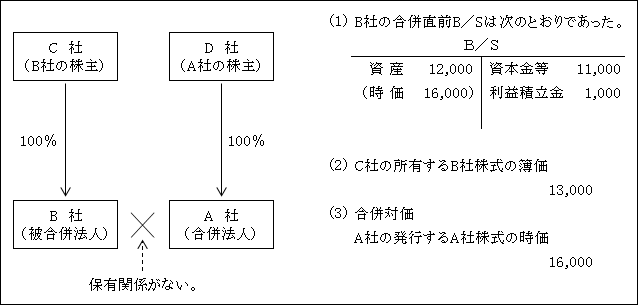

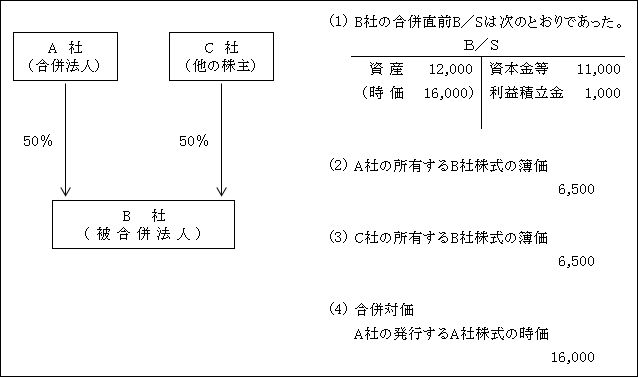

【設例】

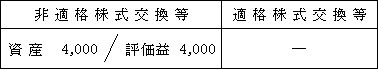

①被合併法人B社の課税上の取扱い

イ.合併対価の交付

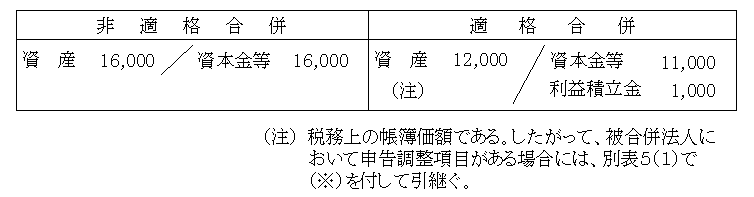

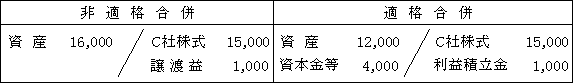

非適格合併の場合は、時価16,000で資産等の譲渡をし、その対価として合併法人A社の株式を時価で取得する(法62①、②)。

一方、適格合併の場合は、最終事業年度終了の時の帳簿価額(令123の3①)

12,000により資産等の引継ぎをしたものとして取り扱う(法62の2①)。

したがってこの場合は、移転資産等の譲渡損益の計上が繰り延べられることになる。

ロ.被合併法人の株主への対価の交付

非適格合併の場合被合併法人の株主(C社)に対し、直ちにA社株式を交付した後にB社は合併の日に消滅する(法62①)。

ただし、適格合併の場合は合併対価を取得し、直ちに株主に交付するという明文規定はない。

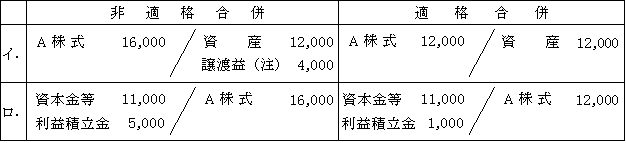

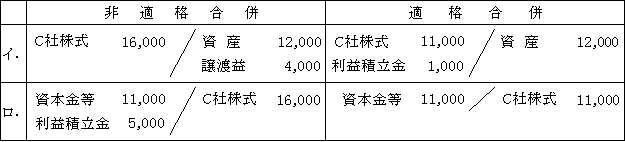

以上の税務処理を示せば次のとおりとなる。

(注1)ここでの仕訳は税務仕訳であるため税務上の資産である。

例えば減価償却費超過額等の申告調整がある場合には、その金額も含まれる。

ただし、上記の処理は合併の日における処理であり、最終事業年度終了の日(合併の日の前日)における別表5(1)の申告調整の整理は行われず合併処理前のままとなる。

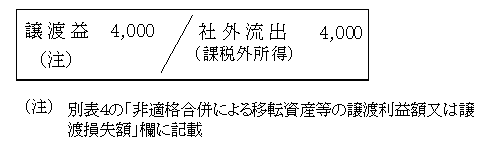

(注2)譲渡益は最終事業年度終了の日(合併の日の前日)に益金の額に算入される。

上記の税務処理は合併の日の処理である。

しかし、譲渡損益だけは合併の日の前日である最終事業年度終了の日に益金の額又は損金の額に算入されることとされている。

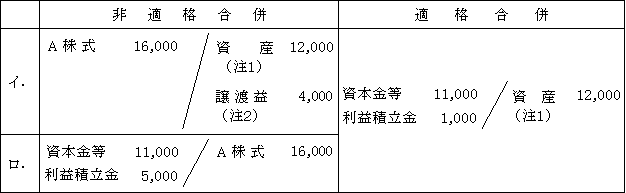

そこで、正確には次のような処理となる。

<合併の日の前日(最終事業年度)>

合併の日の前日にはA株式の交付はまだなく、譲渡益のみが益金の額に算入される。

<合併の日>

譲渡益は最終事業年度において既に課税済であり、合併の日の譲渡益は課税されない。ただし、利益積立金(繰越利益剰余金)は構成する。

そのため、所得金額の構成上は次のような税務処理がなされる。

合併の日に被合併法人が消滅するため正確には以上のような処理となるが、実務上は、合併の日一日だけの決算書(すべてθ)、申告書の作成は行われないことが多いものと思われる。

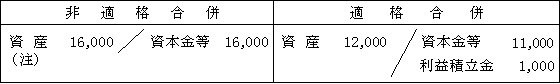

②合併法人A社の課税上の取扱い

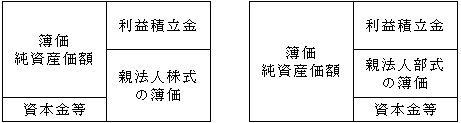

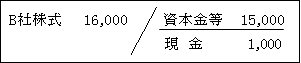

非適格合併の場合は、交付した合併法人の株式等の時価16,000相当額の資本金等の額を増加させる(令8①五)。

一方、適格合併の場合は、被合併法人における資産等の帳簿価額12,000を引継ぐ(令123の3③)とともに、被合併法人の資本金等の額11,000相当額の資本金等の額を増加させる(令8①五)。

そして、これらの差額1,000は利益積立金額とされ(令9①二)、合併法人に引継がれる。

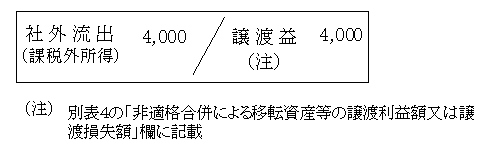

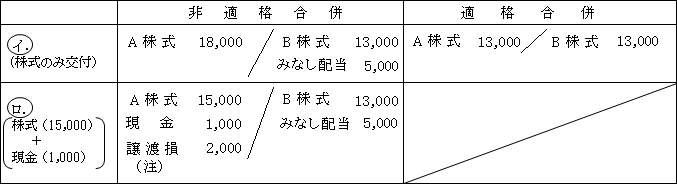

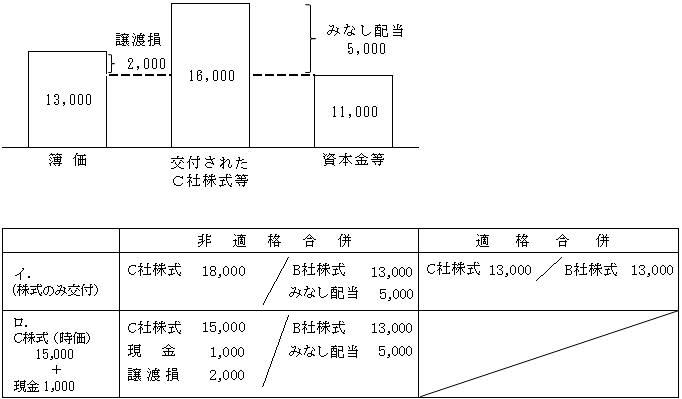

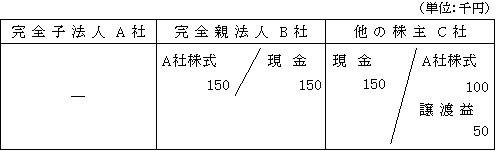

③被合併法人B社の株主C社の課税上の取扱い

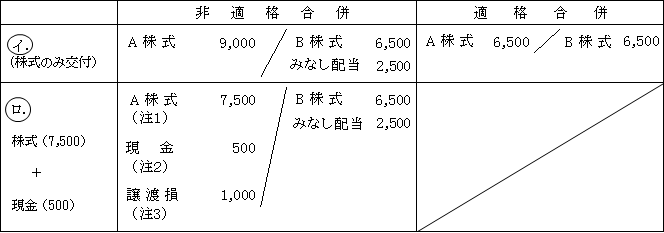

イ.非適格合併の場合

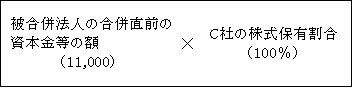

合併対価として交付を受けた株式等(※1)のうち被合併法人の資本金等の額対応分(※2)を超える場合、その超える部分がみなし配当となる(法24①一)。

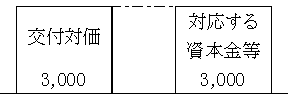

(※1)交付対価

㋑合併法人等株式のみの交付を受けた場合

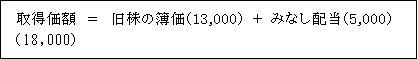

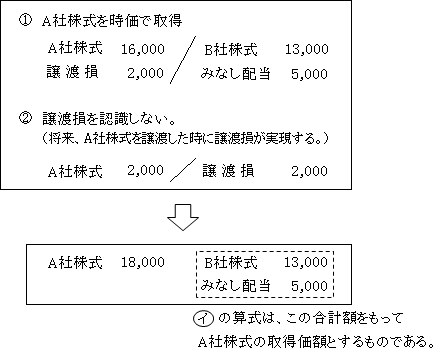

株式のみを対価として交付された場合は、被合併法人株式の譲渡損益は認識しない(法61の2②)。

つまり、譲渡損益相当額を株式の取得価額に増減することによって、譲渡損益が繰延べられることとなる。

この場合、交付された合併法人株式の取得価額は次の算式によって算定される(令119①五)。

【参考】

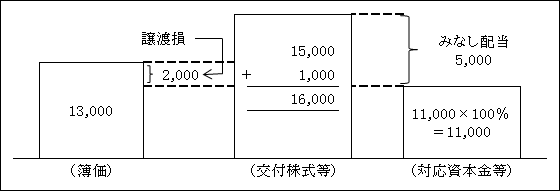

次のように考えるとわかり易いかもしれない。

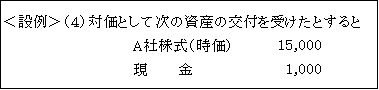

㋺合併法人等株式 + 金銭等の交付(配当を除く)を受けた場合

被合併法人株式の譲渡損益を認識する(法61の2①)。

そして、この場合交付された合併法人等株式の取得価額は、

その取得のために通常要する価額(時価)となる(令119①二十七)

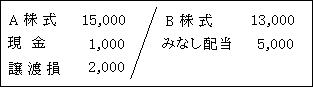

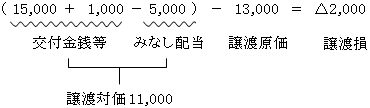

例えば、<設例>の(3)の合併対価がA社株式(時価15,000)及び現金1,000であったと仮定して税務仕訳を示せば次のようになる。

(※2)対応する資本金等の額

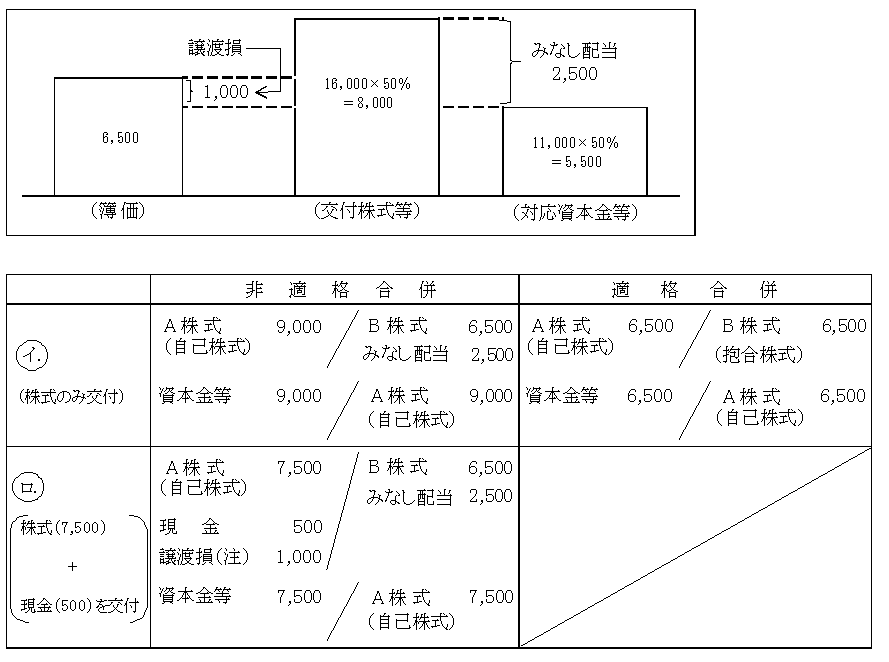

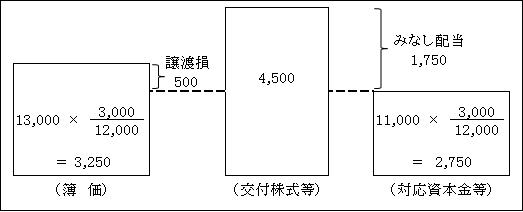

以上を図解すると次のようになる。

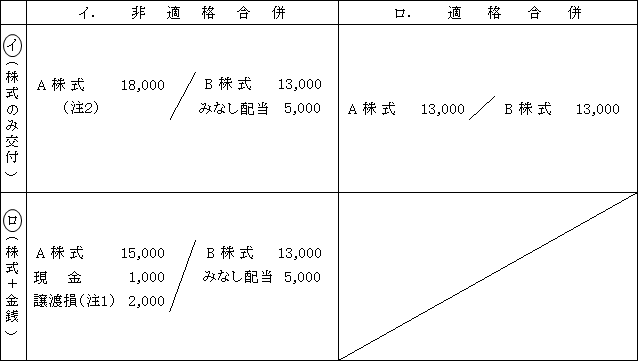

ロ.適格合併の場合

一方、適格合併の場合、利益積立金は合併法人に引継がれるためみなし配当は認識しない(法24①一より除外されている)。

また、適格合併は合併法人株式のみの交付を受けることが要件とされていることから、上記イ.と同様、譲渡損益は認識しない(法61の2②)。

この場合、合併法人株式の取得価額は、

旧株の簿価(13,000) + みなし配当(θ) = 13,000 となる(令119①五)。

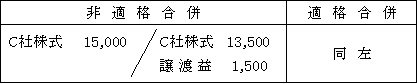

以上をまとめると次のような税務仕訳となる。

(注1)譲渡損は損金算入される。

合併法人と被合併法人との間に完全支配関係はないのでグループ法人税制は適用されない。グループ法人税制が適用される場合は、譲渡損ではなく資本金等となる。

(注2)13,000 + 5,000 = 18,000

2.合併法人が被合併法人の株式を保有している場合

グループ内での合併に限らず、共同事業のための合併においても合併法人が合併前に被合併法人の株式を保有している場合がある。

この株式を「抱合株式(だきあわせかぶしき)」という(法24②)。

その他、被合併法人が合併直前に有していた他の被合併法人の株式も抱合株式というが、次の3.のように、被合併法人が合併法人の株式を有していた場合には抱合株式には該当しない。

そして、抱合株式については、合併法人株式等を割当てない場合であっても、所得の計算上、割り当てが行われたものとして取り扱う(法24②)。

【設例】

①被合併法人B社の課税上の取扱い

前述した1.①( ページ)と同様である。

(注)譲渡益は最終事業年度で課税される。この点の詳細については前述1.参照( ページ参照)。

ただし、合併法人と被合併法人との間に完全支配関係があり、グループ法人税制が適用される場合には、譲渡損益調整資産の譲渡損益は繰延べの適用を受ける。

しかしながら、被合併法人(譲渡法人)は合併により消滅するので、将来、繰延べ譲渡損益の戻入れを行うことはできない。

そのため、代わりに合併法人において受入れた譲渡損益調整資産の取得価額を譲渡損益相当額だけ増加又は減額して調整される(法61の13⑦)。(下記②(注)参照)。

つまり、この譲渡損益は、当該譲渡損益調整資産を譲渡等した時に実現することとなる。

この点の詳細については、「37章グループ法人税制Ⅲ.(6)の<設例>」( ページ)参照。

②合併法人A社の課税上の取扱い

前述した1.②( ページ)と同様である。

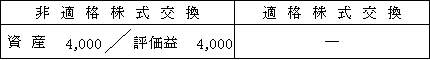

(注)合併法人と被合併法人との間に完全支配関係があり、グループ法人税制が適用される場合は、次の税務処理が追加される。

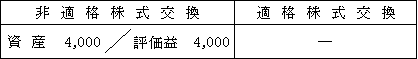

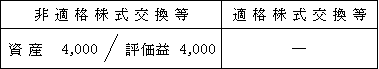

利益積立金 4,000 / 資 産 4,000

③-1.被合併法人B社の株主A社(合併法人)の課税上の取扱い

前述した1.③( ページ)と基本的取扱いは同様であるが、A社は合併法人であると同時にB社の株主でもある。

そのため、抱合株式に対してA社が発行した合併対価は自己株式となる。

前述したとおり、抱合株式については自己株式を割り当てなくとも、割り当てたものとみなして処理する。

なお、抱合株式(B株式)の譲渡対価の額は、合併直前の帳簿価額相当額とされ、譲渡損益は生じない(法61の2②③)。

そして、自己株式は資本金等の額から減算する(令8①)。

(注)譲渡損は損金算入される( ページ参照)。

③-2.被合併法人B社の株主C社の課税上の取扱い

前述1.③( ページ)と同様である。

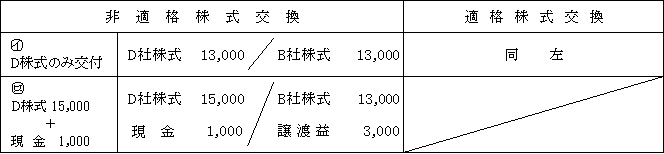

なお、![]() は【設例】(4)の合併対価を株式15,000、現金1,000であったとする。

は【設例】(4)の合併対価を株式15,000、現金1,000であったとする。

(注1)15,000×50%=7,500

(注2)1,000×50%=500

(注3)譲渡損は損金算入される( ページ参照)。

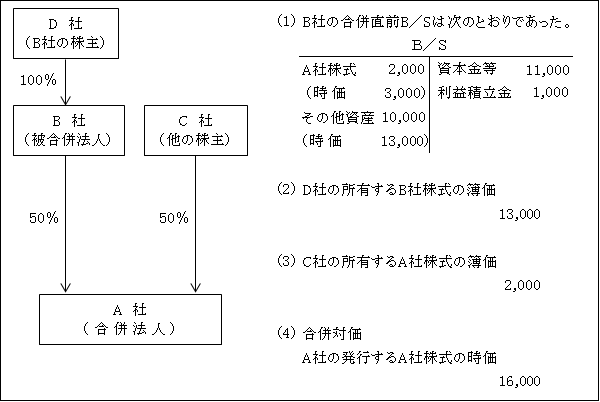

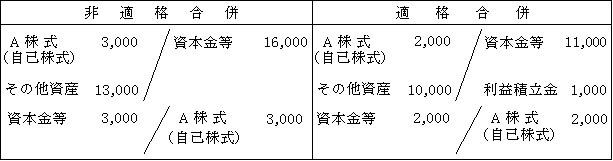

3.被合併法人が合併法人の株式を保有している場合

被合併法人が合併以前から合併法人の株式を保有している場合には、合併によってその合併法人の株式は自己株式となる。

【設例】

①被合併法人B社の課税上の取扱い

前述した1.①( ページ)と基本的には同様であるが、B社はA社の株主であることから、合併法人A社からみれば自己株式の取得となる。

(注)譲渡益は最終事業年度で課税される( ページ参照)。

ただし、合併法人と被合併法人との間に完全支配関係があり、グループ法人税制の適用を受ける場合は、譲渡損益調整資産の譲渡損益は繰延べが適用される。

その場合の処理方法については前述した2.①参照( ページ)。

B社は被合併法人であると同時にA社の株主でもあることから、B社は合併によりA社に対してA社株式を譲渡(A社からすれば自己株式の取得)したこととなり、通常、自己株式の取得であれば譲渡した株主であるB社に対してみなし配当が生じる。

しかしながら、交付された対価(新A社株式) 16,000のうち、旧A社株式の相当分 3,000と交付の基因となった旧A社株式に対応する合併法人の資本金等の額は 16,000 のうち 3,000は同額であるためみなし配当は生じない。

合併による自己株式の移転については、適格合併・非適格合併を問わず、いずれの場合においてもみなし配当課税の適用はない。

したがって、上記イ.の非適格合併の仕訳においてみなし配当は生じない。

なお、上記ロ.の処理は、B社の株主D社との間の処理であるので、D社においてみなし配当は生じる。

②合併法人A社の課税上の取扱い

前述した1.②( ページ)と基本的には同様であるが、合併によりA社が取得した自己株式については次の金額を合併法人の資本金等の額から減算する(令8①21)。

よって、自己株式は資産として計上されることはない。

イ.非適格合併の場合・・・・自己株式の取得の対価(時価)

ロ.適格合併の場合・・・・・・被合併法人の合併直前の帳簿価額

③被合併法人の株主D社の課税上の取扱い

前述1.③( ページ)と同様である。

(注)譲渡損は損金算入される( ページ参照)。

なお、合併法人の他の株主C社については、処理は不要である。

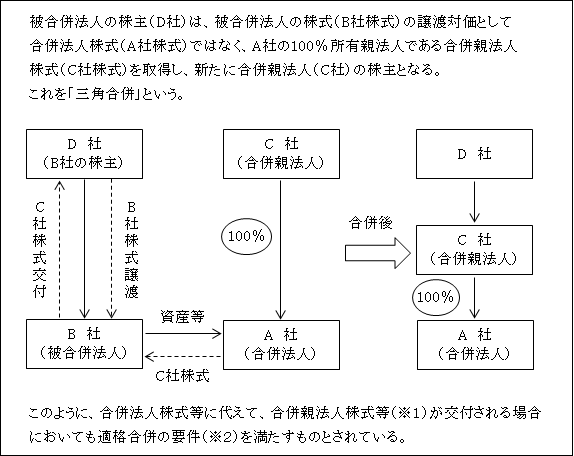

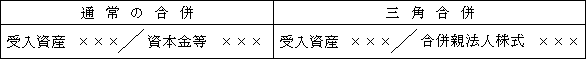

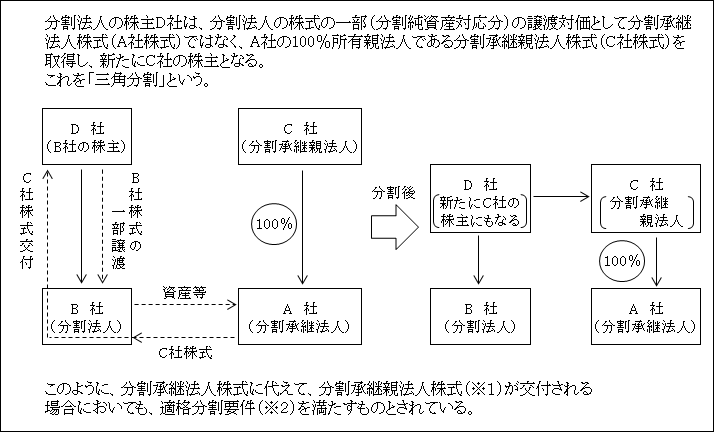

4.三角合併の場合

(※1)合併親法人株式等(法2十二の八、令4の3①)

イ.合併の直前に合併法人との間に直接完全支配関係(発行済株式等の全部を保有する関係をいう。)があり、

ロ.かつ、合併後にその直接完全支配関係が継続することが見込まれている場合(注)における合併法人の親法人の株式等をいう。

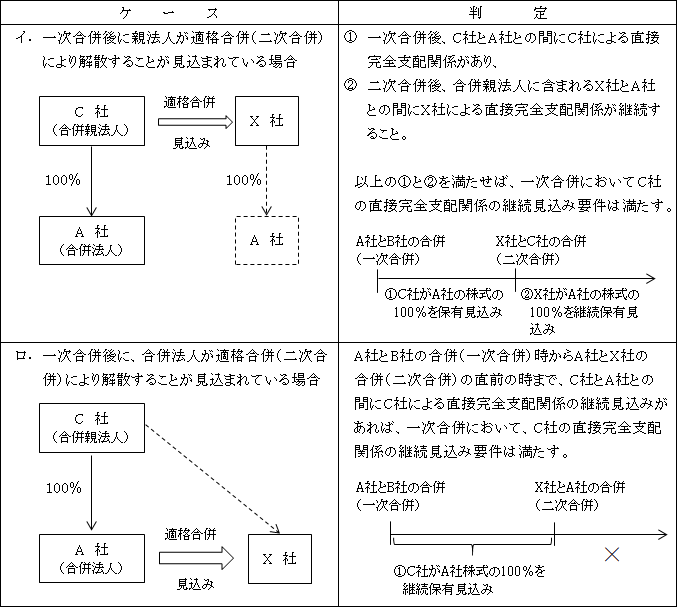

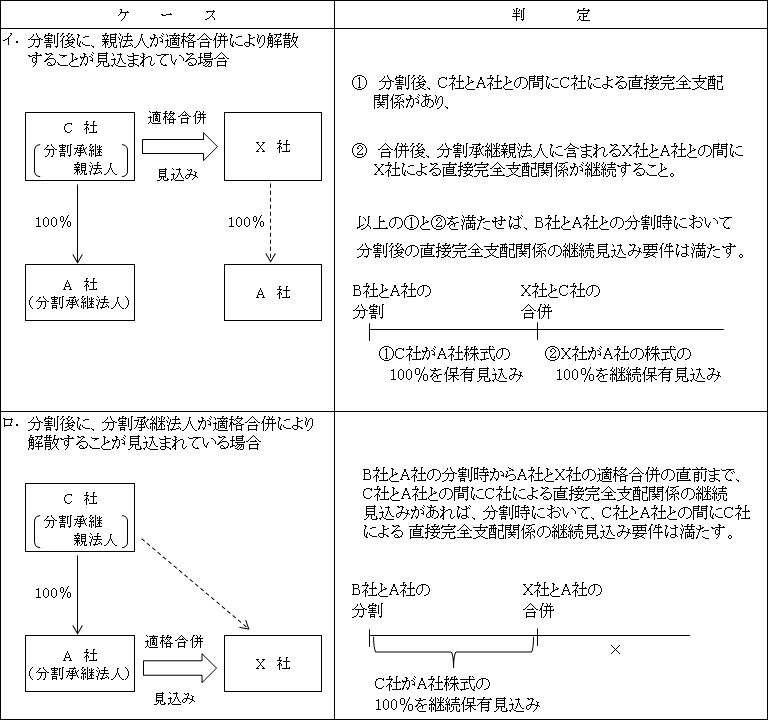

(注)直接完全支配関係の継続見込み要件

A社とB社との合併時(一次合併という)に、合併後次のようなケースが見込まれていた場合、一次合併において直接完全支配関係の継続見込み要件を満たすか否かの判定である。

(※2)適格合併の要件

交付される株式以外の適格合併に関する要件は、基本的には通常の適格合併の場合と同様である。

(なお、合併の対価として合併法人株式と合併親法人株式の両方が交付されている場合は、「いずれか一方の株式が交付」されることが適格要件とされているため、適格要件を満たさないこととなる。)

三角合併においても前述したのと同様に合併前に合併法人が被合併法人の株式を有している場合の抱合株式の問題はあるが、逆に被合併法人が合併法人の株式を保有することは、合併法人の株式の100%を保有するという合併親法人の定義規定からはないこととなる。

そこで、以下の<設例>においては、合併法人と被合併法人との間に株式の保有関係がない場合を取り上げている。

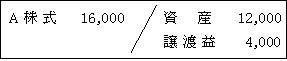

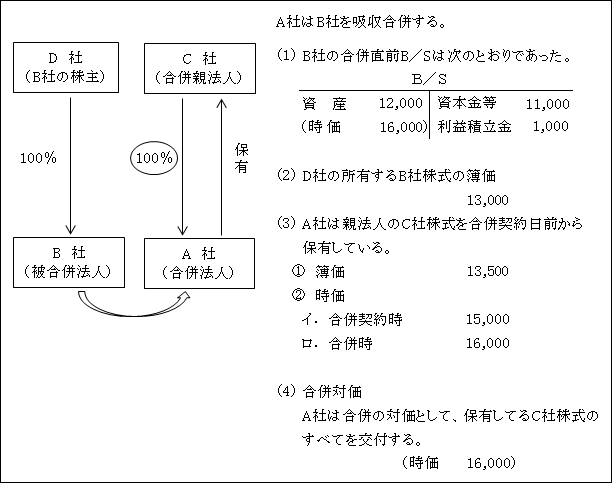

【設例】

①被合併法人B社の課税上の取扱い

前述した1.①( ページ)と基本的には同様であるが、三角合併の場合、合併対価として取得する株式が合併法人A社株式ではなく、合併親法人C社株式である点が相違する。

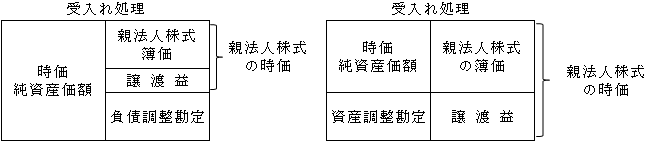

②合併法人A社の課税上の取扱い

前述した1.②( ページ)と基本的には同様であるが、三角合併の場合、合併法人は合併法人株式を発行せず、代わりに合併親法人株式を交付する点で相違する。

イ.合併契約日の処理

会社法上、合併の対価として合併親法人株式を利用する場合(三角合併)を除き、子会社による親会社株式の取得・保有は基本的に禁止されている(会135)。

そこで、子会社である合併法人が親法人株式を保有していない場合は、原則として合併契約日から合併効力発生日(合併契約書に記載された日)までの間に、親法人株式をその時の時価(仮に15,000とする)で購入等により取得することになる。

![]()

一方、合併法人が合併契約日において、既に親法人株式を有している場合には、その親法人株式を契約日における価額(時価)により譲渡し、その価額で改めて親法人株式を再取得したものとみなして譲渡損益を認識する(法61の2㉒)。

この取扱いは、非適格合併、適格合併のいずれの場合において同じである。

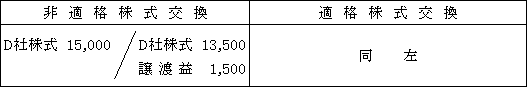

ロ.合併時の処理

㋑非適格合併の場合、被合併法人の資産等を時価で受け入れるとともに、対価として合併法人のその株式ではなく、親法人株式が交付される。

この場合、受け入れた時価純資産価額と対価として交付した親法人株式の合併時の時価との間に差額がある場合は、原則として、その差額は次のⅤ.で説明する資産調整勘定又は負債調整勘定として計上する(法62の8)。

ただし、本問においては差額がないので発生しない。

さらに、対価として交付した親法人株式の譲渡損益は、親法人株式の合併時の時価を譲渡対価の額、合併直前の帳簿価額を譲渡原価の額として計算される(法61の2①)。

㋺一方、適格合併の場合は、資産等を被合併法人の帳簿価額で引き継ぐとともに、利益積立金も引き継がれる。

また、三角合併においては、次の金額を資本金等の額として計上する(令8①五)。

③被合併法人B社の株主D社の課税上の取扱い

前述1.③( ページ)と同様である。

仮に、<設例>の(4)の合併対価として、C株式(時価)15,000、現金1,000であったとすると、下記ロ.の処理となる。

5.無対価合併の場合

無対価合併の場合の所得の金額の計算及びその税務処理については、「Ⅲ.適格組織再編成(1)適格合併」参照( ページ)。

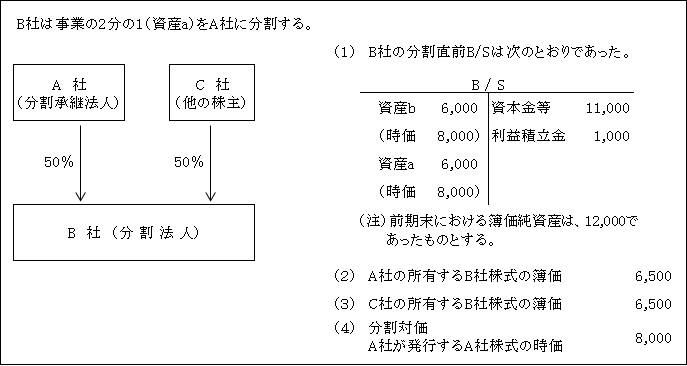

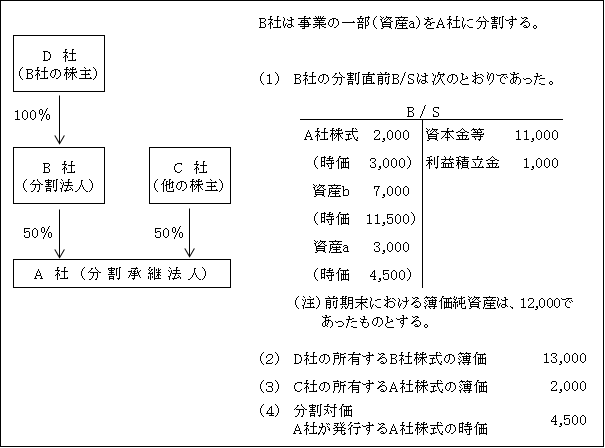

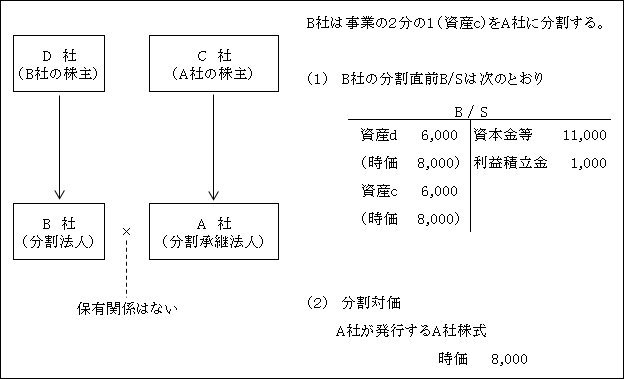

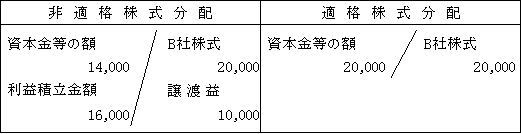

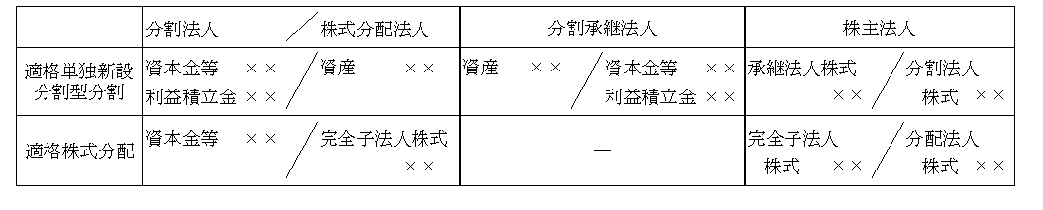

(2)分割型分割の場合

1.分割法人と分割承継法人との間に株式保有関係がない場合

①分割法人の課税上の取扱い

②分割承継法人の課税上の取扱い

③分割法人の株主の課税上の取扱い

2.分割承継法人が分割法人の株式を保有している場合

3.分割法人が分割承継法人の株式を保有している場合

4.三角分割の場合

5.無対価分割の場合

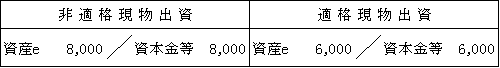

(2)分割型分割の場合の計算

1.分割法人と分割承継法人との間に株式保有関係がない場合

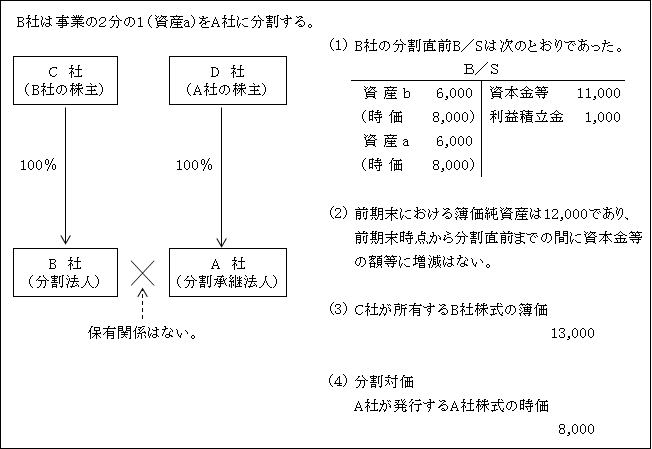

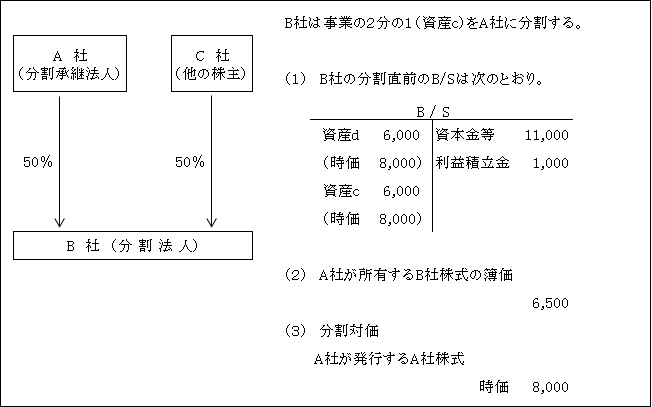

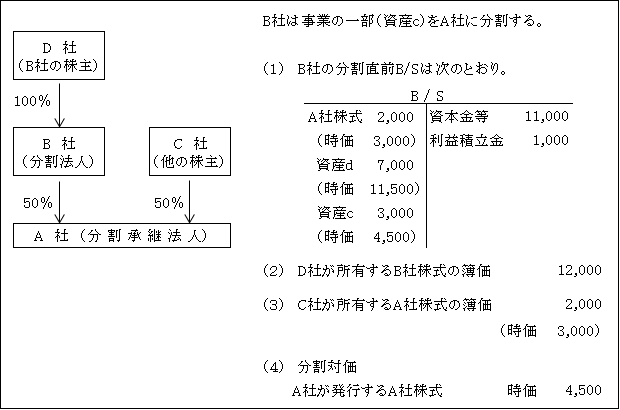

【設例】

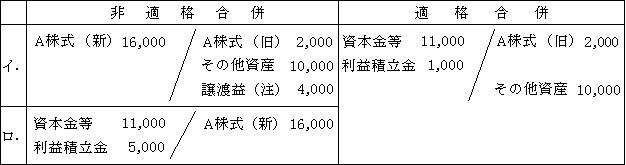

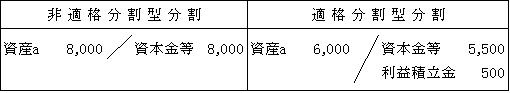

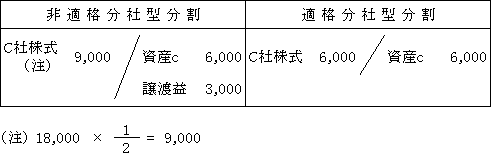

①分割法人B社の課税上の取扱い

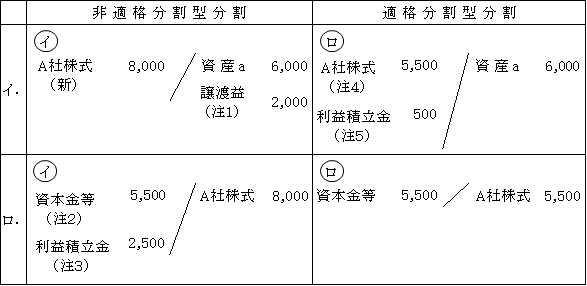

イ.分割対価の交付を受ける。

㋑非適格分割型分割の場合は、時価8,000で資産等の譲渡をし、その対価として分割承継法人A社の株式を時価で取得する(法62①)。

㋺一方、適格分割型分割の場合は、分割直前の帳簿価額6,000により資産等の引継ぎをしたものとして取扱う(法62の2③)。

したがって、この場合は、譲渡損益の計上が繰り延べられることになる(法62の2②)。

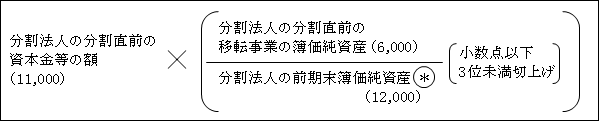

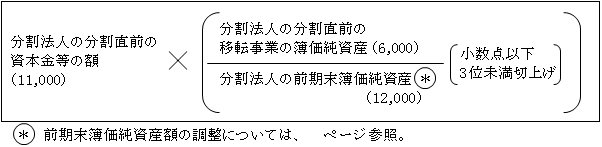

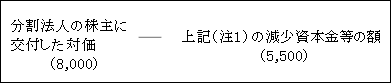

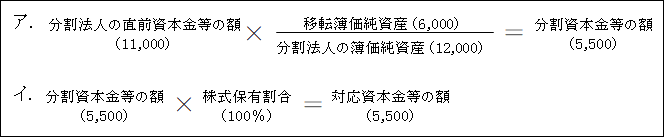

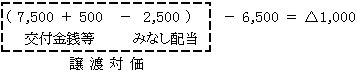

対価として交付された分割承継法人A社株式の交付時の価額は次の算式により計算した金額(5,500)とされる(注1)。

(※)6,000ではないので注意を要する。

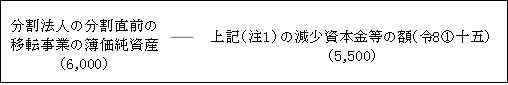

そして、移転資産等の分割直前の移転事業の簿価純資産から上記交付株式の取得価額を控除した額の利益積立金(注2)を減少させる。

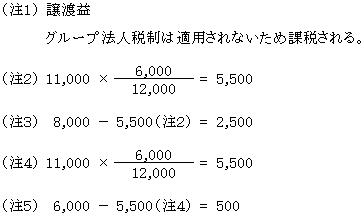

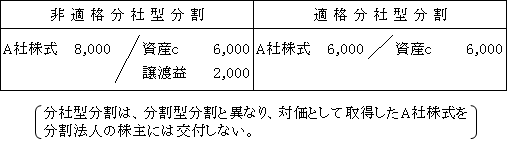

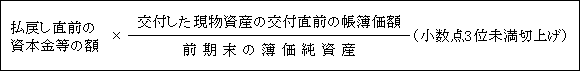

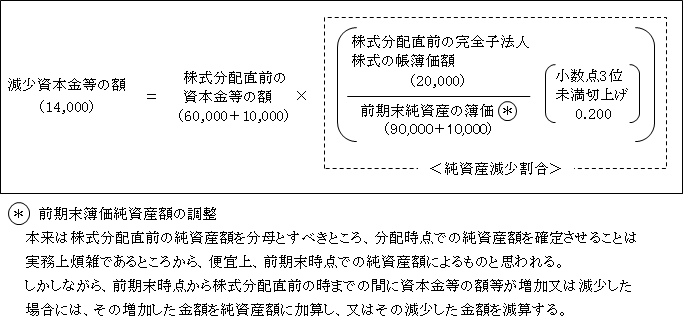

(注1)交付株式の取得価額(法62の2③、令123の3②)

![]() 前期末簿価純資産額の調整

前期末簿価純資産額の調整

本来は分割時点における純資産額を分母とすべきところ、分割時点での純資産額を確定させることは実務上煩雑であるところから、便宜上、前期末時点での純資産額によるものと思われる。

しかしながら、前期末時から分割直前の時までの間に資本金等の額等(*)が増加、又は減少した場合には、その増加した金額を純資産額に加算し、又はその減少した金額を減算する。

(*)前期末から分割直前までの間に生じた損益(利益積立金)は除く。

(注2)減少利益積立金(令9①十)

ロ.分割法人の株主へ対価の交付をする

㋑この時、非適格分割型分割においては、分割法人の株主に対し、分割の日にA社株式(8,000)をすべて交付する(法2十二の九イ.)。

移転する資産等に対応する資本金等の額(5,500)(注1)及び利益積立金額(2,500)(注2)を減少させる。

(注1)減少資本金等の額(令8①十五)

(注2)減少利益積立金(令9①九)

㋺一方、適格分割型分割の場合は、分割法人の株主に対し、分割の日にA社株式(5,500)をすべて交付し(法2十二の九イ)、資本金等の額(令8①十五)(5,500)を減少する。

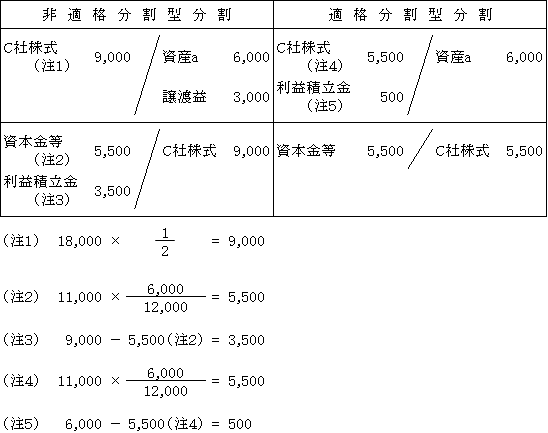

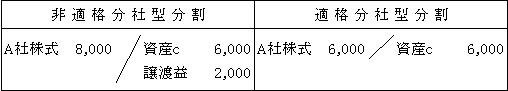

以上から分割法人B社の税務処理は次のようになる。

(注1)譲渡益

グループ税制は適用されないため課税され、法人税等控除後の金額は利益積立金額を構成する。

(注2)![]()

(注3)8,000-5,500(注2)=2,500

(注4)![]()

(注5)6,000-5,500(注4)=500

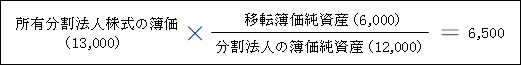

②分割承継法人A社の課税上の取扱い

イ.非適格分割型分割の場合は、分割法人における資産等を時価で取得するとともに、交付した分割承継法人の株式等の時価(8,000)相当額の資本金等の額を増加させる(令8①六)。

ロ.一方、適格分割型分割の場合には、分割法人における資産等を帳簿価額(6,000)で引継ぐ(令123の3③)とともに、分割法人で減少させた資本金等の額相当額(5,500)を増加させる(令8①六)。

そして、これらの差額(500)は利益積立金とされ(令9①三)、分割承継法人に引継がれる。

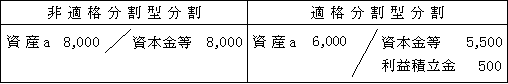

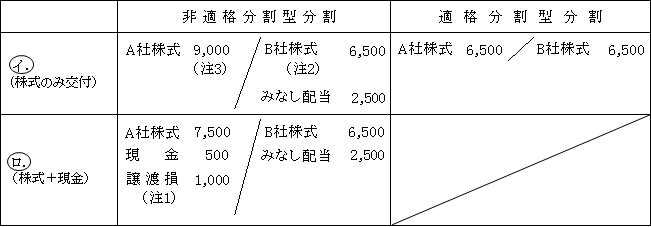

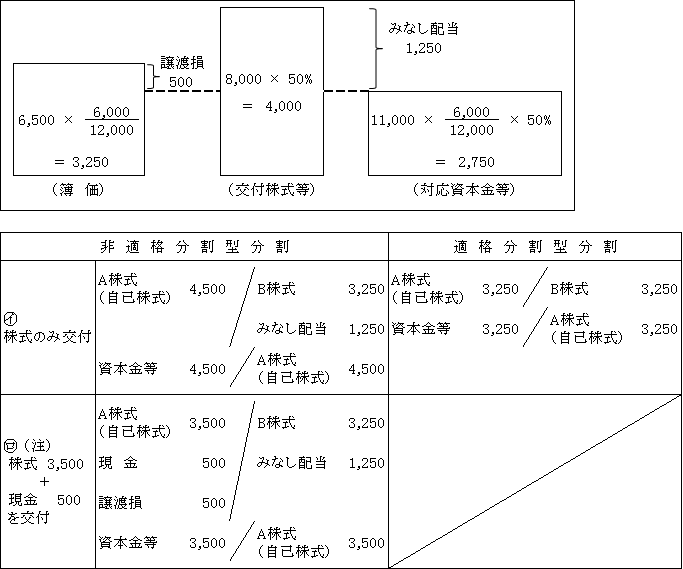

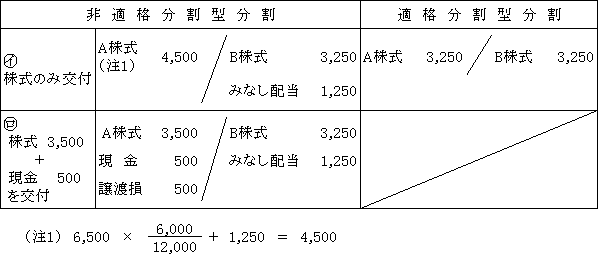

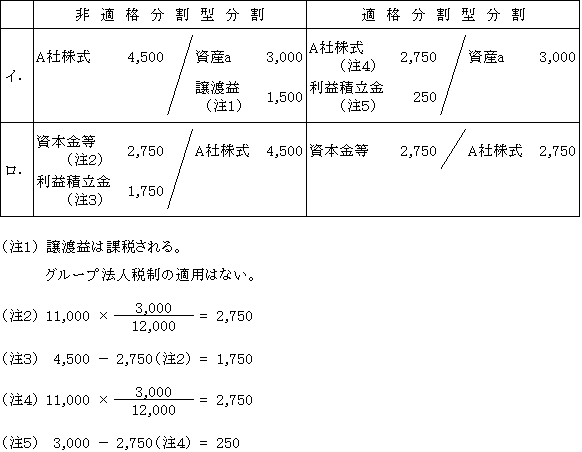

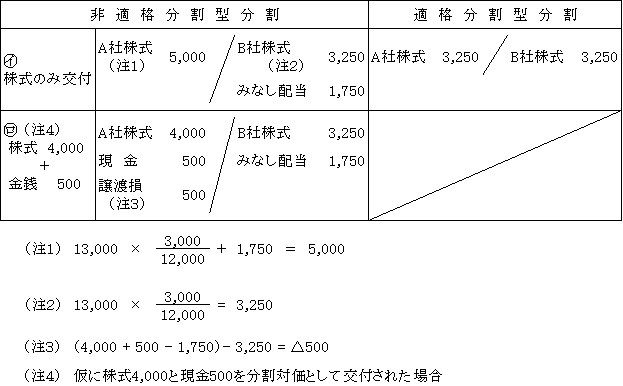

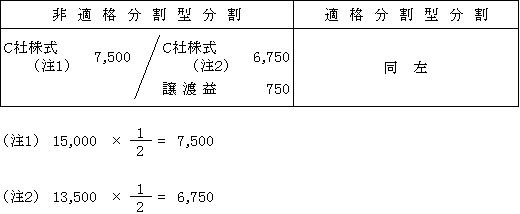

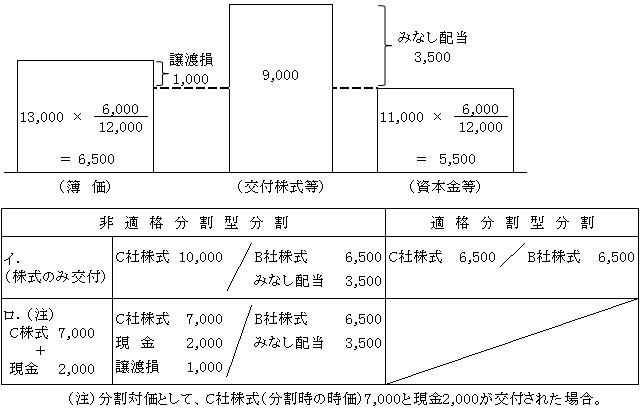

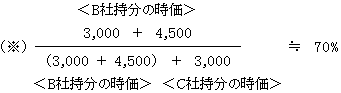

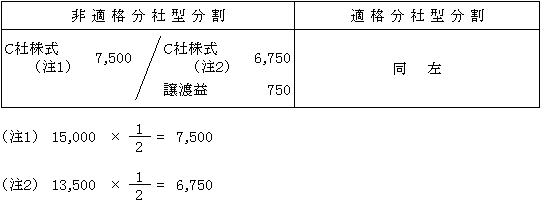

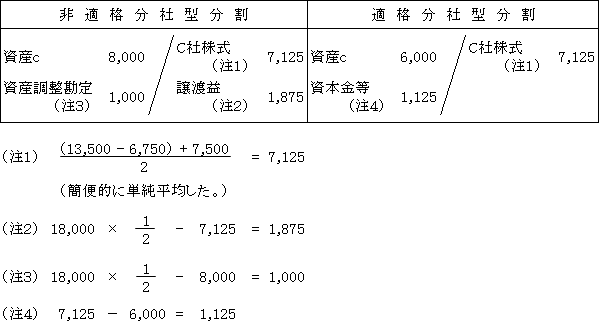

③分割法人B社の株主C社の課税上の取扱い

イ.非適格分割型分割の場合

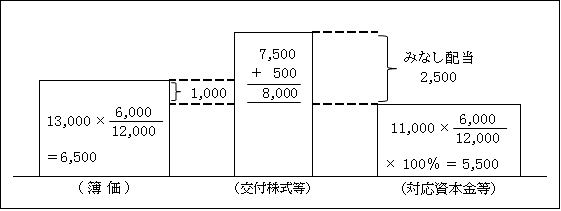

分割法人の株主は、所有する分割法人の株式等のうち、移転純資産に対応する部分(※1)の株式等の譲渡を行ったものとみなす(法61の2④)。

そして、その譲渡対価として分割承継法人の株式等の交付を受ける(※3)。

交付を受けた株式等が分割法人の資本金等の額対応分(※2)を超える場合、その超える部分がみなし配当となる(法24①二)。

(※1)譲渡株式の簿価

(※2)対応する資本金等

(※3)交付対価

㋑分割承継法人等株式のみの交付を受けた場合(「金銭不交付分割型分割」という。)

株式のみを対価として交付された場合は、適格・非適格を問わず、分割法人旧株の譲渡損益は認識しない。

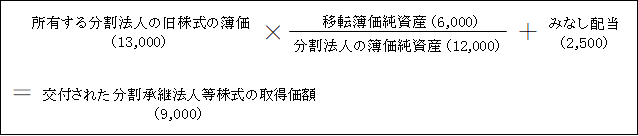

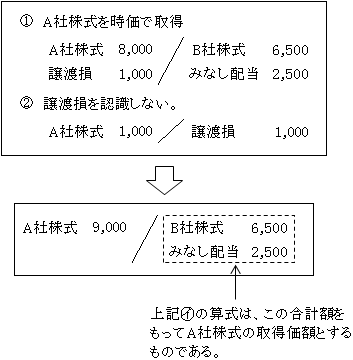

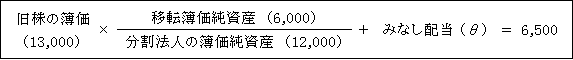

この場合、交付された分割承継法人等株式の取得価額は次の算式によって算定される(令119①六)。

【参考】

次のように考えるとわかりやすいかもしれない。

㋺分割承継法人等株式 + 金銭等の交付(配当を除く)を受けた場合

分割法人旧株の譲渡損益を認識する。

そして、この場合、分割承継法人等株式の取得価額は、

その取得のために通常要する価額(時価) となる(令119①二十七)。

例えば、<設例>の(3)の分割対価がA社株式(時価7,500)及び現金500であったと仮定して税務仕訳を示せば後述( ページ)のようになる。

以上を図解すると次のようになる。

ロ.一方、適格分割型分割の場合、みなし配当は認識しない(分割承継法人に引き継がれるため法24①二より除外されている)。

また、適格分割型分割は分割承継法人等株式のみの交付を受けることが要件とされていることから、上記イ.イと同様に譲渡損益は認識されない(法61の2④)。

この場合、分割承継法人等株式の取得価額は、

となる(令119①六)。

以上をまとめると次のようになる。

(注1)譲渡損は損金算入される。

分割法人と分割承継法人との間に完全支配関係はないので、グループ法人税制は適用されない。

(注2)![]()

(注3)![]()

2.分割承継法人が分割法人の株式を保有している場合

(なお、合併の場合と異なり、分割型分割の場合は、「抱合株式」とは言わない( ページ参照)。)

【設例】

①分割法人B社の課税上の取扱い

前述した1.①( ページ)と同様である。

②分割承継法人A社の課税上の取扱い

前述した1.②( ページ)と同様である。

③-1.分割法人B社の株主A社(分割承継法人)の課税上の取扱い

前述した1.③( ページ)と基本的取扱いは同様であるが、A社はB社の株主であると同時に分割承継法人でもある。

そのため、A社が所有するB社株式に対してA社が発行した分割対価は自己株式となる。

(注)仮に株式3,500と現金500を対価として交付された場合

③-2.分割法人B社の株主C社の課税上の取扱い

前述1.③( ページ)と同様である。

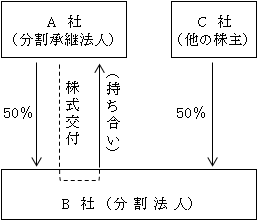

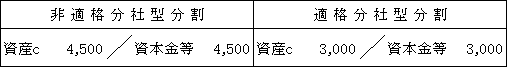

3.分割法人が分割承継法人の株式を保有している場合

【設例】

①分割法人B社の課税上の取扱い

前述した1.①( ページ)と同様。

②分割承継法人A社の課税上の取扱い

前述1.②( ページ)と同様。

本設例では、A社株式は分割の対象となっていないので、合併の場合の合併法人とは異なり自己株式の取得はない。

③分割法人B社の株主D社の課税上の取扱い

前述1.③( ページ)と同様。

図解すれば次のとおりである。

なお、分割承継法人A社の他の株主C社については処理は不要である。

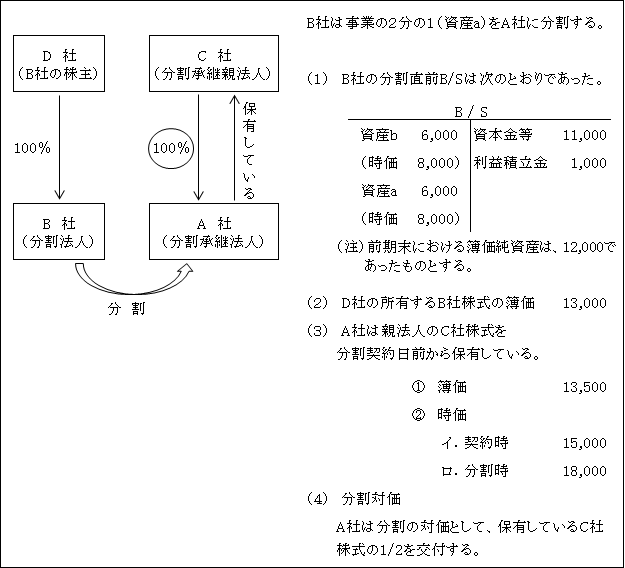

4.三角分割の場合

(※1)分割承継親法人株式(法2十二の十一、令4の3⑤)

イ.分割の直前に分割承継法人との間に直接完全支配関係

(発行済株式等の全部を保有する関係)があり、

かつ、

ロ.分割後にもその直接完全支配関係が継続することが見込まれている場合(注)に

おける分割承継法人の親法人の株式をいう。

(注)直接完全支配関係の継続見込み要件

A社とB社との分割時に、分割後、次のようなケースが見込まれていた場合、分割時において直接完全支配関係の継続見込み要件を満たすか否かの判定である。

(※2)適格分割の要件

交付される株式以外の適格分割に関する要件は、基本的には通常の適格分割の場合と同様である。

(なお、分割の対価として分割承継法人と分割承継親法人の両方の株式が交付される場合は、「いずれか一方の株式が交付」されることが適格分割の要件とされているため、適格要件を満たさないこととなる。)

三角分割においても、前述したのと同様に、分割前に分割承継法人が分割法人の株式を保有している場合もあるが、逆に分割法人が分割承継法人の株式を保有することは、分割承継法人株式の100%を保有するという分割承継親法人の定義規定からはないこととなる。

そこで、以下の〈設例〉においては、分割法人と分割承継法人との間に株式保有関係がない場合を前提としている。

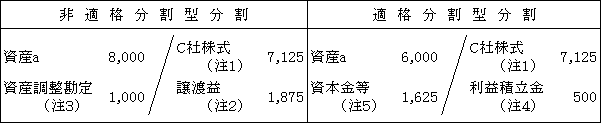

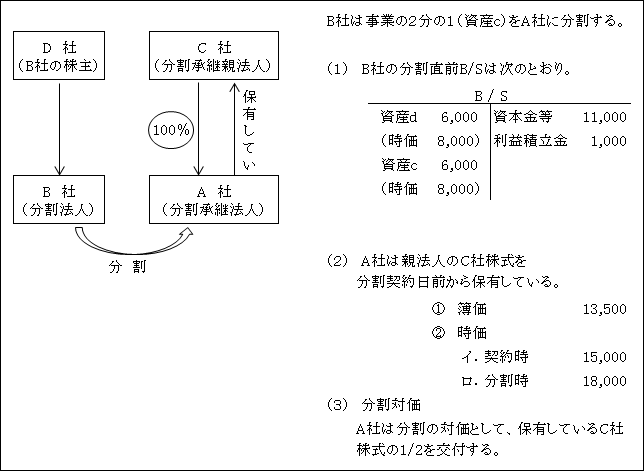

【設例】

①分割法人B社の課税上の取扱い

前述した1.①( ページ)と基本的には同様であるが、分割対価として取得する株式が、分割承継法人A社の株式ではなく、分割承継親法人C社の株式である点が相違する。

②分割承継法人A社の課税上の取扱い

前述した1.②と同様であるが、三角分割の場合は、分割承継法人の株式は交付されず、代わりに分割承継親法人株式が交付される点で相違する。

イ.分割契約日において分割承継親法人株式を保有していた場合は、その契約日に分割承継親法人株式について譲渡損益が認識される(法61の2㉓)。

この取扱いは、適格、非適格を問わない。

ロ.分割受入れ時の処理

㋑ 非適格の場合、受け入れ時価純資産価額(8,000)と対価として交付した分割承 継親法人株式の分割時の時価(9,000)との差額(1,000)は、資産調整勘定等(後述するⅤ.参照)として計上する(法62の8)。

㋺ 適格の場合は、受け入れ簿価純資産価額と引継ぎ利益積立金及び交付した親法人株式の簿価との差額は資本金等の額として計上される。

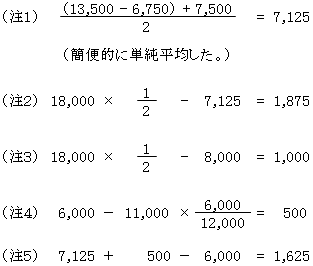

③分割法人B社の株主D社の課税上の取扱い

前述1.③( ページ)と同様であるが、三角分割の場合は、交付される株式が分割承継法人株式ではなく、分割承継親法人株式である点が相違する。

5.無対価分割の場合

無対価分割の場合の所得の金額の計算及びその税務処理については、「Ⅲ.適格組織再編成(2)適格分割」参照( ページ)。

(3)分社型分割の場合

1.分割法人と分割承継法人との間に株式保有関係がない場合

①分割法人の課税上の取扱い

②分割承継法人の課税上の取扱い

2.分割承継法人が分割法人の株式を保有している場合

![]()

3.分割法人が分割承継法人の株式を保有している場合

![]()

4.三角分割

![]()

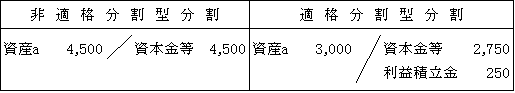

(3)分社型分割の場合

1.分割法人と分割承継法人との間に株式保有関係がない場合

【設例】

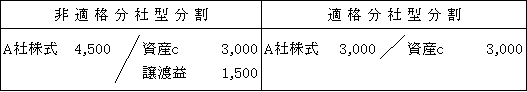

①分割法人B社の課税上の取扱い

イ.非適格分社型分割の場合は、時価(8,000)で資産等の譲渡をし、その対価として分割承継法人A社の株式を時価で取得する(法62①)。

ロ.一方、適格分社型分割の場合は、分割直前の帳簿価額(6,000)で資産等の譲渡をしたものとして取扱う(法62の3①)。

なお、適格分割型分割においては「譲渡」ではなく「引継ぎ」とされている。

対価として交付された分割承継法人A社株式の価額は、分割直前の移転純資産額(資産-負債)の帳簿価額とされる(令119①七)。

②分割承継法人A社の課税上の取扱い

イ.非適格分社型分割の場合は、資産等を時価で取得し、交付した分割承継法人の株式等の時価(8,000)相当額の資本金等の額を増加させる(令8①七)。

ロ.一方、適格分社型分割の場合には、移転純資産を分割法人の帳簿価額(6,000)で取得し(令123の4)、資本金等の額を増加させる(令8①七)。

利益積立金は引き継がない。

③分社型分割の場合は、分割法人B社の株主であるD社では、分割型分割と異なり分割承継法人A社株式が交付されるわけではないので、所有するB社株式の簿価の付替えは不要である。

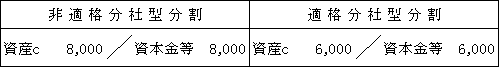

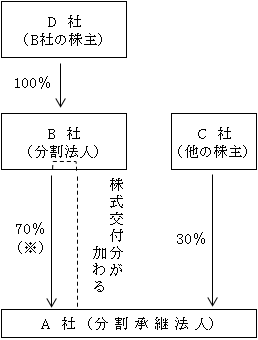

2.分割承継法人が分割法人の株式を保有している場合

【設例】

①分割法人B社の課税上の取扱い

前述した1.①( ページ)と同様。

②分割承継法人A社の課税上の取扱い

前述した1.②( ページ)と同様。

③分割法人B社の株主であるA社(分割承継法人)及びC社においては、分割型分割の場合と異なり、分割承継法人A社株式が交付されるわけではないので、A社もC社も所有するB社株式の簿価の付替えは不要である。

その結果、分割後の資本関係は、A社とB社との間で株式の持ち合い関係が生まれる。

3.分割法人が分割承継法人の株式を保有している場合

【設例】

①分割法人B社の課税上の取扱い

前述した1.①( ページ)と同様。

②分割承継法人A社の課税上の取扱い

前述した1.②( ページ)と同様。

③分割法人B社の株主であるD社においては、分割型分割の場合と異なり、分割承継法人A社株式が交付されるわけではないので、D社の所有するB社株式の簿価(12,000)の付替えは不要である。

以上により、分割後の資本関係は、A社に対するB社とC社との間の保有割合が変わることになる。

4.三角分割

分社型分割における三角分割の詳細については、分割型分割における三角分割( ページ)を参照。

適格分割として、適格分割型分割とともに適格分社型分割も規定されている(法2十二の十一、令4の3⑤)。

以下では、分割法人と分割承継法人との間に株式保有関係がない場合を例にとって解説する。

【設例】

①分割法人B社の課税上の取扱い

前述した1.①( ページ)と基本的には同様であるが、分割対価として取得する株式が、分割承継法人A社の株式ではなく、分割承継親法人C社の株式である点が相違する。

②分割承継法人A社の課税上の取扱い

前述した1.②と基本的には同様であるが、分割対価として分割承継法人の株式は交付されず、代わりに分割承継親法人C社の株式が交付される点で相違する。

イ.契約日に分割承継親法人株式を保有していた場合(法61の2㉓)

この取扱いは適格、非適格を問わない。

ロ.分割受入れ時の処理

③分割法人B社の株主であるD社では、分割型分割と異なり、分割承継親法人C社株式が交付されるわけではないので、所有するC社株式の簿価の付替えは不要である。

5.無対価分割の場合

無対価分割の場合の所得の金額の計算及びその税務処理については、「Ⅳ.適格組織再編成(2)適格分割」参照。

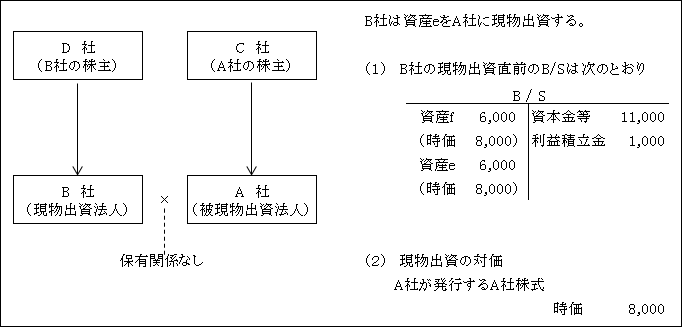

(4)現物出資の場合

1.現物出資法人と被現物出資法人との間に株式保有関係がない場合

①現物出資法人の課税上の取扱い

②被現物出資法人の課税上の取扱い

2.被現物出資法人が現物出資法人の株式を保有している場合

![]()

3.現物出資法人が被現物出資法人の株式を保有している場合

![]()

4.三角現物出資

適格現物出資は該当なし。

(4)現物出資の場合

現物出資の場合の課税関係は「(3)分社型分割」と基本的には同様である。

1.現物出資法人と被現物出資法人との間に株式保有関係がない場合

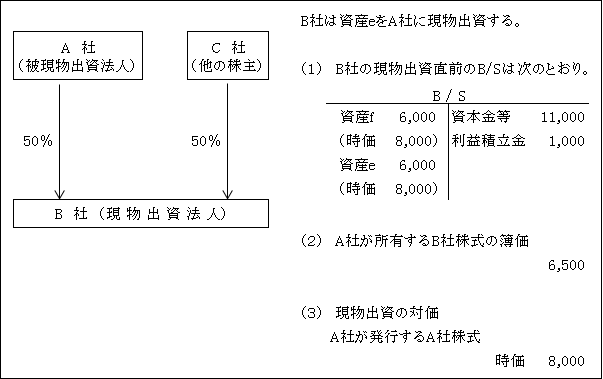

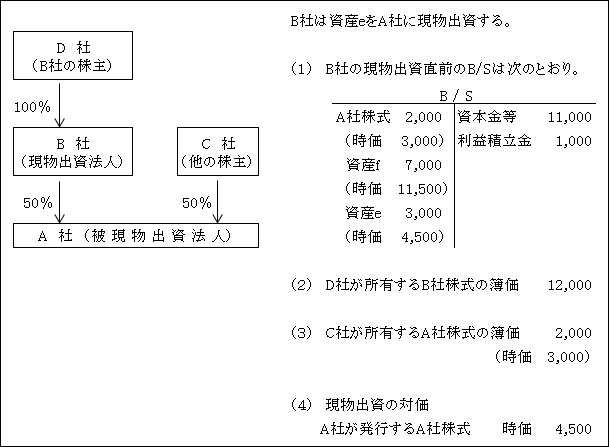

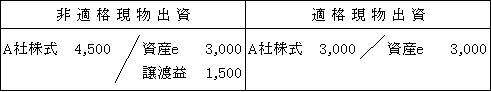

【設例】

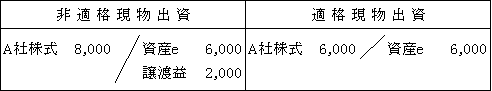

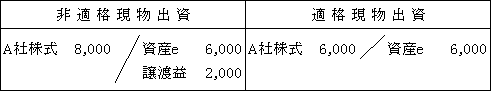

①現物出資法人B社の課税上の取扱い

イ.非適格現物出資は、時価(8,000)で資産等の譲渡をし、その対価として被現物出資法人A社の株式を時価で取得する。

現物出資は、法人税法上は「譲渡」と考えられており、合併や分割のように特に規定(法62①)はされていない。

ロ.一方、適格現物出資の場合は、現物出資直前の帳簿価額(6,000)で資産等の譲渡をしたものとして取扱う(法62の4①)。

そして、対価として交付された被現物出資法人A社株式の価額は、現物出資直前の移転純資産額(資産-負債)の帳簿価額とされる(令119①七)。

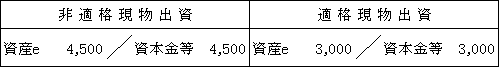

②被現物出資法人A社の課税上の取扱い

イ.非適格現物出資の場合は、資産等を時価で取得し、交付した被現物出資法人の株式等の時価(8,000)相当額の資本金等の額を増加させる(令8①九)。

ロ.一方、適格現物出資の場合は、移転純資産を現物出資法人の帳簿価額(6,000)で取得し(令123の5)、資本金等の額を増加させる(令8①八)。

③現物出資法人B社の株主であるD社には、分社型分割と同様に、被現物出資法人A社株式が交付されるわけではないので、所有するB社株式の簿価の付替えは不要である。

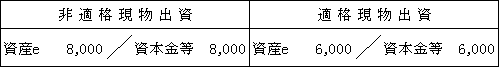

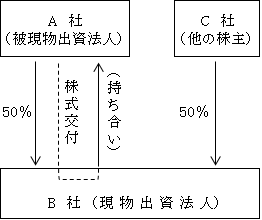

2.被現物出資法人が現物出資法人の株式を保有している場合

【設例】

①現物出資法人B社の課税上の取扱い

前述した1.①( ページ)と同様。

②被現物出資法人A社の課税上の取扱い

前述した1.②( ページ)と同様。

③現物出資法人B社の株主であるA社(被現物出資法人)及びC社には、分社型分割と同様に、被現物出資法人A社株式が交付されるわけではないので、A社もC社もともに所有するB社株式の簿価の付替えは不要である。

その結果、現物出資後の資本関係は、A社とB社との間で株式の持ち合い関係が生じる。

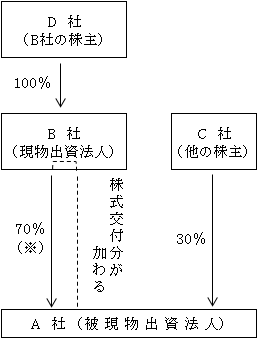

3.現物出資法人が被現物出資法人の株式を保有している場合

【設例】

①現物出資法人B社の課税上の取扱い

前述した1.①( ページ)と同様。

②被現物出資法人A社の課税上の取扱い

前述した1.②( ページ)と同様。

③現物出資法人B社の株主であるD社においては、分社型分割と同様、被現物出資法人A社株式が交付されるわけではないので、D社の所有するB社株式の簿価(12,000)の付替えは不要である。

以上により、現物出資後の資本関係は、A社に対するB社とC社との間の保有割合が変わることになる。

4.三角現物出資

(1)現物出資の場合、「適格現物出資」の要件として被現物出資法人の株式のみが交付されることとされており、合併や分割などのように、その親法人の株式を交付をすることは認められていない(法2十二の十四)。

したがって、現物出資において、被現物出資法人の株式を100%を所有する親法人の株式を対価として交付した場合には、すべて非適格現物出資として取り扱われる。

(2)また、被現物出資法人が契約日にその親法人の株式を保有していたとしても、旧株式の譲渡損益を認識することはしない(法61の2㉓に現物出資は含まれていない)。

(5)現物分配の場合

1.利益剰余金を原資とする配当

1-1.非適格現物分配の場合

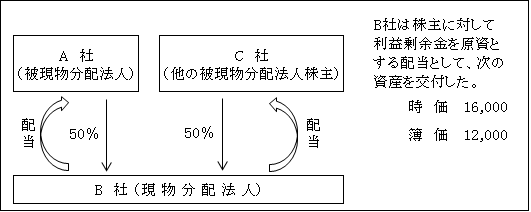

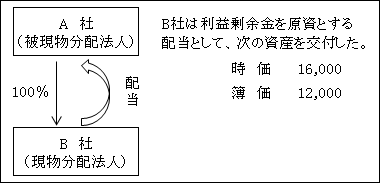

【設例】

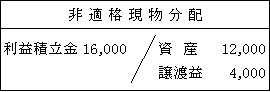

①現物分配法人B社の課税上の取扱い

B社の株主A社及びC社に対して、資産を分配直前の時価(16,000)で譲渡を行ったものとして取り扱い、同額の利益積立金を減算する(令9①八)。

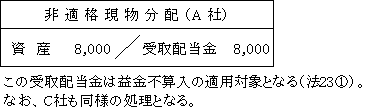

②被現物分配法人A社及びC社の課税上の取扱い

受取配当として、資産をB社から時価(16,000 × 50% = 8,000)で取得する。

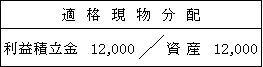

1-2.適格現物分配の場合

【設例】

①現物分配法人B社の課税上の取扱い

A社に対し、分配直前の帳簿価額(12,000)による資産の譲渡を行ったものとして取扱い(法62の5③)、同額の利益積立金を減算する(令9①八)。

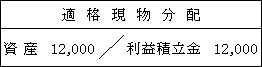

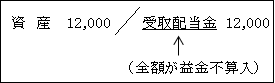

②被現物分配法人A社の課税上の取扱い

資産を現物分配法人B社の帳簿価額(12,000)で取得し(令123の6①)、同額の利益積立金を増加させる(令9①四)。

なお、この場合に、会計上収益に計上した場合であっても益金の額には算入しない(法62の5④)。所得金額の計算上は益金不算入(社外流出)となるが、受取配当金は当期の利益を構成し、上記と同様に利益積立金は増加する。

この取扱いにより、受取配当等の益金不算入規定(法23①)の適用を受けずに、適格現物分配に係る益金不算入規定を受けることによって、全額が益金不算入となるのである。

したがって別表八(一)の記載は不要となる。

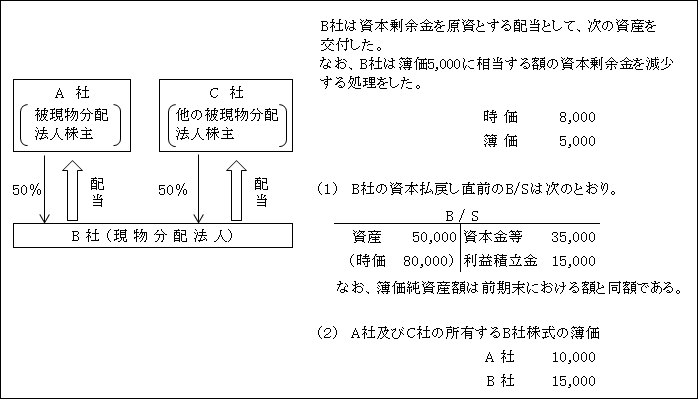

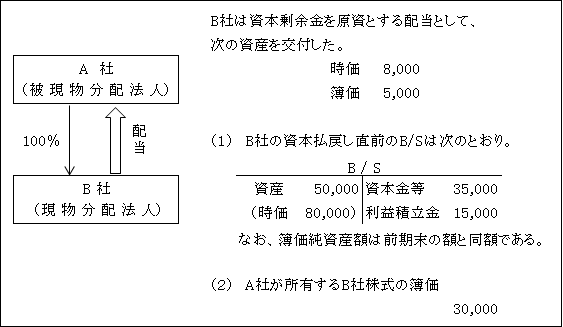

2.資本剰余金を原資とする配当

2-1.非適格現物分配

【設例】

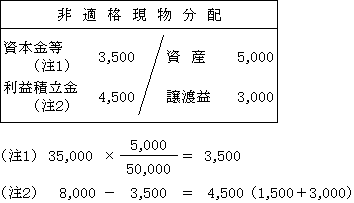

①現物分配法人B社の課税上の取扱い

B社は、株主であるA社及びC社に対して、分配直前の時価(8,000)で資産を譲度したものとして取扱い、対応する資本金等の額(※1)及び時価と減少する資本金等の額との差額の利益積立金を減算する(※2)。

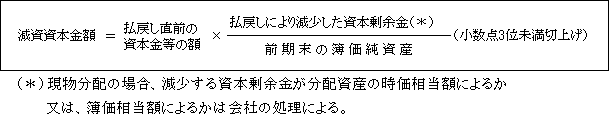

(※1)減資資本金額(令8①十八)

(※2)減少する利益積立金(令9①十一)

以上から、B社の処理は次のようになる。

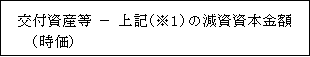

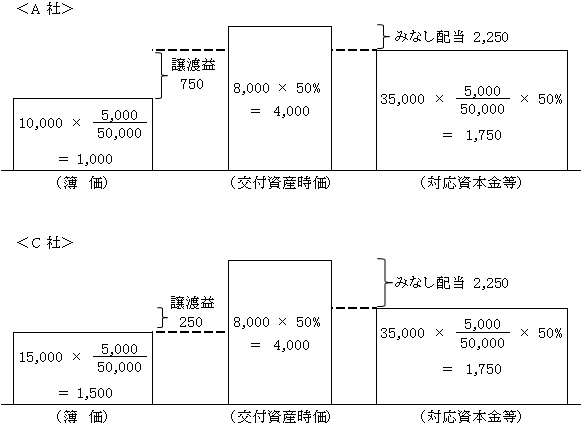

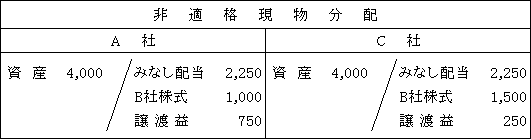

②被現物分配法人A社及びC社の課税上の取扱い

資産をB社から時価(8,000×50%=4,000)で取得し、そのうち、対応する資本金等の額を超える部分(利益積立金から成る金額)が、配当とみなされる(法24①、令23①三)。

また、資本払戻しに伴うB社株式の譲渡損益を認識する(法61の2①、⑱、令119の9①)。

2-2.適格現物分配

【設例】

①現物分配法人B社の課税上の取扱い

現物分配法人と被現物分配法人との間に100%の完全支配関係がある適格現物分配の場合はグループ法人税制が適用され、A社に移転した資産の適格現物分配直前の帳簿価額による譲渡をしたものとして、譲渡損益は生じない(法62の5③)。

そして、みなし配当事由に基づいて適格現物分配を行った場合は、対応する資本金等の額(※1)を減算し、交付した資産の直前の帳簿価額と減少する資本金等の額との差額の利益積立金(※2)を減算する。

(※1)減資資本金額(令8①十八)

(※2)減少する利益積立金(令9①十一)

以上からB社の処理は次のようになる。

②被現物分配法人A社の課税上の取扱い

適格現物分配により移転を受けた資産の取得価額は、現物分配法人における適格現物分配の直前の帳簿価額に相当する金額である。(令123の6①)。

そして、その帳簿価額から対応する現物出資法人の資本金等の額を除いた金額(つまり、みなし配当に相当する金額)を利益積立金に加算する(令9①四)。

また、現物分配に伴うB社株式の譲渡損益はグループ法人税制の適用により認識されず(法61の2⑰)、譲渡損益に相当する額については、資本金等の額に加減算する(令8①十九)。

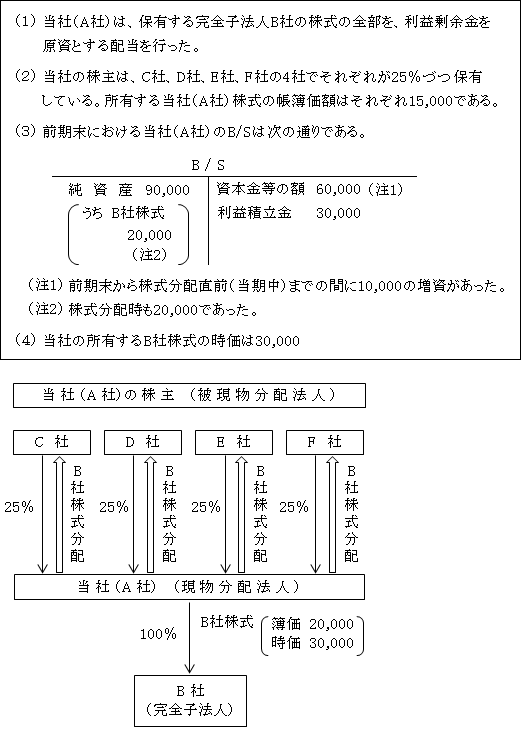

(6)株式分配の場合

株式分配は、現物分配のうち剰余金の配当又は利益の配当に限り行われるものである。

そして、株式分配は、単独新設分割型分割とともにスピンオフ税制(組織再編税制の一つ)として創設された関係上、先の現物分配とは異なり、配当の原資如何んにかかわらず、分割型分割と同様の税務処理がなされる。

【設例】

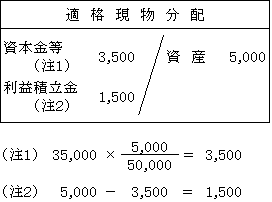

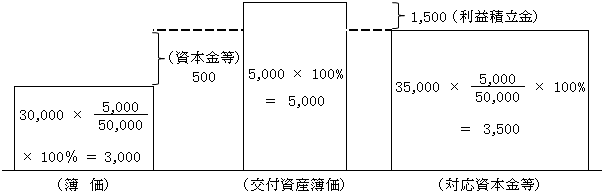

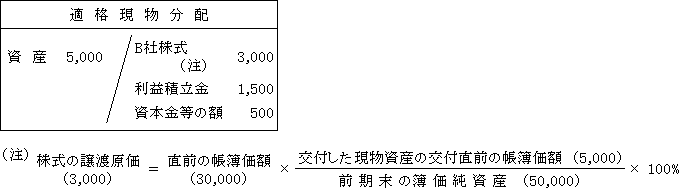

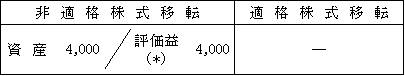

①現物分配(株式分配)法人A社の税務上の取扱い

イ.資産の譲渡

㋑非適格株式分配により株主にその有する完全子法人株式、その他の資産(本設例では完全子法人株式のみ)の移転をした時は、株式分配時の時価により譲渡したものとする。

㋺一方、適格株式分配の場合は、完全子法人株式を株式分配直前の帳簿価額により譲渡したものとされる(法62の5③)。

ロ.資本金等の額の減少

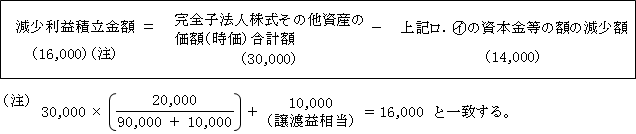

㋑非適格株式分配の場合

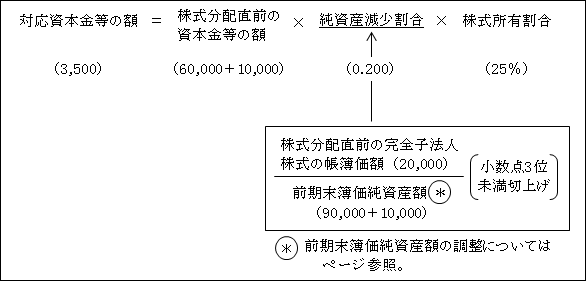

次の算式により計算した金額が資本金等の額の減少額となる(令8①十七)。

㋺適格株式分配の場合

株主等に交付した完全子法人株式の帳簿価額に相当する金額(20,000)が資本金等の額の減少額となる(令8①十六)(※)。

ハ.利益積立金額の減少

㋑非適格株式分配の場合

次の算式により計算した金額を利益積立金額より減算する(令9①十一)。

㋺適格株式分配の場合

利益積立金は減少しない(※)。

以上から現物分配(株式分配)法人A社の税務処理は次のようになる。

(※)単独新設分割型分割との比較

同じスピンオフを目的とした単独新設分割型分割の場合、適格分割においては利益積立金を減少させ、それを新設の分割承継法人で引継ぐことになる。したがって、分割法人の株主にみなし配当が生じることはない。

一方、株式分配の場合は分割承継法人に相当する法人は存在しないので、利益積立金を減少させると株主である被株式分配法人にみなし配当が生じることになる。しかしながら、株式分配は単独新設分割型分割と同様の効果があるものとして組織再編成の一類型として規定された関係で、課税関係についても同様に、株主に対してみなし配当も株式の譲渡損益のいずれも生じないこととされた。

②被現物分配(株式分配)法人C社他の処理(現物分配法人の株主等の処理)

イ.みなし配当の額

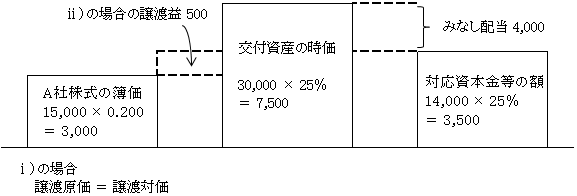

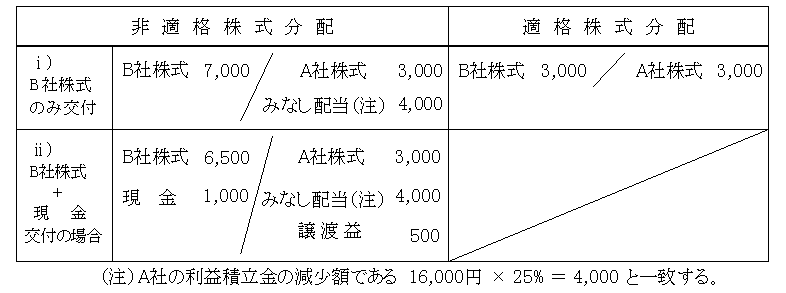

株式分配されたB社株式(30,000×25%=7,500)のうち、

対応する資本金等の額(14,000×25%=3,500)(*)を超える部分(4,000)が

みなし配当の額となる。

(*)

なお、適格株式分配の場合には、みなし配当は生じない(法24①三)。

ロ.有価証券(A社株式)の譲渡損益

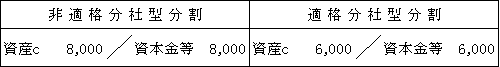

㋑譲渡損益

ⅰ)完全子法人株式(B社株式)のみが交付された場合(金銭等不交付株式分配)

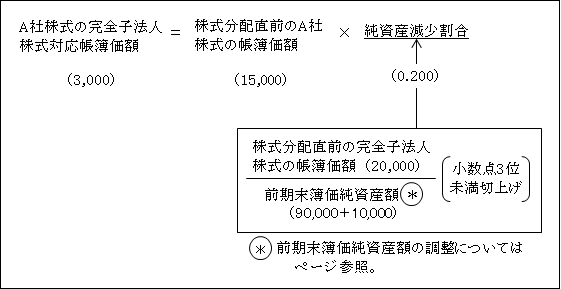

譲渡対価及び譲渡原価は、いずれも所有するA社株式の株式分配直前の完全子法人対応帳簿価額(*)(3,000)とされ、非適格株式分配、適格株式分配のいずれにおいても譲渡損益は生じない(法61の2⑧、119の8の2①)。

(*)

ⅱ)完全子法人株式と現金が交付された場合(金銭等交付株式分配)

![]()

交付されたB社株式6,500と現金1,000の合計額7,500からみなし配当(4,000)を控除した3,500が譲渡対価となる。

したがって、譲渡損益は次のようになる。

![]()

なお、上記ⅱ)は適格株式分配とはならない。

㋺完全子法人株式(B社株式)の取得価額

上記完全子法人株式対応帳簿価額(3,000)にみなし配当(4,000)を加算した金額(7,000)である。

なお、適格株式分配においてはみなし配当は生じないので、完全子法人株式対応帳簿価額(3,000)となる。

以上を図解すると次のようになる。

以上から株主C社(他の株主も同様)の税務処理は次のようになる。

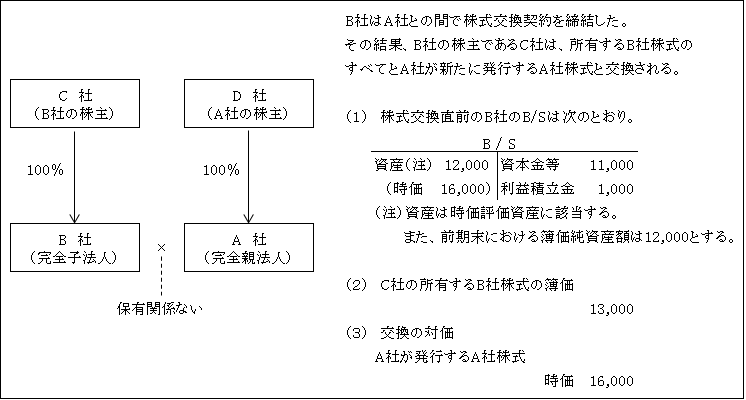

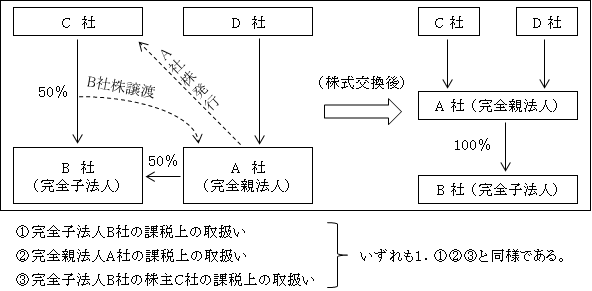

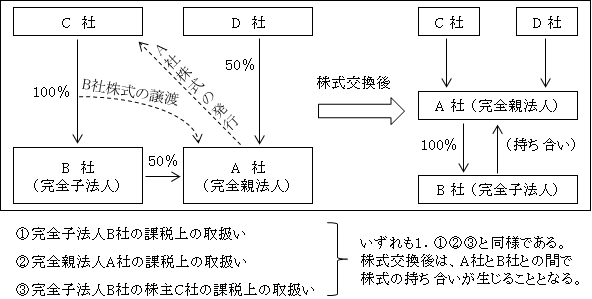

(7)株式交換の場合

1.完全親法人と完全子法人との間に株式保有関係がない場合

①完全子法人の課税上の取扱い

②完全親法人の課税上の取扱い

③完全子法人の株主の課税上の取扱い

2.完全親法人が完全子法人の株式を保有している場合

3.完全子法人が完全親法人の株式を保有している場合

4.三角株式交換の場合

5.無対価株式交換の場合

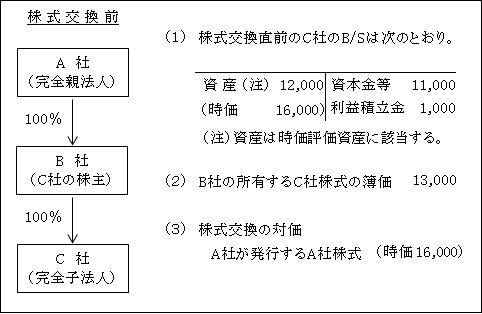

(7)株式交換の場合

1.完全親法人と完全子法人との間に株式保有関係がない場合

【設例】

①完全子法人B社の課税上の取扱い

イ.非適格株式交換

株式交換における完全子法人は株主がC社からA社(完全親法人)に代わるだけで、合併や分割等のように資産等の移転は伴わないので、資産等の譲渡損益は生じない。

しかしながら、株式交換も組織再編の一手段と考えられているため、他の組織再編における非適格組織再編との整合性を図るため、原則として、株式交換の直前の時において有する時価評価資産(※)の評価益又は評価損をその株式交換の日の属する事業年度の益金の額又は損金の額に算入する(法62の9)。

ただし、2.で後述するように完全親法人と完全子法人との間に完全支配関係がある場合には、この時価評価は行われない(法62の9①かっこ書)。

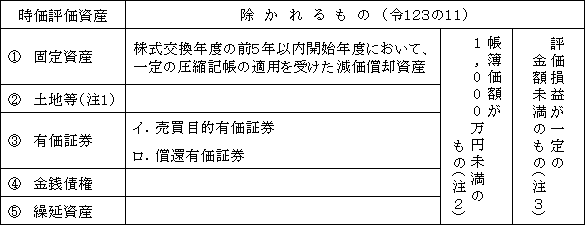

(※)時価評価資産

(注1)土地の上に存する権利を含み、固定資産に該当するものを除く。

つまり、ここでいう土地等とは棚卸資産に該当する土地等をいう。

(例えば、不動産販売業者の所有する販売用土地等)

固定資産に該当する土地等は①の固定資産に含まれる。

(注2)自己創設営業権は無形固定資産(別表三 無形減価償却資産の耐用年数表)と考えれば、帳簿価額が1,000万円未満(自己創設営業権は帳簿価額が零であることが多い。)のため、時価評価は不要ということになる。

つまり、時価評価資産から除かれず、時価評価の対象となる。

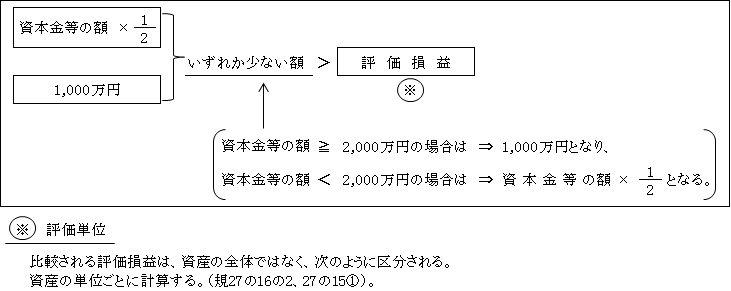

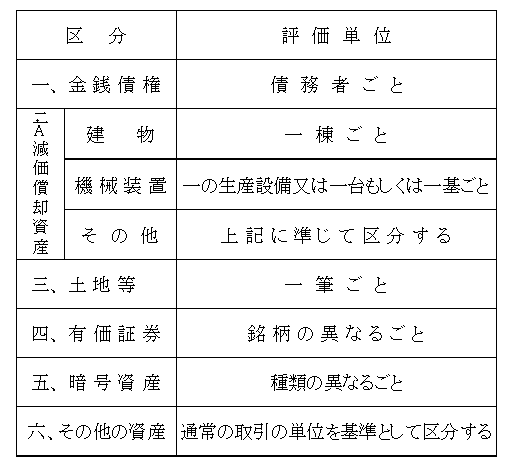

(注3)資産の価額(時価)と帳簿価額との差額(評価損益額)が完全子法人の資本金等の額の1/2又は1,000万円のいずれか少ない金額未満のもの。

【例】

ロ.適格株式交換

株式交換時に有する資産の時価評価は行わない。

以上の結果、次のような処理となる。

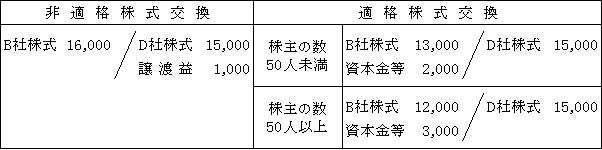

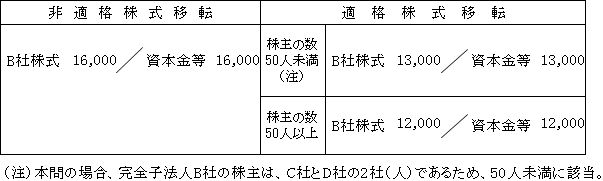

②完全親法人A社の課税上の取扱い

イ.非適格株式交換

完全子法人の株主から完全子法人の株式を時価で取得したものとされ(令119①二十七)、その取得価額から金銭等の額を減算した金額相当分の資本金等の額を増加させる(令8①十)。

例えば、現金1,000を交付した場合は次のようになる。

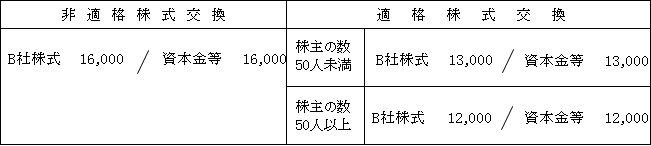

ロ.適格株式交換

㋑完全子法人の株主の数が50人未満の場合

<本設例はC社1社なのでこちらに該当>

株式交換直前の完全子法人の株主の帳簿価額(13,000)を取得価額とする(令119①)。

㋺完全子法人の株主の数が50人以上場合

株式交換直前期末の完全子法人の簿価純資産価額(12,000)を取得価額とする(令119①九ロ.)。

③完全子法人B社の株主C社の課税上の取扱い

イ.非適格株式交換

発行法人である完全子法人B社にB社株式を譲渡するわけではない(つまり、B社からみれば自己株式の取得取引ではない。)ため、合併や分割型分割の場合のようにみなし配当は生じない。

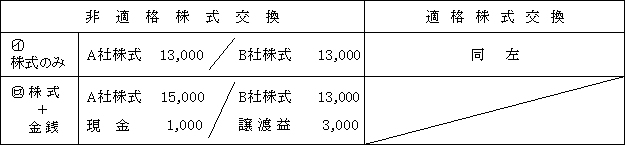

㋑完全親法人の株式のみ交付を受けたときは、完全子法人株式の譲渡損益を認識しない(法61の2⑧)。

この場合は、交付を受けた完全親法人の株式の取得価額は、完全子法人の株式の株式交換直前の帳簿価額相当額となる(令119①八)。

㋺完全親法人の株式 + 金銭等の交付を受けた場合

完全子法人株式の譲渡損益を認識する。

ロ.適格株式交換

非適格株式交換の場合と同様、みなし配当は生じない。

また、適格株式交換の場合には、完全親法人の株式以外の資産は交付されないため、完全子法人株式の譲渡損益は認識しない(法61の2⑧)。

この場合、交付を受けた完全親法人の株式の取得価額は、完全子法人株式の株式交換直前の帳簿価額相当額となる(令119①八)。

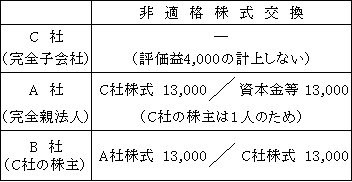

2.完全親法人が完全子法人を保有している場合

ただし、株式交換直前に完全親法人と完全子法人との間に完全支配関係がある場合の非適格株式交換は、①の完全子法人では、100%グループ間で非適格合併による資産の移転を行った場合の譲渡損益調整資産の譲渡損益を繰り延べる規定との整合性を図る観点から(注)、時価評価は行われない(法62の9①かっこ書)。

(注)合併との相違点

合併の場合が合併法人で受け入れるのが評価損益を繰り延べた「資産」であるのに対し、株式交換の場合は、完全親法人で受け入れるのは「完全子法人株式」である。

一方、②の完全親法人A社における完全子法人C社株式の取得価額は、時価ではなく、適格株式交換の場合と同様、帳簿価額(上記の場合は完全子法人の株主数が1社なので50人未満となり、完全子法人の株主B社の帳簿価額)による(令119①十かっこ書)。

【例】

【解答】

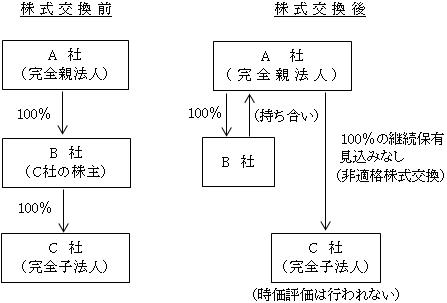

3.完全子法人が完全親法人の株式を保有している場合

ただし、完全親法人と完全子法人との間に株式交換直前に完全支配関係がある場合の非適格株式交換において、①の完全子法人で、時価評価が行われないこと、また、②の完全親法人における完全子法人株式の取得価額も帳簿価額となる点も上記2.と同様である。

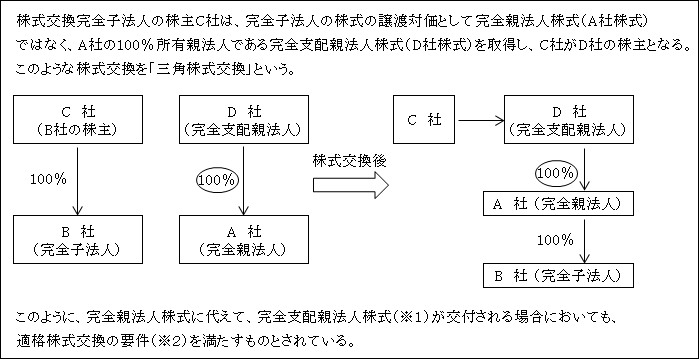

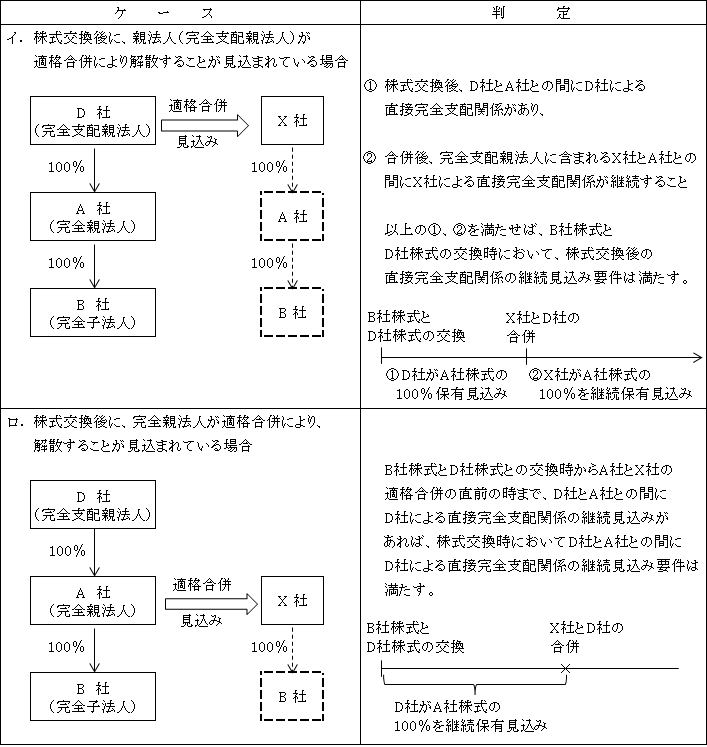

4.三角株式交換

(※1)完全支配親法人株式(法2十二の十六、令4の3⑬)

イ.株式交換の直前に完全親法人との間に直接完全支配関係

(発行済株式等の全部を保有する関係)があり、

かつ、

ロ.株式交換後にその直接支配関係が継続することが見込まれている場合(注)における完全親法人の親法人の株式をいう。

(注)直接完全支配関係の継続見込み要件

B社株式とD社株式との交換時に、株式交換後次のようなケースが見込まれていた場合、その株式交換後に直接完全支配関係の継続見込み要件を満たすか否かの判定である。

(※2)適格株式交換の要件

交付される株式以外の適格株式交換に関する要件は、基本的には通常の適格株式交換の場合と同様である。

(なお、株式交換の対価として完全親法人と完全支配親法人の両方の株式が交付される場合は、「いずれか一方の株式が交付」されることが適格株式交換の要件とされているため、適格要件を満たさないこととなる。)

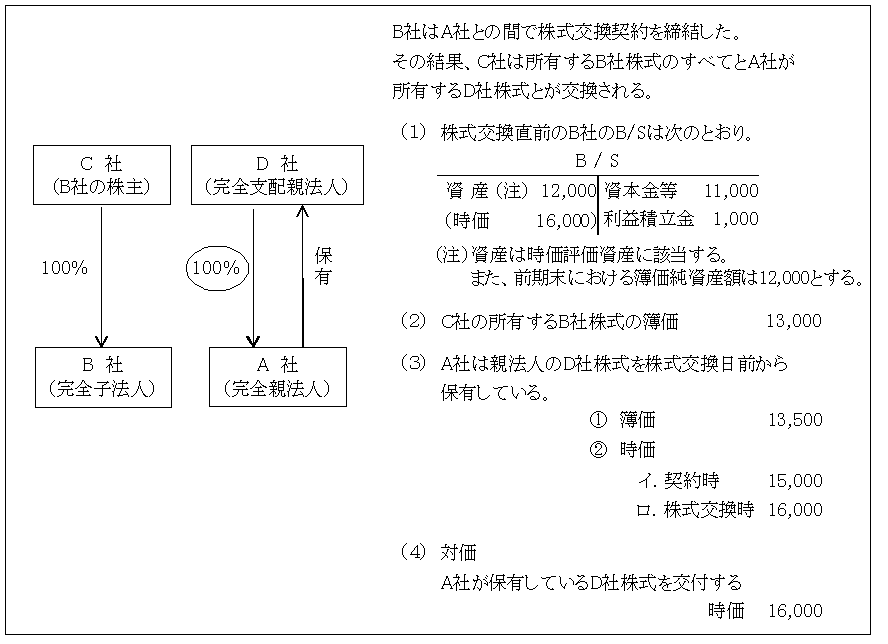

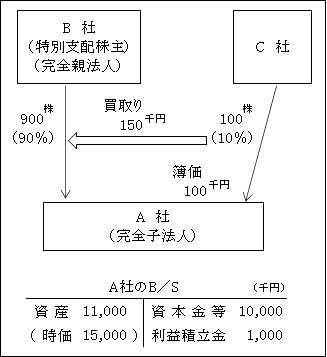

【設例】

①完全子法人B社の課税上の取扱い

前述した1.①( ページ)と基本的には同様である。

②完全親法人A社の課税上の取扱い

前述した1.②( ページ)と同様であるが、対価として交付する株式がA社の発行する株式ではなく、保有している親法人D社の株式である点が相違する。

イ.契約日の処理

株式交換日において完全支配親法人株式を所有している場合は、その契約日に完全支配親法人株式について譲渡損益が認識される。

この取扱いは、適格・非適格を問わず同じ処理となる。

ロ.株式交換時の処理

③完全子法人B社の株主C社の課税上の取扱い

前述1.③( ページ)と同様である。

5.無対価株式交換の場合

無対価株式交換の場合の所得の金額の計算及びその税務処理については、「Ⅲ.適格組織再編成(7)適格株式交換」参照( ページ)。

(8)株式交換等のうち株式交換以外の場合

(8)-1.全部取得条項付種類株式の取得決議による完全子法人化

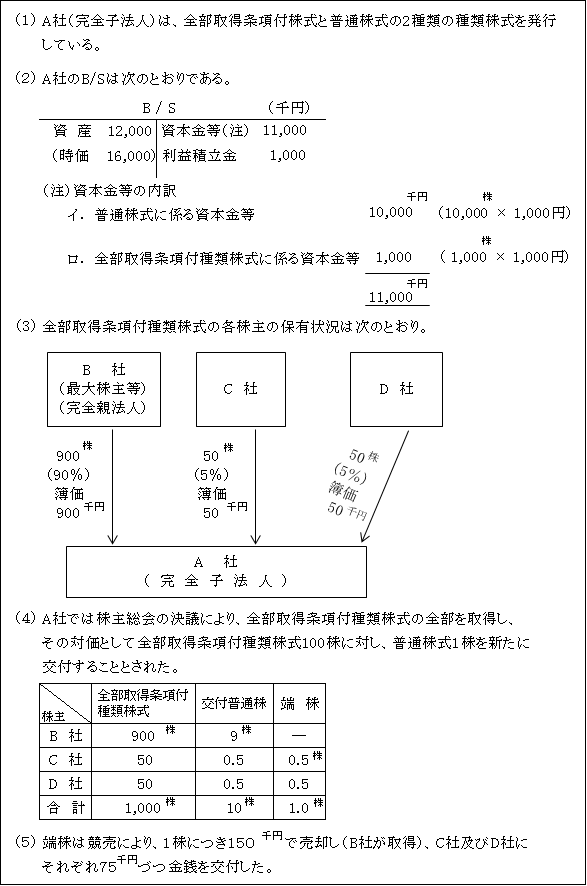

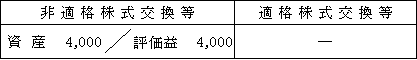

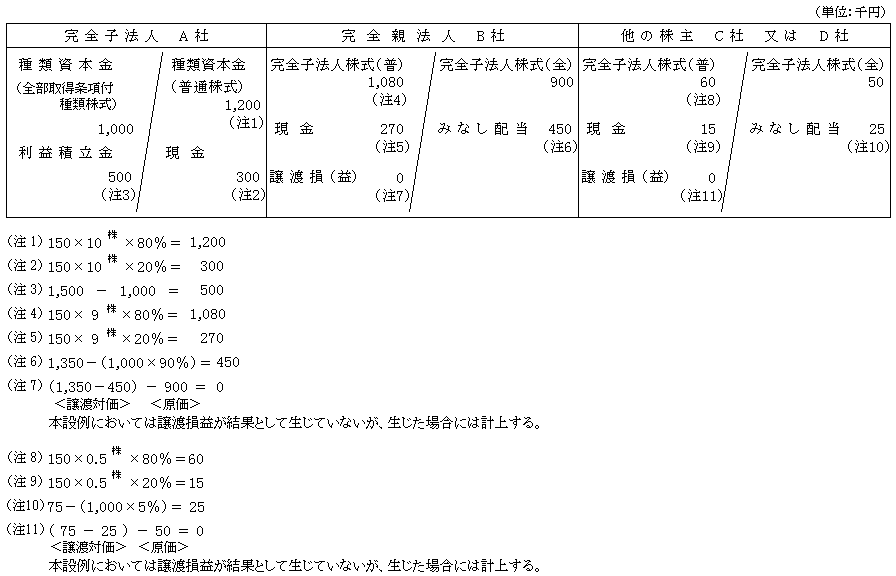

【設例】

①完全子法人A社の時価評価損益の計上

(7)株式交換1.①と同様( ページ参照)

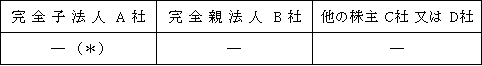

②全部取得条項付種類株式の取得と対価株式の交付

非適格株式交換等も適格株式交換等も税務処理は同じ。

イ.完全子法人A社の処理

株主において全部取得条項付種類株式の譲渡損益が生じない(繰延べられる)場合(※)には、全部取得条項付種類株式に係る種類資本金額の全額(1,000千円)を減算し、その対価として新たに発行する普通株式に係る資本金額(1,000千円)を同一の種類(普通株式)の株式に係る種類資本金額に加算する(令8⑦)。

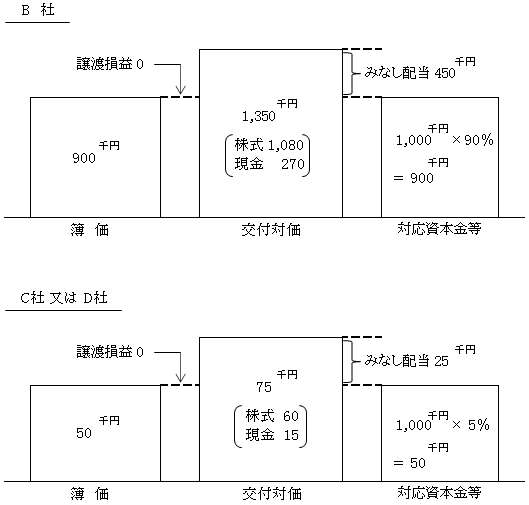

ロ.完全子法人の株主(B社、C社、D社)の譲渡損益とみなし配当

全部取得条項付種類株式をA社に譲渡し、かつ、その譲渡した株式とおおむね同額の株式の交付を受けた場合は、譲渡対価の額は、全部取得条項付種類株式の譲渡直前の帳簿価額によるため、譲渡損益は生じない(法61の2⑭三)。

また、取得する株式の取得価額も全部取得条項付種類株式の取得決議直前の帳簿価額となる(令119①十八、十九)。

なお、譲渡損益が生じない場合には、自己株式取得に伴うみなし配当は生じないこととされている(法24①五カッコ書)。

(※)株主において譲渡損益が生じる場合

株主において全部取得条項付種類株式の株式発行法人への譲渡に伴い譲渡損益が生じる場合、例えば、<設例>において対価として80%分をA社株式(普通株式)で、20%分を金銭で交付したような場合には、完全子法人A社によるみなし配当が生じる自己株式の取得に該当する(法24①五)。

そのため税務処理は次のようになる。

図解すると次のとおり。

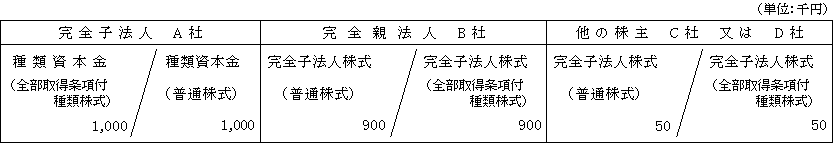

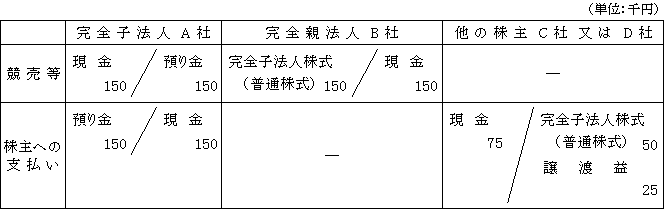

③1株未満の端数(端株)処理

非適格株式交換等も適格株式交換等も税務処理は同じ。

イ.完全子法人A社の処理

1株未満の端数処理において、競売等による売却(注)によりその株主に交付すべきものとして収入する金額は、益金の額に算入せず(預り金などで処理)、また株主に金銭等を交付した場合も損金の額には算入しない(預り金の返済)こととなる(令139の3)。

(注)端株の処理方法には、他に自己株式の買取りもある

( 資本金等 150 / 現 金 150 )

この場合は、みなし配当が生じる自己株式の取得からは除かれているため、買取金額相当額の資本金等の額を減少させる。

ロ.完全親法人B社の処理

競売等により端株を取得する場合は、時価によって取得する(令119①二十七)。

ハ.他の株主であるC社又はD社の処理

上記②で交付された株式(普通株)を直ちに競売等により譲渡したものとして譲渡損益を計上する(法61の2①、⑭三、基通2-3-25)。

結果、全部取得条項付種類株式を時価で譲渡した場合と同様の処理となる。

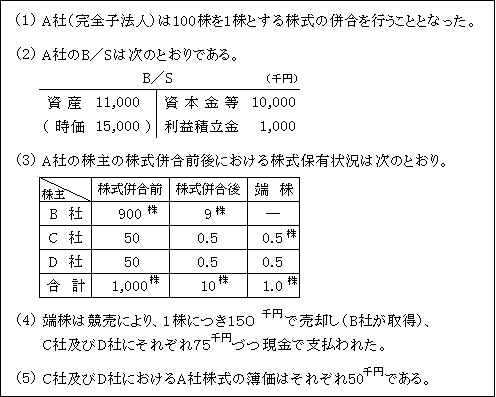

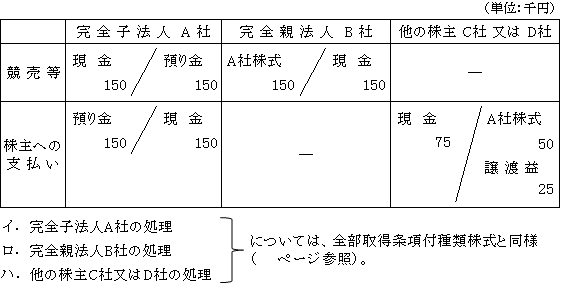

(8)-2.株式の併合による完全子法人化

【設例】

①完全子法人A社の時価評価損益の計上

(7)株式交換1.①と同様( ページ参照)。

②株式の併合時

非適格株式交換等も適格株式交換等も税務処理は同じ。

(*)完全子法人A社の資本金等の額の変動はない。

株式の併合の場合は、全部取得条項付種類株式の場合と異なり、新たに株式が発行されることはないため。

③1株未満の端数(端株)の処理

非適格株式交換等も適格株式交換等も税務処理は同じ。

(8)-3.株式売渡請求に係る承認による完全子法人化

【例】

①完全子法人A社の時価評価損益の計上

(7)株式交換1.①と同様( ページ参照)。

②C社所有のA社株式の買取り(時価による)

なお、上記の買取り処理は非適格株式交換等も適格株式交換等の税務処理も同じ。

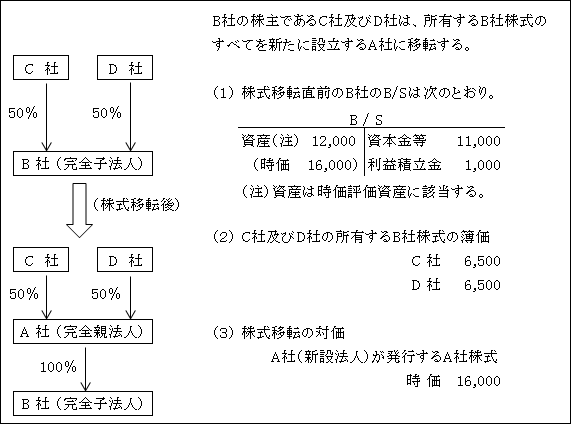

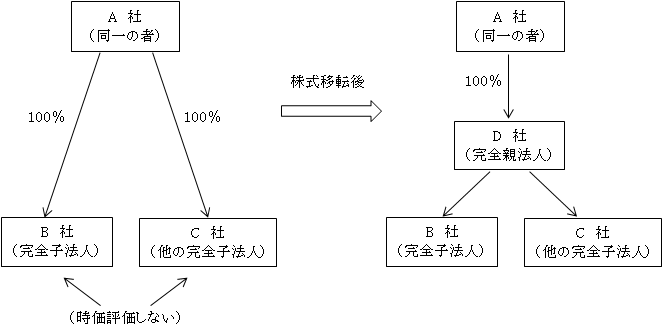

(9)株式移転の場合

株式移転の場合は、完全親法人は新たに設立されるため、株式移転前に完全親法人と完全子法人との間に株式保有関係は存在しない。

したがって、無対価株式移転も存しない。

【設例】

①完全子法人B社の課税上の取扱い

株式交換における完全子法人の取扱いと同様である。

「(7)株式交換の場合①」( ページ)参照。

(*)グループ法人税制の適用

株式移転直前に株式移転完全子法人と他の株式移転子法人との間に完全支配関係がある場合の非適格株式移転は、グループ法人税制の適用により、譲渡損益調整資産の時価評価は行われない。

この場合、次の②の完全親法人D社における完全子法人(B社、C社)の株式の取得価額は、時価ではなく、適格株式移転の場合と同様、帳簿価額(上記の場合は、完全子法人の株主数がA社1社なので50人未満となり、A社の帳簿価額)による(令119①十二かっこ書)。

なお、株式移転においては完全親法人は新設法人のため、株式移転前に完全親法人と完全子法人との間に完全支配関係はないので、単独株式移転の場合はグループ法人税制が適用されることはない。

②完全親法人A社の課税上の取扱い

株式交換における完全親法人の取扱いと同様である。

「(7)株式交換の場合②」( ページ)参照。

③-1.完全子法人B社の株主C社の課税上の取扱い

株式交換における完全子法人の株主の取扱いと同様である。

「(7)株式交換の場合③」( ページ)参照。

非適格株式移転

・非適格株式交換と同様、みなし配当は生じない。

㋑完全親法人の株式のみ交付された場合

完全子会社株式の譲渡損益は認識しない。

㋺完全親法人株式 + 金銭等の交付を受けた場合

完全子法人株式の譲渡損益を認識する。

③-2.完全子法人B社の株主D社の課税上の取扱い

上記③-1.と同様。

(※)三角株式移転

株式移転の場合、完全親法人は新設法人であるため、株式移転前に株式移転完全支配親法人は存在しない。

そのため、株式交換と異なり、会社法上も三角株式移転制度は認められていない。(会社法773①)。