(1)制度趣旨

この法人税額の特別控除は、特別償却規定(措法42の12の3①)と同様、中小企業、小規模事業者等への支援の観点から経営改善設備を取得等した場合に認められたものである。

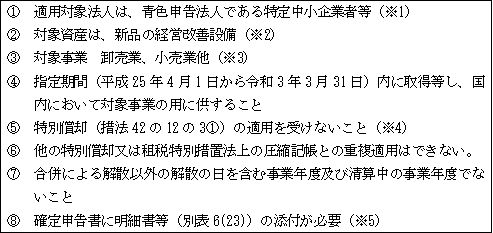

(2)適用要件(措法42の12の3②)

(※1)特定中小企業者等については、特別償却(12ペ-ジ)参照。

(※2)経営改善設備については、特別償却(12ペ-ジ)参照。

ただし、所有権移転外リ-ス取引により取得したものは、特別償却の場合は適用ないが、特別控除は適用できる。

(※3)対象とならない事業については、特別償却(12ペ-ジ)参照。

(※4)特別償却との選択適用

特別償却(13ペ-ジ)参照。

(※5)当初申告要件が必要

修正申告等で新たにこの制度の適用を受けることはできない(措法42の12の3⑧)。

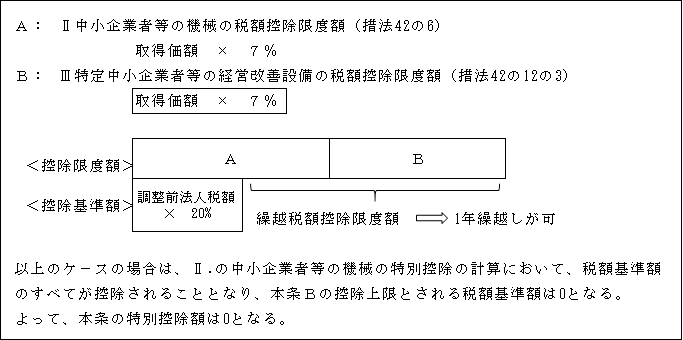

(3)特別控除額

「Ⅱ.中小企業者等の機械等の特別控除」(6ペ-ジ<例2>)参照。

税額基準額(調整前法人税額×20%)は、Ⅱ.中小企業者等の機械の特別控除の適用がある時は、まず、その中小企業者等の機械の特別控除から優先して適用され、残額があれば次に本条の特別控除に適用される。

本条による特別控除を適用した後に、さらに残額があり、「中小企業者等の特定経営力向上設備等の特別控除」の適用がある時は、最後に同上の特別控除が可能となる。

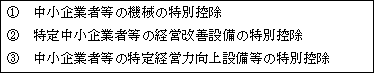

このように、税額基準額においては、次の①+②+③の合計で限度となる。

そして適用される順は、①→②→③となる。

(4)税額控除限度超過額の繰越し

先述したⅡ.中小企業者等の機械等の特別控除と同様、税額控除限度額のうち、控除しきれなかった税額控除限度超過額は1年間の繰越しが認められている。以上、計算例を含め、Ⅱ.中小企業者等の機械等の特別控除(6ペ-ジ<例2>)参照。