留保金課税の適

用対象となる特定同族会社とは、同族会社のうち一定の条件を満たす会社である。

(1)同族会社の意義(法2十、令4)

| 会社の株主等(その会社が自己の株式等を有する場合のその会社を除く。)(※1)の3人以下並びにこれらと特殊の関係にある個人及び法人(※2)が、 次の場合のいずれかに該当する場合におけるその会社をいう。 ①その会社の発行済株式等(その会社が有する自己の株式等を除く。)の 50%超を有する場合(※3) ②その会社の議決権の50%超を有する場合(※4)③持分会社の社員の過半数を占める場合(※5) |

(※1)株主等(法2十四)

イ.株式会社の株主

ロ.持分会社(合名会社、合資会社、合同会社)の社員

ハ.その他法人の出資者

なお、その判定される会社が自己株式を有する場合、自己株式を有する会社もその会社の株主ではあるが、株主等から除かれる。

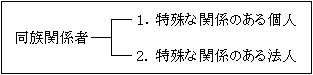

(※2)同族関係者(令4)

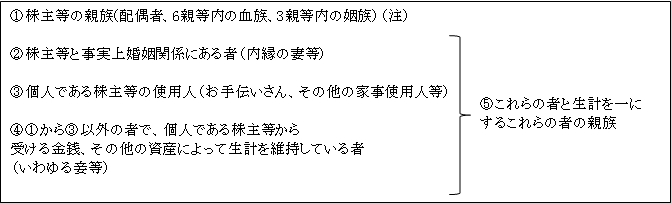

1.特殊な関係のある個人

(注)親族の範囲

親族図を参照( ページ)

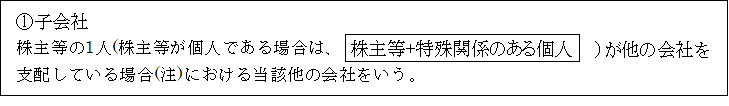

2.特殊な関係のある法人

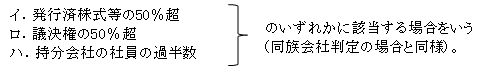

(注)他の会社を支配している場合

| ②孫会社 株主等の1人及び子会社が支配している場合における当該会社をいう。 |

(注)株主等の1人が個人の場合及び他の会社を支配している場合の取扱いについては前述①子会社と同様。

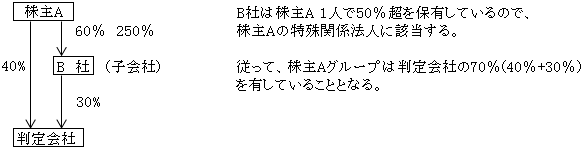

B社は、株主Aが1人で50%超を保有しているので特殊関係法人となる。

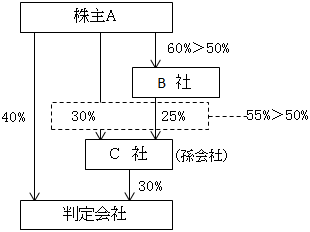

そして、株主AとB社(子会社)でC社の50%超所有しているので、C社は株主Aの特殊関係法人に該当する。

従って、株主Aグループは判定会社の70%(40%+30%)を有していることになり、判定会社は同族会社と判定される。

| ③兄弟会社 同一の個人又は法人と上記①~②に掲げる特殊の関係のある2以上の会社が、判定会社の株主等である場合には、その2以上の会社は相互に特殊の関係のある会社とみなす。 |

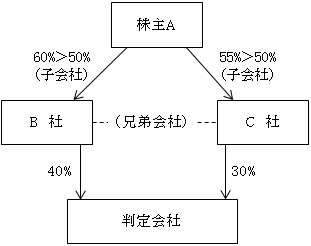

B社とC社は株主Aの特殊関係法人(子会社)に該当する。

そして、株主Aは判定会社の株式を所有していないが、B社とC社が判定会社の株主等であるので、B社とC社は互いに特殊関係法人(兄弟会社)となる。

従って、株主Aは判定会社の70%(40%+30%)を有していることとなり、判定会社は同族会社と判定される。

(※3)持株割合による判定

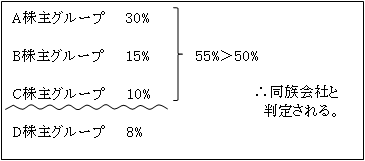

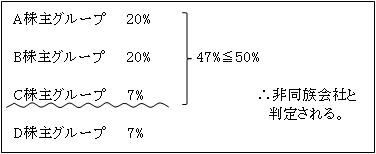

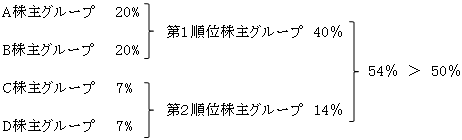

持株割合の大きい株主グループから順に3以下の株主グループの持株割合が50%超となるかどうかにより判定する。

<ケース1> 通常の場合

<ケース2> 持株割合が同じ株主グループがある場合

この場合は、「A+B+C」又は「A+B+D」で50%超となるかどうかで判定する。

(「A+B+C+D」ではないので注意が必要である。)

なお、以下のように使用人兼務役員となれない株主の判定の場合とは異なっている。(基通9-2-8)。

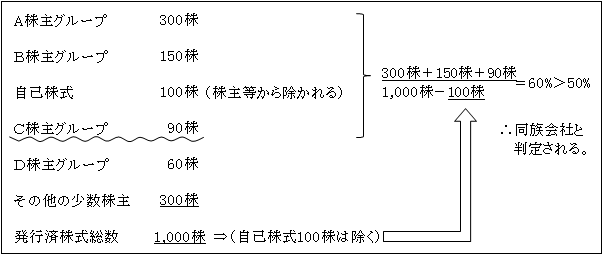

<ケース3> 自己株式がある場合

自己株式は株主等から除かれるため、第三順位の株主グループにC株主

グループがなる。

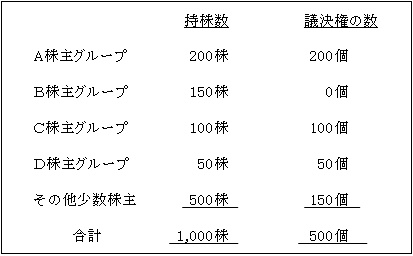

(※4)議決権割合による判定

3つの株主グループの持株割合が50%以下であっても、議決権割合において50%超を有する場合には同族会社と判定される。

会社法のもとでは、株主総会において議決権(注)を行使できる事項について制限のある株式(議決権制限株式)や議決権のない株式(無議決権株式)など様々な種類の株式の発行が可能である。

持株割合においては少数派となる株主グループが、議決権割合では多数派となることにより実質的に会社を支配することもできる。

このように持株割合と議決権割合が異なることを想定しこの規定が設けられた。

(注)議決権とは次のものをいう。

イ.事業の全部若しくは重要な部分の譲渡、解散、継続、合併、分割、株式交換、株式移転、又は現物出資に関する決議に係る議決権

ロ.役員の選任及び解散に関する決議に係る議決権

ハ.役員の報酬、賞与その他の職務執行の対価として会社が供与する財産上の利益に関する事項についての決議に係る議決権

ニ.剰余金の配当又は利益の配当に関する決議に係る議決権

なお、例えば子会社が有する親会社株式などその議決権を行使できない株主等が有するその議決権は除かれる(基通1-3-6)。

【例】

【解答】

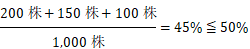

①持株割合による判定

②議決権数による判定

∴同族会社と判定される。

(※5)持分会社の社員の総数の過半数を占める場合

持分会社(合名会社、合資会社又は合同会社)の業務は、社員が2人以上の場合には原則として社員の過半数を持って決定するため、同族会社の判定においてもこの規定が設けられている。

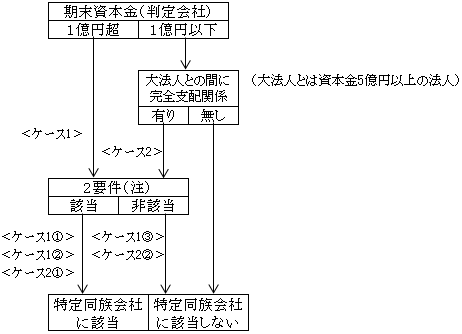

(2)特定同族会社

1.意義(法67①)

| 以下の2つの要件を満たす期末資本金額1億円超の法人(期末資本金の額が1億円以下であるものにあっては、資本金の額が5億円以上である法人との間にその法人による完全支配関係があるものに限る。(注) )をいう。

①被支配会社(※1)であること。 ②株主等から「被支配会社でない法人」(※2)を除いて判定しても、被支配会社となること。 |

(注)大法人との完全支配関係については「第30章 税額計算」 ○ページ参照。

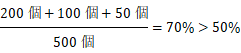

(※1)被支配会社(法67②)

| 会社の株主等(その会社が自己の株式等を有する場合のその会社を除く。)(注1)の

1人並びにこれと特殊な関係のある個人及び法人(注2)が次の場合のいずれかに該当する場合におけるその会社をいう。 イ.その会社の発行済株式等(その会社が有する自己の株式を除く。)の50%超を 有する場合(注3) ロ.その会社の議決権の50%超を有する場合(注4) ハ.持分会社の社員の過半数を占める場合(注5) |

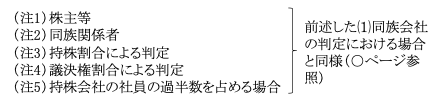

(※2)「被支配会社でない法人」には、被支配会社でない法人が直接又は間接に支配する被支配会社も含まれる(基通16-1-1)。

2.同族会社と特定同族会社の相違点

| 相違点 | 同族会社 | 特定同族会社 |

| 株主等の数 | 3人以下 | 1人 |

| 株主等から「被支配会社でない法人」を除いて判定しても被支配会社となるという要件 | 要件となっていない | 要件となっている |

3.判定時期

期末の現況による(法67⑧)

以上の特定同族会社の判定をフローチャートで示せば次のようになる。

(注)2要件とは、①被支配会社であることと②株主等から「被支配会社ではない法人」を除いて判定しても、被支配会社となることの2つである。

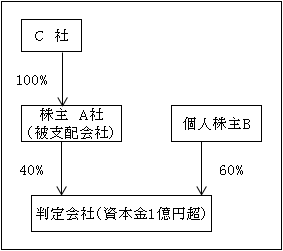

<ケース1①>第1順位の株主が「個人」の場合

【判定】

①判定会社は個人株主Bに50%超(60%>50%)所有されているので、被支配会社に該当する。

②株主Bは個人であるため「被支配会社ではない法人」には該当しない。

したがって、その株主からBを除外せずに判定する。

以上から、判定会社は特定同族会社に該当する。

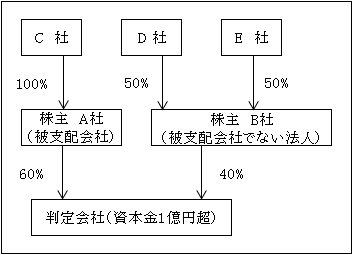

<ケース1②>第1順位の株主が「被支配会社」の場合

【判定】

①判定会社は、株主A社1人が50%超(60%>50%)の株式を所有しているので被支配会社に該当する。

②株主B社は、D社とE社がそれぞれ50%所有しているので1人で50%超を有していない。

よって、株主B社は「被支配会社でない法人」となる。

判定会社はその株主から被支配会社でない法人であるB社を除いて判定しても被支配会社(60%>50%)となる。

以上から、判定会社は特定同族会社に該当する。

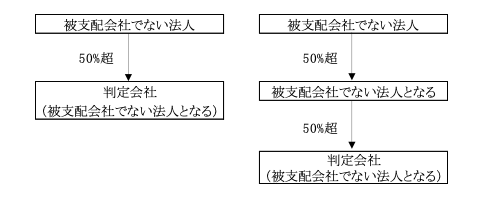

<ケース1③>第1順位の株主が「被支配会社でない法人」の場合

【判定】

①株主B社は、D社とE社がそれぞれ50%所有しているので1人で50%超を有していない。よって株主B社は「被支配会社でない法人」となる。

②判定会社は、「被支配会社でない法人」である株主B社1人が50%超(60%>50%)の株式を所有しているので被支配会社でない法人に該当する(基通16-1-1)。したがって、判定会社は特定同族会社に該当しない。

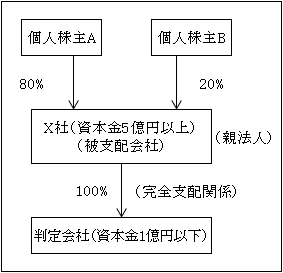

<ケース2①>親法人が「被支配会社」の場合

【判定】

①判定会社は、株主X社1人が50%超(100%>50%)の株式を所有しているので被支配会社に該当する。

②株主X社は個人株主A1人で50%超(80%>50%)の株式を所有しているので被支配会社に該当し、判定会社との間に完全支配関係がある。

したがって、除くべき「被支配会社でない法人」株主は他に存在しない。

以上から、判定会社は特定同族会社に該当する。

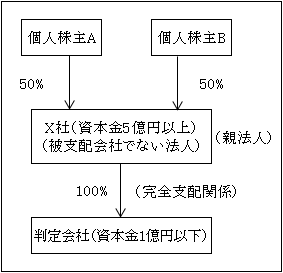

<ケース2②>親法人が「被支配会社でない法人」の場合

【判定】

①株主X社は、個人株主AとBがそれぞれ50%所有しているので、1人で50%超を有していない。

よって、株主X社は「被支配会社でない法人」となる。

②判定会社は、「被支配会社でない法人」である株主X社1人が50%超(100%>50%)の株式を所有しているので、被支配会社でない法人に該当する(基通16-1-1)。したがって、判定会社は特定同族会社に該当しない。