Ⅵ-1.圧縮記帳

(1)趣旨

大都市圏などの過密地域から工場等の分散を促進することや企業誘致地区への工場等の転入等を促進するなど、土地税制の一環として土地政策等に適合すると認められる特定の資産の買換えをした場合、譲渡資産の譲渡益に対する一時的課税を避けるため、一定の要件を条件として 課税の繰延措置として圧縮記帳が認められている。

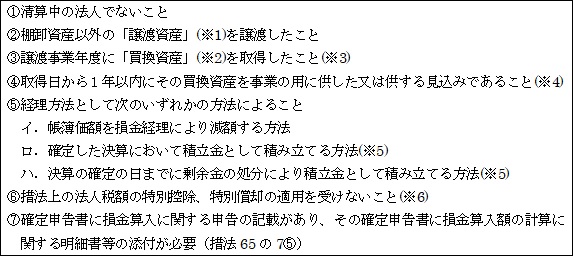

(2)適用要件(措法65の7①)

(※1)譲渡資産

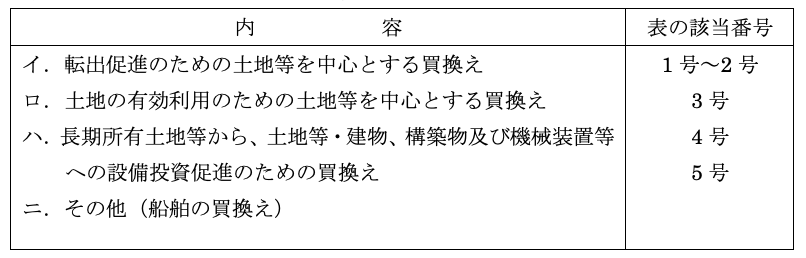

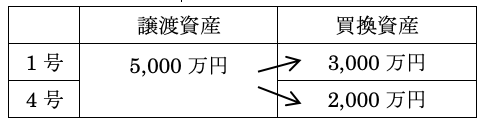

①措法65の7①に規定する譲渡資産(次表)に該当すること。

②昭和45年4月1日から令和5年3月31日までの間の譲渡であること

③譲渡資産が表の2以上の号に該当する場合

法人の選択によって譲渡対価を区分し、それぞれの号の譲渡資産とすることができる。

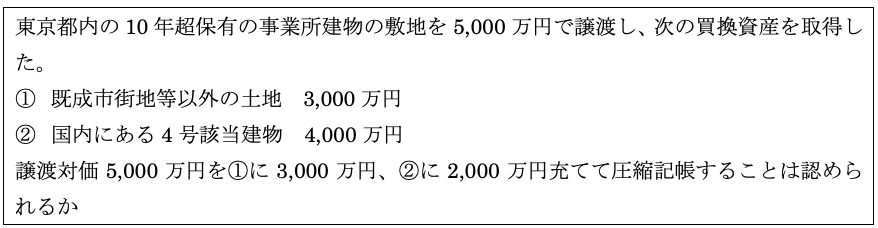

【例】

譲渡資産は、1号と4号の両方に該当するので、①と②いずれも買換資産とすることができる。この場合、譲渡対価5,000万円を1号と4号にどのように配分するかは法人の選択による。したがって、上記処理は認められることとなる。

(※2)買換資産

措法65の7①に規定する買換資産(次表)に該当すること。

なお、買換えの内容及び表の該当する番号については「(※1)譲渡資産」参照。

譲渡資産と同じ号のなかでの買換えでなければならないが、同じ号の中であれば資産の種類が同一である必要はない。したがって、譲渡資産が土地で、買換資産が建物であっても構わない。

譲渡資産と買換資産の対応関係表

(注1)事業所の建物

工場、作業場、研究所、営業所、倉庫その他これらに類する施設(福利厚生施設を除く)の用に供されている建物及びその附属設備をいう(措令39の7②)。

(注2)上記(注1)の事務所、店舗、住宅の敷地の用に供される土地等及びこれらの施設に係る事業の遂行上必要な駐車場の用に供される土地等で、その面積が300㎡以上のもの(措令39の7⑤)。

なお、特定資産の買換えについての譲渡資産と買換資産については、毎年のように改正が行われているので、実際の適用にあたっては注意されたい。

(※3)譲渡資産の譲渡と買換資産の取得時期

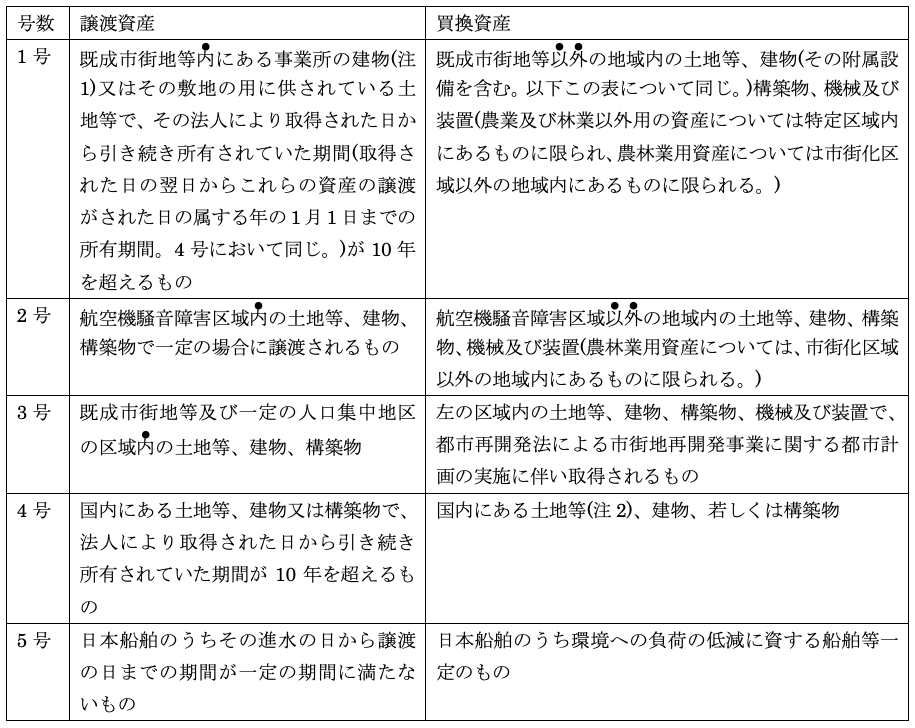

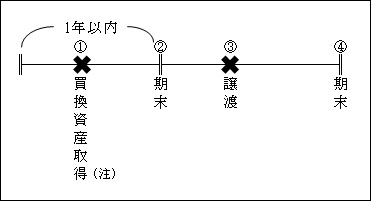

<ケース1>譲渡事業年度に買換資産を取得し、1年以内に事業の用に供する場合

<ケース2>先行取得資産の圧縮記帳(措法65の7③)

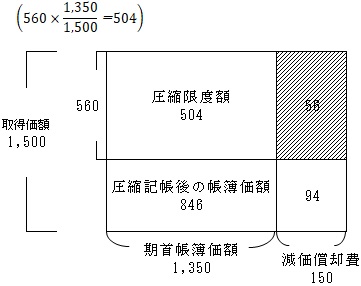

(期末②において減価償却費150を計上と仮定)

① 固定資産 1,500 / 現 金 1,500

(注)譲渡事業年度開始日前1年以内に取得されたものに限る。ただし、工場等の建設に要する期間が通常1年を超えると認められるなどやむを得ない事情がある場合は3年以内となっている。

② 減価償却 150 / 固定資産 150

④ 圧縮損(注) 504 / 固定資産 504

減価償却費 ××× / 固定資産 ×××

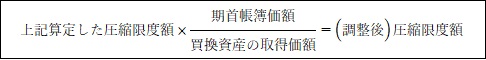

(注)買換資産の取得年度において減価償却(150)をしているため、圧縮損560を計上すると、56が二重に損金算入されることとなってしまう。そのため、圧縮限度額の調整が必要となる。

なお、この先行取得資産の圧縮記帳の適用を受けるためには、納税地の所轄税務署長に届出書(措令39の7⑫⑬)の提出が必要。

(※4)

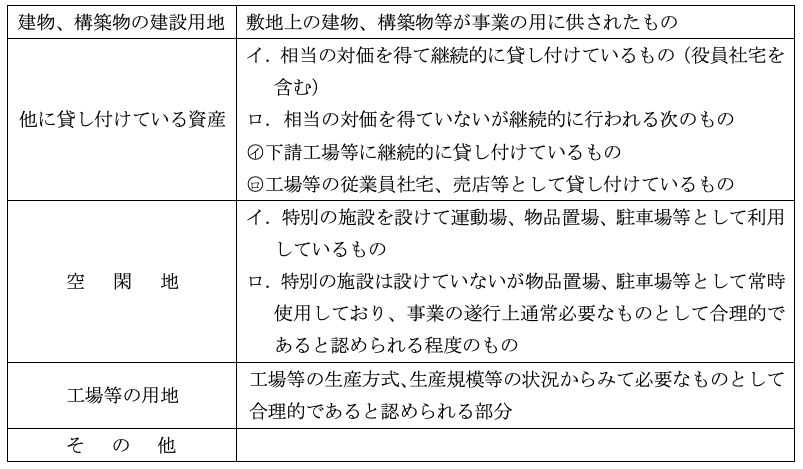

①事業の用に供したことの意義(措通65の7(2)-1)

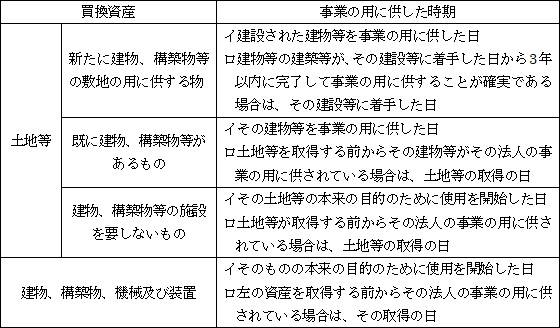

②事業の用に供した時期の判定(措通65の7(2)-2)

(※5)積立金による方法

積立金による方法の詳細については、国庫補助金等の圧縮記帳(10~17ページ)参照。

(※6)租税特別措置法上の優遇規定とは原則として重複適用できない(措法65の7⑦、措通65の7(3)-11)。しかし、法人税法上の圧縮記帳とは併せて適用できる。

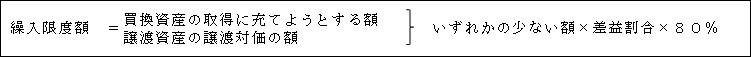

(3)圧縮限度額

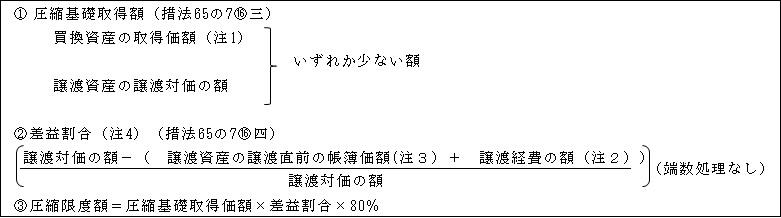

1.圧縮限度額の計算(措法65の7①)

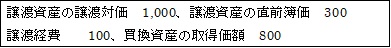

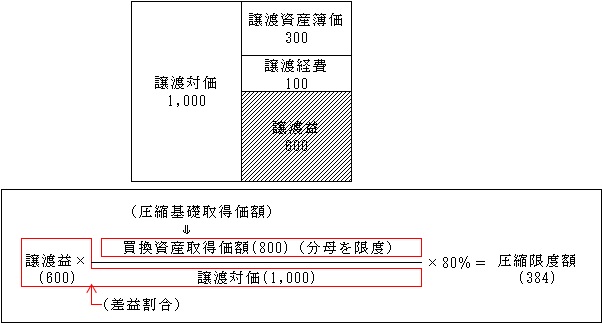

【例】

①圧縮基礎取得価額

800<1,000 ∴800

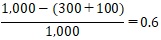

②差益割合

③圧縮限度額

800×0.6×80%=384

なお、先行取得の買換資産の圧縮限度額については、先述したように、次のような調整が必要となる( ページ<ケース2>参照)。

【参考】 上記の算式は、次のように考えると理解し易い。

分母の額の計算において、保険金差益や収用等の圧縮限度額の算定と異なり、譲渡対価から譲渡経費を控除しない。これは特定資産の買換えの場合は、譲渡対価をもって譲渡経費に充てると考えないためである。

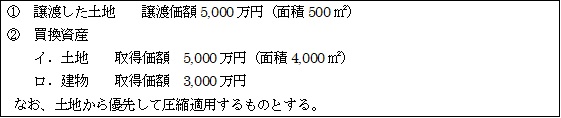

(注1)買換資産の取得価額の面積制限

土地等を買換資産とする場合、譲渡資産とした土地等の面積の5倍までしか買換資産に該当しないこととされている(措法65の7②、措令39の7⑩)。

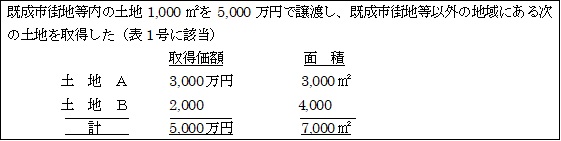

【例】

イ.取得した 土地7,000㎡のうち、譲渡した土地1,000㎡の5倍の5,000㎡までしか買換資産として認められない。

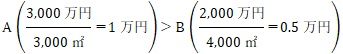

ロ.買換資産の選択(措通65の7(3)-3)

A、Bの土地のいずれを先順位で買換資産とするかは任意選択できる。本問のように、買換資産のすべてが土地のような非減価償却資産の場合には、取得の単価が大きい土地から選択した方が圧縮損の額が大となる。

∴Aを優先した方が有利

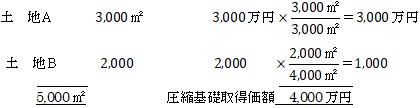

ハ.圧縮基礎取得価額の算定

土地については以上のような制限があるが取得する建物等には制限が及ばない。したがって、面積制限によりその一部分の土地が買換資産にならない場合であっても、取得した建物等が要件に該当する限り、買換資産とすることができる。

【例】

イ.土地の取得に充てたとされる額(圧縮基礎取得価額)

ロ.建物の取得に充てたとされる額(圧縮基礎取得価額)

3,000万円 > 5,000万円-3,125万円=1,875万円

∴1,875万円

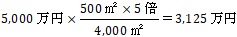

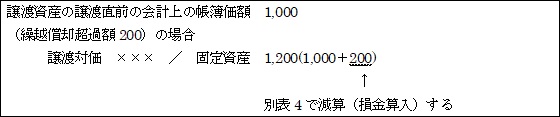

(注2)譲渡経費の範囲(措通65の7(3)-5・6)

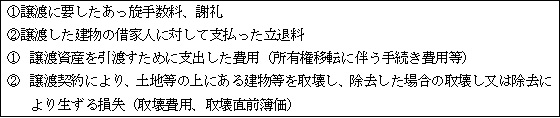

(注3)譲渡資産の譲渡直前の帳簿価額

この場合の帳簿価額は、税務上の帳簿価額である。よって、繰越償却超過額がある時は、会計上の帳簿価額に当該超過額を加算した額となる。

【例】

(注4)譲渡資産が2以上ある場合の差益割合の計算

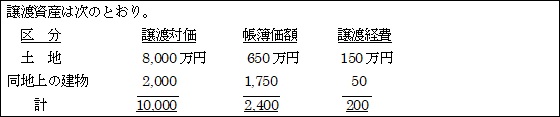

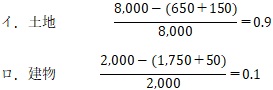

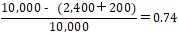

差益割合は原則として 個々の譲渡資産ごとに計算することとされている。しかし、土地と建物を一括して譲渡した場合などは、個々の譲渡資産ごとに差益割合を計算することが複雑となることから、一括した差益割合の計算が認められている(措通65の7(3)-1)。

【例】

①個別計算の場合

②一括計算の場合

2.圧縮記帳後の取得価額(措法65の7⑧)

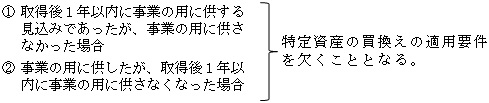

3.買換資産を事業の用に供しなかった場合の取扱い

買換資産を取得して圧縮記帳をしたが、

そこで、

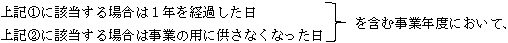

上記②に該当する場合は事業の用に供さなくなった日 上記①に該当する場合は1年を経過した日

過去に圧縮損として損金に算入した金額を益金の額に算入し、同額を圧縮記帳した資産の帳簿価額に加算することが必要となる(措法65の7④、措令39の7⑭⑮)。

<例> 土地 ××× / 前期圧縮損取戻益 ×××

つまり、圧縮損をなかったものとして元に戻すということである。ただし、減価償却資産については、圧縮後の減価償却が過少となっているので、益金の額に戻す金額の調整を必要とする。

【設例】

【解答】

(1)土地圧縮積立金積立 100,000千円(減算)解答

建物圧縮積立金積立 60,000千円(減算)

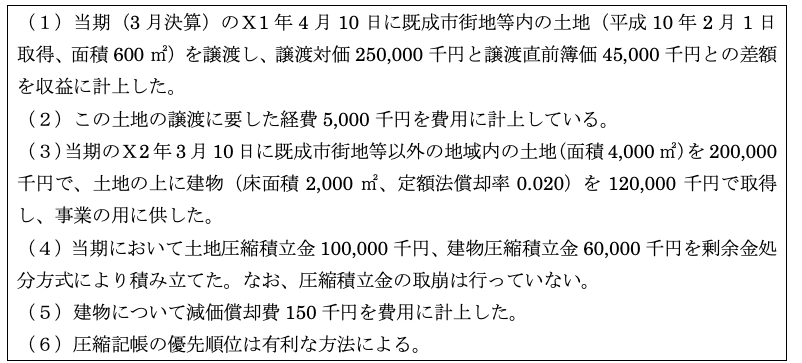

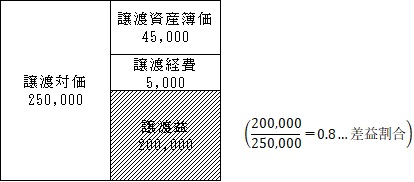

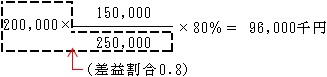

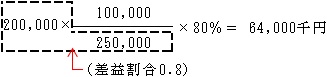

(2)差益割合

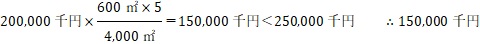

(3)圧縮基礎取得価額 ※ 土地を優先して圧縮する場合

①土地

②建物

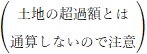

120,000千円>250,000千円-150,000千円=100,000千円 ∴100,000千円

(4)圧縮限度額

①土地

②建物

(5)圧縮積立超過額

①土地 100,000千円-96,000千円=4,000千円(加算)

②建物 60,000千円-64,000千円=△4,000千円⇒処理なし

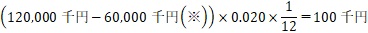

(6)減価償却限度額(建物)

(※)60,000<64,000

(7)減価償却超過額

150千円-100千円=50千円(加算)

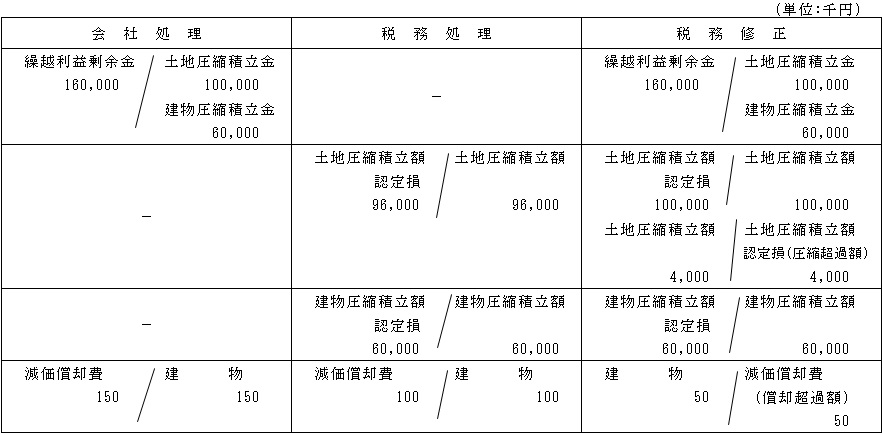

以上を仕訳で示せば次のとおりとなる。

Ⅵ-2.特別勘定

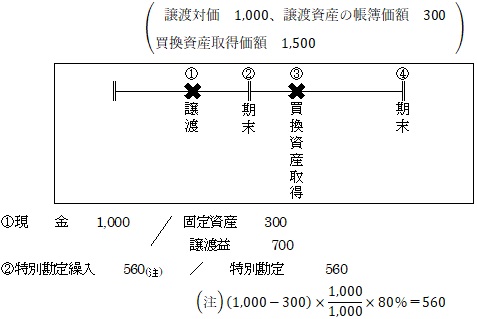

資産を譲渡した事業年度に譲渡対価の全部又は一部につき買換資産の取得等ができない場合には、指定期間内に買換資産を取得する見込みであり、かつ、取得日から1年以内に事業の用に供する見込みであることを条件として、その譲渡事業年度に特別勘定の設定ができる。

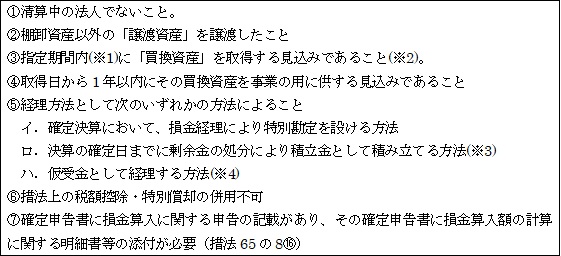

(1)特別勘定設定の適用要件(措法65の8①)

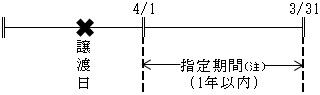

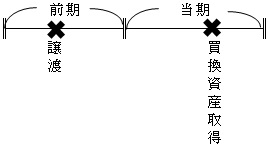

(※1)指定期間

譲渡をした日を含む事業年度終了の日の翌日(4/1)から1年を経過する日(3/31)までの期間をいう。

(注)工場等の建設に要する期間が1年を超えると認められる等やむを得ない事情がある場合…3年以内で税務署長が認定した日

(※2)譲渡資産と買換資産の取得時期

譲渡事業年度の翌事業年度に買換資産を取得し、1年以内に事業の用に供する場合

③固定資産 1,500 / 現 金 1,500

④特別勘定 560 / 特別勘定戻入益 560

圧縮損 560 / 固定資産 560

減価償却費 ××× / 固定資産 ×××

(注)なお、先行取得資産の場合の特別勘定の設定はできない。

(※3)圧縮記帳との相違

圧縮記帳の場合のような直接控除方式はない。

(※4)仮受金等経理(措通64~66の2(共)-1、基通10-1-1)

国庫補助金特別勘定(25ペ-ジ)参照。

(2)特別勘定繰入限度額

つまり、圧縮限度額の計算式(93ページ)と同じである。

したがって、圧縮記帳の参考(94ページ)と同様に考えられる。

(3)特別勘定設定後に買換資産を取得等した場合

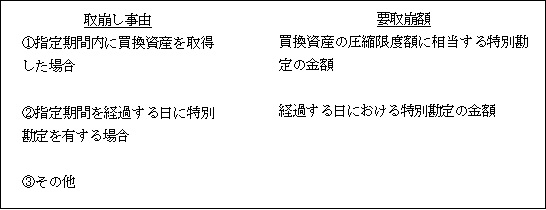

1.特別勘定の取崩し(益金算入)

次の事由に該当することとなった場合には、その特別勘定を取崩して、その事業年度の益金の額に算入する(措法65の8⑨⑫)。

2.圧縮記帳

買換資産を取得等した場合の圧縮記帳については、Ⅵ-1.と同様である(措法65の8⑦)。

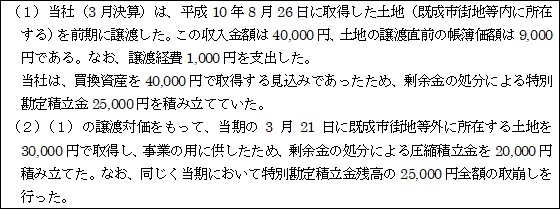

【設例】

【解答】

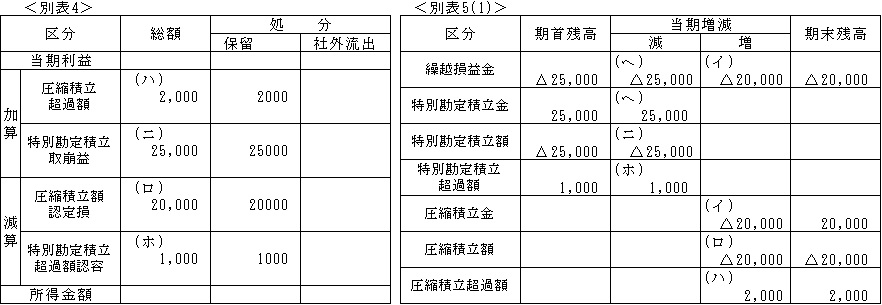

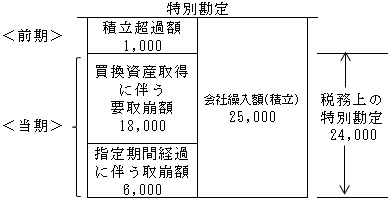

<前期>

特別勘定繰入

①特別勘定積立金積立 25,000円(減算)

②繰入限度額

③積立超過額

25,000円-24,000円=1,000円(加算)

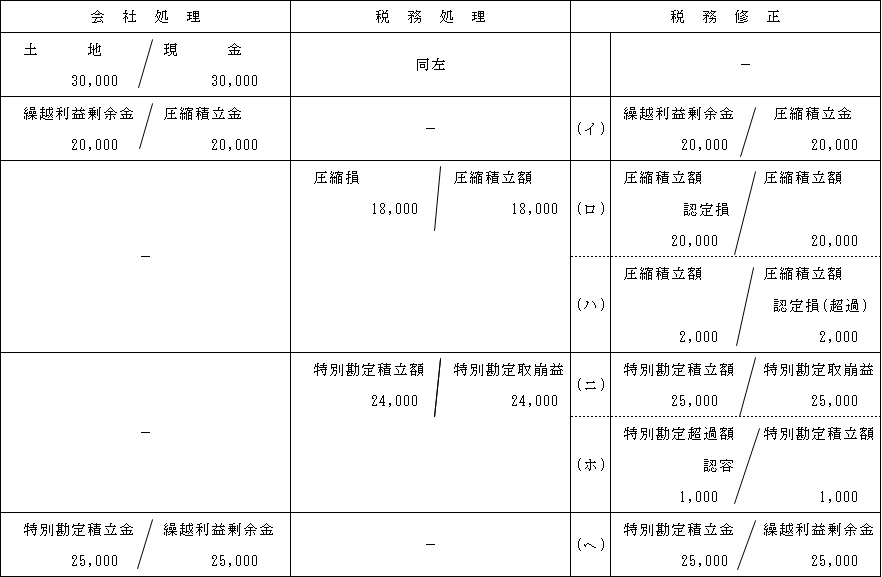

以上の税務修正を別表に記載すると次のようになる。

<当期>

(1)圧縮積立金積立て 20,000円(減算)

(2)圧縮記帳

①圧縮限度額

(※)40,000>30,000 ∴30,000円

②圧縮積立超過額

20,000円-18,000円=2,000円(加算)

(3)特別勘定積立金の取崩 25,000円(加算)

(4)特別勘定積立超過額認容 1,000円(減算)

以上の税務修正を別表に記載すると次のようになる。