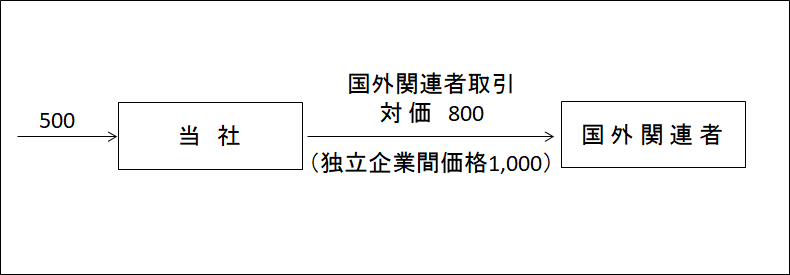

| 所得計算上、国外関連取引は独立企業間価格で行われたものとみなす。

そして、取引対価と独立企業間価格との差額(国外移転所得金額)は、国外関連者に対する 寄付金として認識せず、その金額を損金不算入(移転価格否認)とされる(措法66の4④)。 |

(※)社外流出処理

1.この損金不算入額は、その全部又は一部を国外関連者から返還を受けるのか否かにかかわらず、社外流出として取り扱われる(措通66の4(11)-1)。

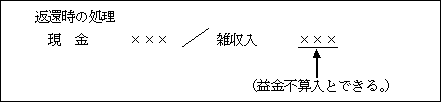

2.返還があった場合の処理

上記1.で損金不算入とされた額のうち、全部又は一部を国外関連者より返還を受けた時は、損金不算入額に対応する返還にもかかわらず、その返還金額は原則として返還時の益金の額に算入される。

ただし、その金額の全部又は一部を合理的な期間内に国外関連者から返還を受けることとし、一定の事項を記載した書面を所轄税務署長(調査課(部)所管法人にあっては所轄国税局長)に提出した場合は、その返還を受けた金額は益金の額に算入しないことができる。(措法66の4(11)-2)。

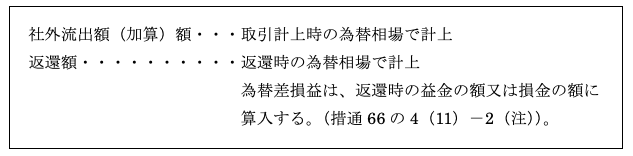

3.外貨建取引の場合における為替換算差損益の処理

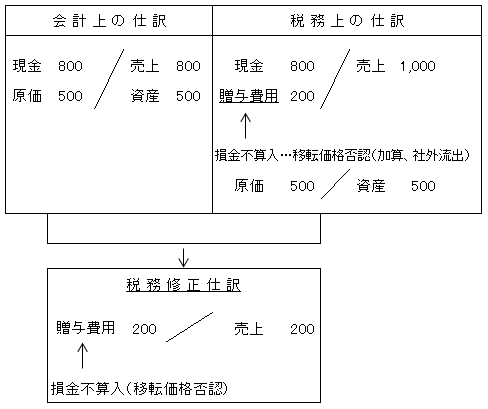

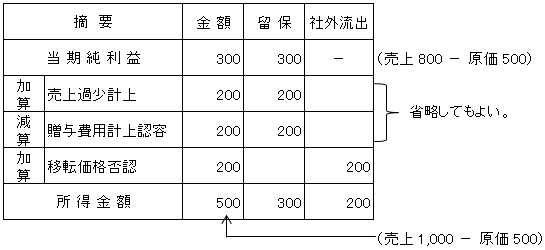

(1)低額譲渡の場合

【例】

【解答】

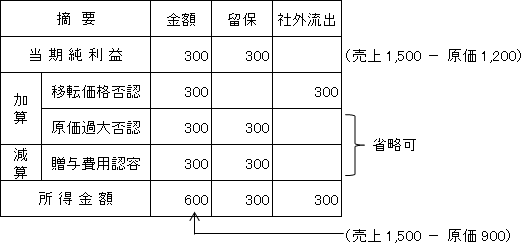

この税務修正を別表4に記載すると次のようになる。

〈別表4〉

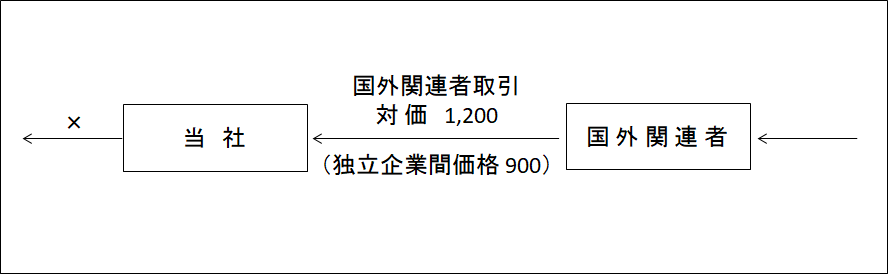

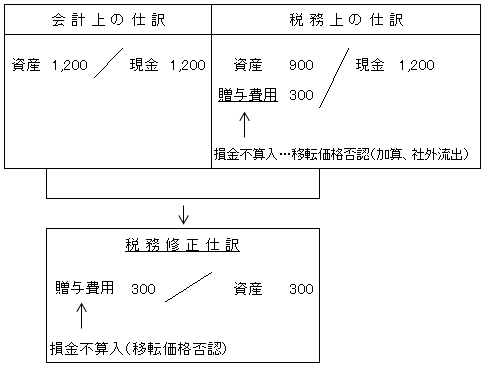

(2)高額取得の場合

1.期末に保有している場合(高額部分が資産に含まれており、損金に算入されていない。)

【例】

【解答】

この税務修正を別表4,5(-)のⅠに記載すると次のようになる。

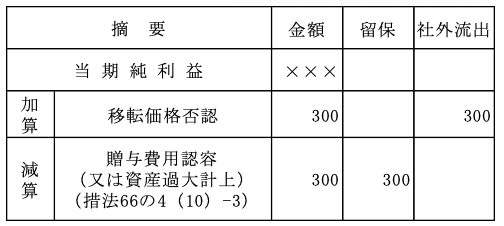

〈別表4〉

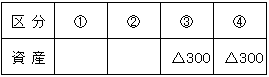

〈別表5(-)のⅠ〉

2.期中に譲度した場合(高額部分が原価として損金算入されている。)

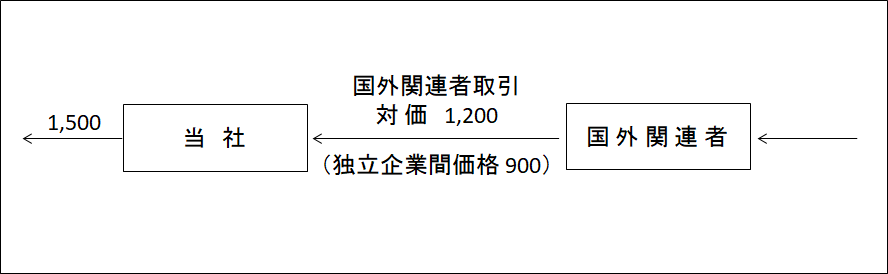

【例】

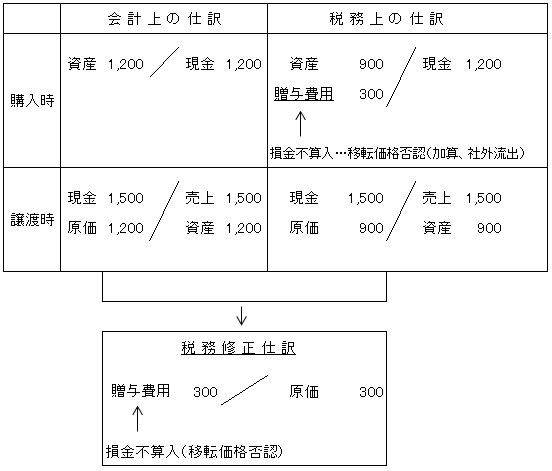

【解答】

この税務修正を別表4に記載すると次のとおりになる。

〈別表4〉